Курсовая работа: Механизм ипотечного кредитования банками второго уровня в современных условиях на примере АО "БанкЦентрКредит"

Содержание

Введение

І. Cтруктура банка «ЦентрКредит», его функциональные обязанности

1.1 История создания АО «БанкЦентрКредит»

1.2 Стратегия развития АО «БанкЦентрКредит»

1.3 Правление

ІІ. Депозитная политика банка. Виды услуг оказываемых АО «БанкЦентрКредит»

2.1 Депозитная политика банка

2.2 Операционный отдел. Услуги физическим лицам

2.3 Кредитные операции и их классификация

2.4. Другие финансовые услуги ВУ

ІІІ. Особенности налогообложения банков второго уровня

3.1 Особенности налогообложения банков второго уровня

IV. Совершенствование механизма ипотечного кредитования банками второго уровня в современных условиях

4.1 Совершенствование механизма ипотечного кредитования банками второго уровня в современных условиях на примере АО «БанкЦентрКредит»

Заключение

Список использованной литературы

Введение

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Банки как финансовые посредники привлекают капиталы хозорганов, сбережения населения, и другие свободные денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и выдают их во временное пользование заемщикам, проводят денежные расчеты и оказывают другие многочисленные услуги для экономики, тем самым непосредственно влияя на эффективность производства и обращение общественного продукта.

Банки - центры, где в основном начинается и завершается деловое партнерство. От четкой грамотной деятельности банков зависит в решающей мере здоровье экономики. Без развитой сети банков, действующих именно на коммерческой основе, стремление к созданию реального и эффективного рыночного механизма остается лишь благим пожеланием./8/

Коммерческие банки – универсальное кредитное учреждение, создаваемое для привлечения и размещения денежных средств на условиях возвратности и платности, а также для осуществления многих других банковских операций.

Коммерческие банки осуществляют активные и пассивные операции. Эти операции подобны двум противоположным сторонам диалектического единства. Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения проводимые банковские операции преследуют одну цель - увеличение доходов и сокращение расходов.

Несомненно, банки играют большую роль в экономике не только Казахстана, но и всего Мира. Сейчас банки в нашей стране предоставляют огромный ассортимент операций, но при этом в силу того, что мы стабильное, многообещающее, но ещё совсем молодое государство, банковская система только сейчас начинает приобретать свою стабильность. Стабильная экономика не может существовать без организованной и отлаженной системы денежных расчетов. Отсюда большое значение имеет роль банков в проведении расчетов и платежей./19/

Коммерческий банк создает базу для проведения заемных операций. Сконцентрированные сбережения могут быть использованы на различного рода экономические и социальные нужды. Именно с помощью банков происходит сосредоточение денежных средств и превращение их в капитал.

Нельзя не отметить, что банки также могут воздействовать на государство путем:

-предоставления или не предоставления кредитов правительству

-изменения объемов операций с валютой и государственными ценными бумагами

-изменением своей кредитной политики по отношению к отечественным товаропроизводителям.

На данный момент, банковская система является важным звеном отечественной экономики. Именно вследствие значительной аккумуляции денежных средств, банки могут оказывать значительное влияние на курс национальной валюты, и на приток денег в казну, путем операций с государственными ценными бумагами. Также банковская система призвана удерживать объем денежной массы в рамках, обеспечивающих функционирование экономики.

І. Cтруктура банка «ЦентрКредит», его функциональные обязанности

1.1 История создания АО «БанкЦентрКредит»

Акционерное Общество «Банк ЦентрКредит» создано 19 сентября 1988 года и является одним из первых коммерческих банков Казахстана.

Банк имеет собственную широкую филиальную сеть по республике, обслуживает юридических и физических лиц в свыше 100 филиалах и отделениях.

Внутрибанковские переводы бизнес-клиентам в тенге и валюте бесплатно. Эксклюзивная услуга банка «Быстрая выручка» позволяет компаниям легко и оперативно собирать платежи и выручку от физ. лиц из различных регионов Казахстана.

Корреспондентская сеть банка насчитывает порядка 40 иностранных банков, что позволяет осуществлять расчеты с Вашими партнерами по всему миру.

Банк предоставляет услуги клиентам без перерыва на обед. Обслуживание физических лиц и сбор выручки юридических лиц осуществляется также по субботам.

Благодаря применению банком высоких технологий, наши клиенты имеют возможность управлять своими счетами из любой точки мира в режиме реального времени по системе Интернет банкинг - возможность проводить свои банковские операции, не выходя из своего Офиса или с любого другого удобного места, где есть выход в Интернет, благодаря чему существенно повышается оперативность получения необходимой информации о состоянии своих счетов, достигается удаленное управление финансовыми потоками с высоким качеством и стабильностью, что является эффективной работой на преумножение своего бизнеса, без потерь времени и денег на поездки в банк. Система Интернет банкинг имеет еще одно преимущество: снимает территориальные ограничения. Клиент может выбрать банк, не ориентируясь на близкое его местоположение, а полагаясь на тот сервис, который он реально предоставляет: на тарифы, услуги и внимание к своему клиенту в целом./3/

В декабре 2006 г. По итогам конкурса «Клуб-500» Банк ЦентрКредит награжден дипломом за лучшее качество обслуживания услуги платежей Western Union. Завершено размещение евробондов на сумму 500 млн. долларов США. /1/

В ноябре 2006 г. Подписано соглашение с Raiffeisen Zentralbank AG (Вена) и Citibank N.A. (Лондон) о продлении и увеличении суммы синдицированного кредита до 200 млн. долларов США. Синдикат иностранных банков увеличил на 66,1 млн. долларов США и продлил на год срок синдицированного займа, предоставленного в ноябре 2005 года.

В октябре 2006 г. Дочерняя компания BCC Invest заняла первое место среди профессиональных участников отечественного рынка ценных бумаг по количеству компаний, выведенных на Казахстанскую фондовую биржу и признана одним из лидеров рынка по общему объему торговли ценными бумагами.

В сентябре 2006 г.Банк разместил еврооблигации на 25 млрд. тенге, а в августе 2006 г.Заключен меморандум о сотрудничестве и взаимодействии в вопросах повышения прозрачности их деятельности с Агентством РК по финансовому надзору.

В июле 2006 г. Банк ЦентрКредит ввел в эксплуатацию собственный процессинговый центр. Подписано синдицированное кредитное соглашение на сумму 300 млн. долларов США, организаторами которого выступили ING Bank, Standard Bank Pic и Mitsui Banking Corporation Europe Limited, также в мае Акционерами Банка принят Кодекс корпоративного управления Банка ЦентрКредит.

Рейтинговое агентство Moody`s изменило прогноз рейтингов Банка по долгосрочным депозитам в иностранной валюте с "позитивного" на "стабильный".

Прогноз рейтинга финансовой устойчивости "D-" изменен со "стабильного" на "позитивный".

Прогнозы рейтинга необеспеченных долговых обязательств "Ва1" и рейтинга субординированных долговых обязательств "Ва3" изменены со "стабильного" уровня на "позитивный".

В апреле этого же года подписано синдицированное кредитное соглашение Schuldscheindarlehen на сумму 100 миллионов долларов США.

Банк привлек 38 млн. долларов США со стороны исламского финансирования Мурабаха сроком на 1 год.

В феврале 2006 г. размещен дебютный выпуск бессрочных гибридных нот на сумму 100 млн. долларов США с возможностью погашения через 10 лет. Спрос на ноты превысил подписку в 6,5 раза.

Международное рейтинговое агентство Fitch присвоило ожидаемый долгосрочный рейтинг "BВ-" предстоящему выпуску еврооблигаций CenterCredit International B.V.

В январе 2006 г. Международное рейтинговое агентство Moody′s присвоило долгосрочный рейтинг "Ва1" предстоящему выпуску евронот зарегистрированной в Нидерландах компании CenterCredit International B.V., которая является стопроцентной дочерней структурой Банка ЦентрКредит. В декабре 2005 г. Банк ЦентрКредит подписал кредитное соглашение с Wachovia Bank National Association (США) на сумму 9 млн. долларов США под гарантию государственного Агентства правительства США OPIC. Заeм предназначен для финансирования малого и среднего бизнеса, а также розничных клиентов Банка. Банк осуществил погашение первой эмиссии собственных субординированных пятилетних облигации. Подписано кредитное соглашение с Европейским банком реконструкции и развития на сумму 24 млн. долларов США для финансирования зерновых компаний под залог зерновых расписок. Наряду с ЕБРР кредиторами выступили Rabobank International, Natexis Banques Populaires и Standard Bank London. /1/

Банк привлек синдицированный заем на сумму 200 млн. долларов США В синдикате приняли участие более 40 международных коммерческих банков и финансовых организаций, подписано соглашение с Raiffeisen Zentralbank Цsterreich Aktiengesellschaft (Вена) и Citibank N.A. (Лондон) о привлечении синдицированного займа на сумму 200 миллионов долларов США для финансирования экспортно-импортных контрактов. В состав синдиката вошли более 40 международных коммерческих банков и финансовых организаций. Треть участников синдиката — новые банки, не работавшие раньше с казахстанскими коммерческими банками.

В октябре 2005 г. Подписан меморандум с Европейским банком реконструкции и развития о полной передаче Банку ЦентрКредит полномочий по реализации Программы кредитования малого и среднего бизнеса. Банк ЦентрКредит признан Компанией Western Union победителем среди агентов Европы и СНГ в номинации «За развитие бизнеса» и награжден призом "Золотой Венок". Международное рейтинговое агентство Fitch Ratings подтвердило рейтинги Банка: долгосрочный - на уровне "В+", краткосрочный - на уровне "В", индивидуальный - на уровне "D", поддержки - на уровне "4". Прогноз по долгосрочному рейтингу – «Стабильный». Подписано Соглашение о корпоративном лицензировании с Корпорацией Microsoft.

В сентябре 2005 г. В городе Атырау открыт новый офис Банка соответствующий международным стандартам строительства и оборудования, в городе Караганде открыт Центр розничного обслуживания населения Банка.

Международная платежная система Visa Inetrnational повысила статус Банка ЦентрКредит до принципиального члена (Principal Member), позволяющий проводить эмиссию и эквайринг, а также осуществлять напрямую все расчеты с данной платежной системой.

В август 2005 Банк произвел первую выплату купонного вознаграждения по еврооблигациям банка первого выпуска, открыто Представительство Банка в городе Москве.

В июле 2005 г. Банк ЦентрКредит осуществил первую выплату купонного вознаграждения по собственным облигациям шестого выпуска. По итогам I полугодия Банк получил чистую прибыль в сумме 2,1 млрд. тенге, что на 82,8% больше, чем в аналогичном периоде прошлого года. При этом активы составили 224,4 млрд. тенге, увеличившись за год на 86%, собственный капитал составил 16,8 млрд. тенге – рост составил 77% соответственно. Прирост ссудного портфеля составил 97%, или 150,2 млрд. тенге. Также Банк разместил на внутреннем рынке облигации седьмого выпуска на сумму 2 млрд. тенге со сроком обращения 10 лет. Облигации включены в официальный список KASE категории «А». В городе Алматы открыты Центры розничного кредитования на базе расчетно-кассовых отделов № 10 и № 12.

В мае 2005 г.Банк ЦентрКредит и Казахстанский центр содействия инвестициям подписали Соглашение о сотрудничестве и совместной деятельности в сфере развития и привлечения инвестиций в инновационные и инвестиционные проекты. Сеть расчетно-кассовых отделов Банка составила 100 единиц. Подписано кредитное соглашение с Международной Финансовой Корпорацией (IFC) на сумму 10 млн. долларов США сроком на 7 лет для финансирования лизинговых проектов, осуществлена первая выплата купонного вознаграждения держателям своих ипотечных облигаций по купонным облигациям Банка пятой эмиссии.

В марте 2005 г. Осуществлена первая выплата купонного вознаграждения по субординированным облигациям Банка четвертой эмиссии.

В городе Астане открыт Центр розничного бизнеса Банка.

В феврале 2005 г.Банк осуществил размещение дебютного выпуска трехлетних еврооблигаций на сумму 200 млн. долларов США на международных рынках капитала. Подписано кредитное соглашение с синдикатом зарубежных банков на сумму 50 млн. долларов США с целью осуществления пред- экспортного финансирования контрактов клиентов Банка. В структуре Банка образован Департамент международных отношений.

В январе 2005 г. Банк ЦентрКредит вновь вошел в пятерку лидеров банковского рынка Казахстана согласно очередному независимому рейтингу журнала "Эксклюзив". По данным журнала The Banker, АО "Банк ЦентрКредит" является седьмым в рейтинге пятидесяти самых быстрорастущих банков стран с переходной экономикой. Международные рейтинговые агентства присвоили долгосрочные рейтинги еврооблигациям Банка: "Ва1" от Moody·s Investors Service и "В+" от Fitch Ratings. /2/

В ноябре 2004 г.С синдикатом, состоящим из 28 иностранных банков, подписано соглашение о пролонгации синдицированного займа на сумму 70 млн. долларов США. Банк ЦентрКредит выступил организатором первого в истории Казахстана синдицированного займа для казахстанского банка Валют-Транзит. Данный заем был организован на казахстанском рынке. Подписано соглашение с ЕБРР на сумму 6 млн. долларов для обеспечения финансирования сельскохозяйственного оборудования.

В октябре 2004 г. Банк ЦентрКредит выступил одним из организаторов уникальной клубной сделки для Продовольственной Контрактной Корпорации, крупнейшего государственного экспортера казахстанского зерна, кредиторами по которой также выступили cooperatieve centrale raiffeisen-boerenleenbank b.a., rabobank international и natexis banques populaires. Активы Банка ЦентрКредит превысили 1 млрд. долларов США, что совпало с 16-летием со дня образования Банка в сентябре 1986 года

В августе 2004 г. Банк ЦентрКредит, наряду с семью крупными коммерческими банками Республики, стал акционером первого Кредитного бюро, созданного в Казахстане. Международное рейтинговое агентство Fitch повысило индивидуальный рейтинг Банка ЦентрКредит до «D», подтвердив долгосрочный рейтинг на уровне «В+», краткосрочный – «В», поддержки – «4», что отражает растущую прибыльность и капитализацию Банка. По депозитам в иностранной валюте рейтинг улучшен до «Ва1».

Подписано соглашение с ЕБРР по Программе зерновых расписок об увеличении кредитной линии с 3 до 6 млн. долларов, в которой принял участие голландский «Rabobank».

В июне 2004 г. привлечен самый крупный в истории Банка синдицированный займ по количеству участников международных коммерческих банков (21) на сумму 45 млн. долларов.

В мае 2004 г. Международное рейтинговое агентство Moody·s Investors Service повысило долгосрочный рейтинг Банка по депозитам в иностранной валюте до «Ва1» и улучшило прогно рейтинга финансовой устойчивости до позитивного «D-».

В апреле 2004 г. Наименование Банка изменено на Акционерное общество «Банк ЦентрКредит»

В марте 2004 г. Банк ЦентрКредит организовал и провел конференцию по проблемам внедрения и развития государственного языка в финансовой сфере. Соорганизаторами выступили Национальный Банк Республики и Ассоциация финансистов РК. Привлечены два синдицированных займа для финансирования корпоративных клиентов Банка в размере 24 млн. долларов.

В феврале 2004 г. Филиал Банка в г. Таразе занял пятое место по качеству обслуживания клиентов системы Western Union в рамках соревнования «Клуб-500», проводившегося Компанией среди 500 наиболее успешных пунктов в пяти регионах мира.

В январе 2004 г. По результатам исследования, проведенного обзорно-аналитическим журналом «Эксклюзив», Банк ЦентрКредит» занял вторую позицию в рейтинге среди коммерческих банков, имеющих наилучшую деловую репутацию в Казахстане.

В декабре 2003 г.Подписано кредитное соглашение с голландским банком развития FMO и немецким банком развития DEG на общую сумму 8 млн. долларов сроком на 5 лет. Почетный совет Европейского Центра по изучению рынка (EMRС) присудил ОАО «Банк Центр Кредит» награду «Премия Евромаркет-2003» в номинации «Лучший банк для малого и среднего бизнеса». В структуре Банка образованы Департамент кредитных рисков, Департамент кредитования малого и среднего бизнеса и Управление бэк-офиса монетарных операций. Подписано соглашение с ЕБРР о предоставлении займа в размере 10 млн. долларов на реализацию второго этапа Программы финансирования малого бизнеса.

В ноябре 2003 г. Совместно с АО «Фонд гарантирования обязательств по зерновым распискам» Министерства сельского хозяйства РК, Европейским банком реконструкции и развития «Банк ЦентрКредит» приступил к реализации проекта кредитования агробизнеса.

В октябре 2003 г. синдикатом иностранных банков предоставлен новый заем в объеме 36 млн. долларов сроком на один год с опционом еще на год. Банк ЦентрКредит признан самым динамично развивающимся банком в Казахстане по программе кредитования малого бизнеса (ПКМБ) ЕБРР в 2003 году

В сентябре 2003 г. Организована конференция «Финансовая прозрачность предприятий как ключевой фактор кредитования малого и среднего бизнеса», в которой приняли участие представители государства и финансовых институтов, ученые и бизнесмены.

Исполнилось 15 лет со дня образования Банка. К юбилею выпущено памятное издание «Надежность, подтвержденная годами».

В августе 2003 г. Банк приступил к распространению карточек платежной системы American Express. Банк ЦентрКредит открыл свой Учебный Центр.

Май 2003 г. - обращение банка центркредит к предприятиям малого и среднего бизнеса. Повышение финансовой прозрачности предприятий - главное условие роста кредитования реального сектора.

Май 2003 г. - Вручение АО "Банк ЦентрКредит" приза "Серебряная пружина" и грамоты в номинации "Новое имя - Новый образ"

Апрель 2003 г. - Рейтинговое агентство Fitch повысило долгосрочный рейтинг АО "Банк ЦентрКредит" - до "В+" с "В-".

Декабрь 2002 г. - Система "Быстрые переводы" АО "Банк ЦентрКредит" признана победителем в номинации "Самые лучшие денежные переводы в Республике Казахстан".

Ноябрь 2002 г.- Международное рейтинговое агентство Moody’s Investors Service присвоило следующие рейтинги АО «Банк ЦентрКредит»:

- Ва2 –долгосрочный рейтинг по банковским депозитам в иностранной валюте;

- NP –краткосрочный рейтинг по банковским депозитам в иностранной валюте;

- D –рейтинг финансовой устойчивости.

Прогноз всех рейтингов – «стабильный».

Cентябрь 2002 г. - Получение второго синдицированного займа на сумму US$ 15 млн.

Cентябрь 2001 г. - Получение первого синдицированного займа на сумму US$ 11 млн.

Июль 2000 г. - Подтверждение международного кредитного рейтинга агентством Thomson Bank Watch.

Май 2000 г. - Банк принят в качестве члена-участника (Participant Member) системы Visa International.

Февраль 2000 г. - Банк становится участником системы обязательного коллективного гарантирования (страхования) вкладов физических лиц. Сертификат №2.

Декабрь 1999 г. - Получение лицензии на осуществление кастодиальной деятельности.

Ноябрь 1999 г. - Подтверждение международного кредитного рейтинга агентством Thomson Bank Watch.

Август 1999 г. - Акции банка включены в официальный список категории "A" Казахстанской Фондовой Биржи.

Июль 1999 г. - Присвоен международный кредитный рейтинг агентством Thomson Bank Watch: по долгосрочным заимствованиям уровень В, что соответствует уровню Казахстана; по краткосрочным заимствованиям - уровень LC-3 - третья категория инвестиционного класса, означающая способность обслуживать долг и выплачивать вознаграждение.

Апрель 1999 г. - Завершена программа Twinning.

Июль 1998 г. - Завершена реорганизация АО "Банк ЦентрКредит" путем слияния с ЗАО "Жилстройбанк".

Апрель 1998 г. - В составе альянса "Казахстанские инвесторы" банк выиграл тендер по приватизации Банка ТуранАлем.

Декабрь 1997 г. - Банк выиграл тендер по приватизации ЗАО "Жилстройбанк".

Октябрь 1997 г. - Внедрена новая система обслуживания по принципу "Фронт и Бэк-Офис".

Май 1997 г. - Банк включен в первую группу банков второго уровня.

Апрель 1997 г. - Началось участие в программе Twinning совместно с Австрийским "Raiffaisen Investment AG" и Ирландским "Bank of Ireland International Services Ltd".

Ноябрь 1996 г. - Банк перерегистрирован как OAO "Банк ЦентрКредит"

Октябрь 1996 г. - Выбран уполномоченным банком по администрированию кредитной линии ЕБРР в размере 54 млн. USD по реконструкции морского порта в городе Актау.

Июнь 1996 г. - Банк становится представителем системы денежных переводов Western Union по Средней Азии и Казахстану.

Май 1995 г. - Приобретение 100 % пакета акций Казахстанского Интернационального Банка у Chase Manhattan Bank и Правительства Республики Казахстан.

Сентябрь 1994 г. - Уполномочен одним из двух казахстанских банков - агентом по администрированию кредитной линии ЕБРР для развития малого и среднего бизнеса.

Ноябрь 1993 г. - Банк становится членом Казахстанской Фондовой Биржи

Август 1991 г. - Банк перерегистрирован в Казахский Акционерный ЦентрБанк

Банк ЦентрКредит одним из первых ввел в практику институт персональных менеджеров отношений.

1.2 Стратегия развития АО «Банк «ЦентрКредит»

Банк ЦентрКредит - универсальный банк, основной целью которого является содействие развитию малого и среднего бизнеса и становлению среднего класса Казахстана и стран СНГ.

Главная задача каждого сотрудника банка - профессиональное, качественное и быстрое обслуживание наших клиентов.

Банк ЦентрКредит организация, входящая в пятерку крупнейших частных Банков Казахстана. Доля Банка на рынке Казахстана составляет не менее 9%.

Организация, входящая в число 15-ти крупнейших коммерческих банков СНГ и имеющая сеть дочерних банков. /15/

В соответствии с Видением будущего, главными стратегическими целями Банка на 2006-2008 гг. являются:

1. Повышение рыночной стоимости бизнеса;

2. Увеличение рыночной доли по активам Банка до 9%.

Для достижения главных целей, Банк на планируемый период определил следующие основные приоритеты:

1. Увеличение рыночной доли на всех ключевых для Банка сегментах рынка

2. Поддержание достаточного уровня капитала

3. Повышение рентабельности бизнеса

4. Увеличение клиентской базы

5. Повышение перекрестных продаж

6. Повышение уровня удовлетворенности клиентов

7. Совершенствование основных бизнес-процессов Банка

8. Повышение уровня автоматизации основных бизнес-процессов Банка

9. Поддержание высокого качества ссудного портфеля Банка

10. Повышение уровня профессионализма, удовлетворенности и лояльности персонала.

Увеличение рыночной доли на всех ключевых для Банка сегментах рынка. Главной стратегической целью Банка на 2006-2008 гг. является повышение его рыночной доли по активам до 9%. В этой связи в этот период Банк намерен активно усиливать свои позиции на всех ключевых для Банка сегментах рынка. Приоритетными для Банка являются такие направления бизнеса, как розничное кредитование, кредитование малого и среднего бизнеса (МСБ), продажи кредитных и платежных карточек, и привлечение депозитов физических лиц. /9/

Также в целях поддержания роста активов, Банк намерен активно развивать бизнес на зарубежных рынках, в частности на рынке Казахстана. Для реализации данной задачи в 2006 году планируется разработать четкий формат работы Банка в России.

Поддержание достаточного уровня капитала. Стратегией Банка в области капитализации является планомерное повышение доли чистой прибыли в ежегодном приросте капитала, что позволит снизить потребность в дополнительных эмиссиях акций для поддержания достаточного уровня капитала. Достичь этого планируется за счет значительного улучшения показателей прибыльности Банка. В 2005 г. доля чистой прибыли в годовом приросте капитала составила 33%, остальной прирост был обеспечен за счет размещения новой эмиссии акций. В 2006 г. этот показатель останется примерно на том же уровне, 30-33%, в 2007-2008 гг. его планируется планомерно повышать. /6/

Резервный капитал и нераспределенная прибыль. Эта статья капитала будет ежегодно пополняться за счет капитализации всего объема прибыли, сформировавшейся на конец года. По плану, на начало 2007 г. сумма резервного капитала и нераспределенной прибыли составит 14.3 млрд. тенге, на начало 2008 г. – 21 млрд. тенге, а на начало 2009 г. – 37.5 млрд. тенге.

Уставный капитал. В течение следующих трех лет планируется осуществление нескольких эмиссий акций Банка с целью увеличения уставного капитала. В 2006 г. за счет выпуска акций, уставный капитал планируется увеличить с 13.5 до 30.5 млрд. тенге, на конец 2007 г. он должен составлять 34 млрд., а в конце 2008 г. – 43.5 млрд. тенге.

Субординированный долг и другие финансовые инструменты. Помимо увеличения уставного капитала и полной капитализации чистой прибыли, Банк, в целях поддержания роста капитала, также намерен использовать альтернативные источники пополнения капитала. Помимо выпуска субординированных облигации, Банк также намерен изучить перспективы использования новых для казахстанского фондового рынка инструментов – бессрочных облигаций. /14/

Повышение нормы прибыльности. В 2006-2008 гг. Банк планирует значительно улучшить показатели прибыльности. К 2008 году чистую прибыль Банка планируется увеличить до 16.5 млрд. тенге. Прибыль на конец 2006 и 2007 гг. должна составить 8 и 12 млрд. тенге, соответственно. Что касается коэффициента доходности на активы (ROA), то, в силу высоких темпов роста активов, предполагается, что данный показатель будет постепенно снижаться. На конец 2005 года ROA составлял 2.15%. К 2008 году данный показатель должен составить 2.1%. Мероприятия по повышению рентабельности будут проводиться в следующих основных направлениях:

Удержание чистой процентной маржи на среднеотраслевом уровне. Банк намерен удерживать высокую доходность работающих активов. В этих целях планируется твердо выдерживать лимит на чистую процентную маржу на среднеотраслевом уровне и ввести жесткую регламентацию процесса определения процентных ставок по выдаваемым кредитам на основе базовых ставок и системы кредитных рейтингов. При этом предполагается, что Банк, в целях повышения своей конкурентоспособности по ставкам, будет удерживать на среднеотраслевом уровне ставки размещения, а так же работать над постепенным снижением ставок фондирования. /18/

Снижение операционных расходов. Вопрос снижения операционных расходов является одним из самых важных для Банка ЦентрКредит. По итогам 2004 года коэффициент отношения операционных расходов к операционным доходам Банка составлял 0.63, что является одним из высоких показателей отрасли. Лучший показатель по отрасли составляет 0.32. В связи с этим, в 2006-2008 гг. Банк планирует значительно улучшить собственный показатель. Основные мероприятия по достижению данной цели будут направлены на установление жесткого контроля над административными и прочими расходами Банка. В итоге, темпы прироста операционных расходов должны значительно снизиться.

Увеличение клиентской базы. Несмотря на ужесточение конкуренции на рынке банковских услуг, одним из основных приоритетов для Банка остается увеличение его клиентской базы по всем линиям бизнеса. С целью достижения планов по росту клиентской базы, Банк намерен осуществить ряд мероприятий в следующих основных направлениях:

- разработка комплекса маркетинга для всех групп клиентов. В целях повышения конкурентоспособности Банка на рынке, в следующие три года планируется разработка пакетов услуг для всех групп клиентов (Крупнейшие компании, Крупный бизнес, МСБ, физ. лица). Процесс разработки пакетов услуг, прежде всего, будет направлен на определение наиболее оптимальных для целевых групп клиентов ставок кредитования. Кроме того, будут определяться ассортиментная и тарифная политика Банка в отношении каждой целевой группы клиентов в отдельности. /1/

- Развитие новых программ кредитования МСБ. В настоящее время, кредитование компаний МСБ становится приоритетным практически для всех казахстанских Банков, активно развиваются как собственные, так и совместные с МФО программы кредитования данной категории клиентов. Банк ЦентрКредит также ставит перед собой цель значительно увеличить свою долю на дынном рынке. Для привлечения клиентов малого и среднего бизнеса Банк будет активно развивать собственные программы, а также совместные с ЕБРР и другими МФО программы по кредитованию МСБ.

Повышение перекрестных продаж. Развитие перекрестных продаж также является важной задачей для Банка ЦентрКредит. До настоящего момента развитие Банка шло в основном экстенсивным путем. С целью привлечения клиентов, активно расширялась филиальная сеть Банка, увеличивались расходы на рекламу. В следующие три года Банк планирует развиваться интенсивным путем, т.е. за счет продажи дополнительных продуктов уже существующим клиентам. Основными выгодами развития системы перекрестных продаж является то что, во-первых, снижаются издержки на привлечение клиентов и, во-вторых, повышается лояльность существующих клиентов Банку. В целях реализации данного направления развития Банка, планируется осуществление следующих основных задач:

- Анализ и планирование показателя перекрестных продаж по всем линиям Бизнеса. Главным показателям уровня развития системы перекрестных продаж в Банке является коэффициент перекрестных продаж (cross-selling ratio), который отражает среднее количество продуктов проданных одному клиенту. Для планомерного развития данного направления, Банк планирует, на постоянной основе, осуществлять анализ, планирование и мониторинг данного показателя по всем линиям бизнеса. /13/

- Внедрение CRM-системы. В дальнейшем уровень эффективности системы перекрестных продаж Банка будет во многом зависеть от развития современных IT-систем в Банке. Поэтому, в течение следующих трех лет, Банк планирует осуществить внедрение современной западной CRM-системы. Это мера позволит Банку оперативно работать с клиентской информацией, определять целевые сегменты и выставлять более четкие планы продаж для своих филиалов. Для реализации данной цели Банк планирует, в первую очередь, создать концептуальные основы для внедрения CRM-системы. В частности в Банке планируется реализация четкой сегментации клиентской базы, разработка комплекса маркетинга, а также совершенствование работы сотрудников продающих департаментов с имеющимися в Банке базами информации о клиентах. /10/

- Развитие карточного бизнеса и экспресс-кредитования населения. Банк, в планируемый период, намерен активно развивать карточный бизнес и экспресс кредитование населения, что позволит значительно повысить объемы перекрестных продаж Банка. В рамках развития карточного бизнеса планируется увеличить продажи платежных карточек и зарплатных проектов существующим клиентам крупного бизнеса, а также осуществлять розничное кредитование населения через карточки. Целевыми клиентами, как для карточного, так и для экспресс-кредитования являются, в первую очередь, держатели депозитов Банка ЦентрКредит, а также сотрудники компаний-клиентов Банка, обслуживающихся по зарплатным проектам.

Повышение уровня удовлетворенности клиентов. В настоящее время все группы клиентов банковского рынка становятся все более требовательными к качеству банковского обслуживания. Согласно последним омнибусным исследованиям, Банк ЦентрКредит на сегодняшний день занимает пятое место среди первых десяти Банков Казахстана по качеству обслуживания населения. Это, в свою очередь, вызывает необходимость принятия мер, направленных на улучшение позиций Банка. /7/

На 2006-2008 годы, Банк ставит перед собой целью стать одним из лидеров по качеству обслуживания целевых групп клиентов. Для достижения этой цели в ближайшие годы Банк намерен действовать в следующих основных направлениях:

Мониторинг и анализ показателей уровня удовлетворенности клиентов. Для реализации задачи повышения качества обслуживания и уровня удовлетворенности клиентов, Банк намерен регулярно, на полугодовой основе, замерять эффективность своей деятельности в этом направлении. Мониторинг и анализ уровня удовлетворенности будет осуществлять Сектор качества, входящий в Департамент розничного бизнеса. Главной задачей этого подразделения будет обеспечение «обратной связи» между клиентами и Банком, заключающейся в выработке рекомендации и проведению мероприятий по дальнейшему повышению качества обслуживания.

Качественное развитие существующих каналов продаж. В настоящее время не все Филиалы и Центры розничного кредитования (ЦРК) Банка отвечают внутренним стандартам, что в свою очередь негативно влияет на качество обслуживания и репутацию Банка. В связи с этим, в 2006-2008 гг. Банк намерен продолжить активную работу в этом направлении. В частности, будет поставлена задача приведения всех Филиалов и ЦРК Банка к единому корпоративному стилю. /9/

Индивидуальный подход к обслуживанию клиентов. Одним из основных путей повышения качества обслуживания клиентов также станет всемерный отход от стандартизированного подхода к обслуживанию широкого круга клиентов. Банк намерен, как и в прошлые годы разрабатывать и предоставлять клиентам максимально персонифицированное пакеты услуг на основе изучения их текущего потребительского поведения. Применение такого подхода будет расширяться как в отношении корпоративных клиентов, так и в отношении клиентов из среднего и малого бизнеса Банка.

Расширение ассортимента предоставляемых услуг. В целях повышения уровня удовлетворенности клиентов ассортиментная политика Банка также будет постоянно приводиться в соответствие со структурой потребностей целевых групп клиентов. При этом будет постоянно совершенствоваться система комплексного финансового обслуживания клиентов, включая предоставление небанковских услуг дочерними компаниями Банка.

Автоматизация основных бизнес-процессов.Также как и вопрос оптимизации основных бизнес-процессов, вопрос их автоматизации является важным для Банка ЦентрКредит с точки зрения подтверждения высокого качества его работы. Однако, полная автоматизация бизнес-процессов еще важна и тем, что она позволяет максимально облегчить работу сотрудников продающих департаментов и ускорить сами процессы рассмотрения заявок клиентов. В 2006-2008 гг. Банк намерен значительно повысить уровень автоматизации процессов кредитования, а также процесс внутреннего документооборота. В этих целях Банк намерен реализовать следующие основные мероприятия:

-описание существующих бизнес-процессов. В 2006 году планируется начать работу в Банке по описанию основных бизнес-процессов, с целью их дальнейшей автоматизации. Реализация данной задачи будет возложена на новое подразделение, которое будет заниматься внедрением процессного управления, а также на продающие подразделения и Департамент кредитных рисков, которые ответственны за процессы кредитования МСБ и физ. лиц.

- внедрение современных IT-систем. В 2006-2008 гг. Банк планирует поэтапно осуществлять внедрение современных IT-систем, направленное, как на повышение оперативности обслуживания клиентов, так и на автоматизацию внутреннего документооборота. В частности, речь идет о внедрении скоринговых систем для оценки клиентов МСБ и частных лиц, а также о внедрении современной автоматизированной банковской информационной системы (АБИС). Причем последняя задача уже начала реализовываться. во второй половине 2005 года начато внедрение западной АБИС «Temenos» - T24. /11/

Поддержание высокого качества активов. Так как на 2006-2008 гг. Банк ставит амбициозные цели в отношении роста активов (среднегодовые темпы роста активов должны составить 50%), приоритетным направлениями его деятельности становится поддержание высокого качества его активов, совершенствование системы управления валютными рисками, а также активами и пассивами. Среди основных задач, которые Банк намерен реализовать в этом направлении, можно выделить следующие:

-Поддержание приемлемой доли стандартных займов. Согласно планам руководства Банк в 2006-2008 гг., доля стандартных займов в общем объеме выданных кредитов не должна опускаться ниже 65%. /2/

- Финансовые риски. Банк ставит перед собой задачу приведения системы управления финансовыми рисками к лучшим международным практикам. Будут разработаны методики количественной оценки рисков в качестве основы для перехода Банка на новые стандарты Базельского комитета по банковскому надзору, принятия просчитанных управленческих решений по развитию бизнеса и мотивации с учетом соотношения риска и доходности, риска и собственного капитала (показатели VaR, RAROC). Планируемое внедрение единой интегрированной информационно-аналитической системы управления Банком позволит автоматизировать эти процессы. Показатели подверженности Банка риску ликвидности и рыночным рискам, а также адекватность капитала и резервов будут поддерживаться на уровне, отвечающем требованиям надзорных органов, международных рейтинговых агентств и международных финансовых организаций.

Повышение уровня профессионализма, удовлетворенности и лояльности сотрудников Банка. Поддержание высокого уровня профессионализма, удовлетворенности и лояльности сотрудников входит в число наиболее приоритетных задач Банка в 2004-2005 гг., без решения которых стратегические цели Банка могут остаться недостижимыми. В целях решениях этих задач, Банк разработал стратегическую программу развития человеческими ресурсами. Согласно данной программе Банк, в течение следующих 5 лет, будет уделять внимание следующим основным направлениям развития человеческих ресурсов:

- Кадровый аудит. Основными целями данного направления развития человеческих ресурсов является оценка соответствия структурного и кадрового потенциала организации ее целям и стратегии развития, а также путей и методов их достижения. Для достижения этих целей Банк намерен ежегодно проводить кадровый аудит собственными силами. /14/

- Отбор, расстановка и продвижение кадров. Главными целями этого направления развития персонала является совершенствование текущей политики подбора персонала и формирование для всех категорий персонала индивидуальных планов карьерного роста. Для реализации этих целей Банк намерен, в течение следующих трех лет, активно развивать политику подбора персонала, проводить корпоративные программы по тренингу менеджеров Банка, делать анализ профессиональных навыков сотрудников всех категорий, которые могут им потребоваться в будущем.

- Оценка персонала. В планируемый период Банк намерен внедрить эффективную систему оценки своего персонала. Главная цель данного направления работы Банка является повышение эффективности управления кадрами на всех уровнях организационной иерархии. В частности система оценки позволит эффективно решать вопросы подбора, резервирования, обучения и мотивации сотрудников Банка. /16/

- Система вознаграждения. В целях дифференциации вознаграждения среди всех категорий персонала Банка, в течение следующих трех лет, планируется внедрение новой системы оплаты труда (грэйдинговой системы), системы поощрения за обеспечение роста прибыли, системы бонусного вознаграждения.

- Корпоративная культура. В 2006-2008 гг. Банк уделит первостепенное внимание вопросам корпоративной культуры. Банк намерен развить корпоративную культуру, притягательную для сотрудников, клиентов и инвесторов Банка. Достижение этой цели предполагает реализацию ряда шагов, таких как, внедрение кодекса корпоративного управления, развитие связи с общественностью посредством выпуска корпоративного журнала Банка для его клиентов.

1.3 Правление

Согласно Уставу, банк имеет Совет Директоров - управляющий орган банка, Правление, являющееся исполнительным органом банка, и Аудитора.

Акционеры выбирают членов Совета Директоров. Совет Директоров, в свою очередь, избирает Правление, а также представляет интересы акционеров, несет ответственность за общее управление банком и утверждает его стратегические и оперативные планы.

Полную ответственность за управление текущей деятельностью банка несет Правление.

Байсеитов Бахытбек Рымбекович - Председатель Совета директоров АО «Банк ЦентрКредит». /1/

Родился 14 мая 1958 года в городе Алма-Ате. Казах. Женат, воспитывает двоих детей. Партийный (с 1999 г. по настоящее время трудится на разных общественных должностях в НДП "Нур-Отан").

В 1981 году окончил Алма-Атинский институт народного хозяйства. В 1979 году завершил четырехлетний курс обучения в Московском финансовом институте.

С 1981 - 1988 гг. работал экономистом Алма-Атинской областной конторы Госбанка; экономистом и заместителем начальника управления Казахского республиканского банка Жилсоцбанка СССР.

В 1988 году он стал председателем правления Алма-Атинского центрального кооперативного банка.

С 1991 - 1993 гг. работал председателем правления Казахстанского центрального акционерного банка (КЦАБ) «Центрбанк», являлся председателем наблюдательного совета (совета директоров) этого банка (с марта 1997 года компания переименована в АО «Банк ЦентрКредит»). В разные годы также являлся председателем наблюдательного совета (совета директоров) Казахстанского интернационального банка; президентом финансово-инвестиционной корпорации «Атамекен»; членом совета директоров Банка ТуранАлем; президентом Конгресса предпринимателей Казахстана; президентом Ассоциации банков Казахстана, членом Совета предпринимателей при Президенте РК, членом совета директоров компании "BMB Munai".

C 27 августа 2008 года со сроком полномочий до 2012 года избран общим собранием акционеров председателем совета директоров Банка ЦентрКредит.

Награжден орденом "Курмет" и др. наградами.

После приобретения в апреле 2008 года 30% доли в капитале АО "Банк ЦентрКредит" - ("БЦК") южнокорейским Kookmin Bank, Бахытбек Рымбекович Байсеитов как самый крупный акционер (в настоящще время он держатель 51 % акций "БЦК") по версии журнала "Форбс" под номером 701 стал самым богатым казахстанцем - "self made man". Его состояние оценивается в 1 млрд. долларов США.

Состав Совета директоров АО «Банк ЦентрКредит»:

Yang Cheon SikЧлен Совета директоров - независимый директор

Шалгимбаева Галина Николаевна Член Совета директоров- независимый директор

Ли Владислав Сединович Член Совета директоров

Choe Dong Soo Член Совета директоров

Аманкулов Джумагельди Рахишевич Член Совета директоров

Иркегулов Нуртай Шайхиевич Корпоративный секретарь

Правление:

Ли Владислав Сединович Председатель Правления Банка

Альжанов Максат Кабыкенович Заместитель председателя Правления

Yoon Jae Kwan Заместитель председателя Правления

Jung Yoon Sik Заместитель председателя Правления

Адилханов Булан Адилханович Заместитель председателя Правления

Shim Moo Gil Заместитель председателя Правления

Таблица № 1 Руководители Департаментов

| Ф.И.О | Должность |

| Абишев Мурат Мейрханович | Финансовый департамент |

| Бендюк Лидия Борисовна | Департамент человеческих ресурсов |

| Вон Галина Доннеровна | Департамент бизнес-процессов |

| Даутбаев Асет Радылканович | Департамент корпоративных финансов |

| Ермаханов Ерлан Амирбекович | Департамент малого и среднего бизнеса |

| Ишмуратов Тимур Жаксылыкович | Департамент международных отношений |

| Кайнарбекова Галия Канатовна | Департамент бухгалтерского учета и отчетности |

| Кенжеханов Марат Тулеугазыевич | Департамент розничного бизнеса |

| Лим Анатолий Юрьевич | Департамент казначейства |

| Мухаметжанов Азамат Болатович | Департамент стратегического планирования и маркетинга |

| Нургазин Мурат Маралович | Департамент поддержки и развития бизнеса |

| Савченко Владимир Александрович | Юридический департамент |

| Тастанбеков Бахытжан Бахадирович | Департамент безопасности |

| Harm Yeong Tak | Департамент банковских карточек |

| Шаяхметова Куляш Измагзамовна | Административный департамент |

| Yoon Chan Ho | Департамент информационных технологий |

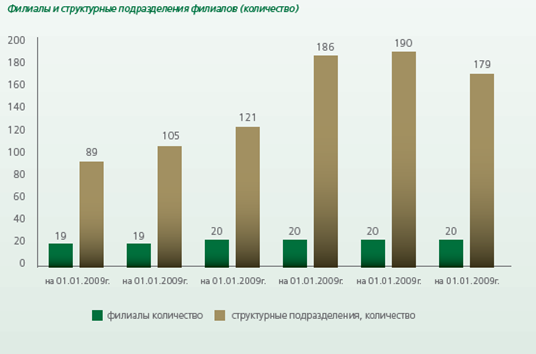

Сбытовая сеть АО «Банк ЦентрКредит» по состоянию на 01 января 2010 года включает 20 филиалов и 179 структурных подразделений филиалов.

Банк имеет свои филиалы во всех областных центрах и крупных городах Республики. В общей сложности филиалы и структурные подразделения филиалов расположены в более чем 50-ти населенных пунктах по всей территории Казахстана./12/

Около 90% структурных подразделений филиалов, вне зависимости от их формата (VIP-центр, ЦФО, ЦРО,РКО), представляют полный спектр банковских услуг. С целью сокращения расходов Банка в отчетном году была проведена оптимизация сбытовой сети, в результате чего были закрыты 12 структурных подразделений филиала. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г.

Рисунок № 1. Филиалы и структурные подразделения филиалов

ипотечный кредитование депозит банк

ІІ. Депозитная политика банка. Виды услуг оказываемых АО «БанкЦентрКредит»

2.1 Депозитная политика банка

Под депозитами понимаются все срочные и бессрочные вклады клиентов банка, кроме сберегательных.

Депозитные операции организуются на следующих принципах:

депозитные операции должны содействовать получению банковской прибыли или созданию условий для получения прибыли в будущем;

должна проводиться гибкая депозитная политика в целях поддержания оперативной ликвидности баланса банка;

особое внимание в процессе организации депозитных операций надо уделять срочным вкладам, в наибольшей степени поддерживающим ликвидность баланса банка;

необходимо обеспечивать взаимосвязь и согласованность между депозитными операциями и операциями по выдаче ссуд по срокам и суммам;

следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов.

Работа банков по привлечению денежных средств во вклады (депозиты) в целях доходного их размещения называются депозитными операциями. Именно на их основе формируется 90% кредитных ресурсов БВУ. (Приложение Б)

В зарубежной банковской практике, с точки зрения изъятия, различают депозиты до востребования, срочные и сберегательные вклады.

Депозиты до востребования - это вклады клиентов на счетах в банках, которые могут быть изъяты вкладчиком или переведены на другой счет в любое время без предварительного уведомления банка. По таким вкладам обычно банк устанавливает небольшую ставку вознаграждения или же вообще вознаграждение не выплачивается. /11/

Депозиты до востребования предназначены в первую очередь для осуществления текущих расчетов. Владелец счета может производить их в различных формах: наличными деньгами, чеками, переводом. Однако не в полной мере используется клиентом денежные средства для текущих расчетов, остается так называемый твердый остаток, который используется банком для своих коммерческих целей, т.е. может быть выдан в ссуду в целях извлечения дохода. Он образуется вследствие того, что многие клиенты банка регулярно снимают средства со своих текущих счетов и пополняют их снова через несколько дней или недель. Но большинство клиентов для оплаты своих обязательств не снимает всей суммы вклада. Это обуславливается циклическим характером экономики и особенностями кругооборота капиталов. За счет этих остатков банки могут выдавать ссуды сроком на 60.90.120 дней. Вклады до востребования могут помещаться на депозитные или контокоррентные счета. Между ними существует различие. В случае депозитного счета клиент может снять со счета или перевести с него только сумму фактического остатка на нем, т.е. он может располагать лишь собственным вкладам. Напротив, на контокоррентном счете возможен как отрицательный, так и положительный остаток. Клиент в любой момент может не только изъять свой вклад со счета, но и получить на определенное время кредит.

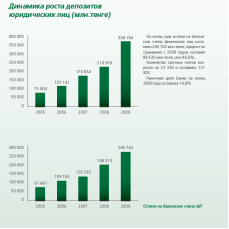

Рисунок №2. Динамика роста депозитов юридических лиц

Срочные вклады - это вклады юридических и физических лиц в банк на определенный срок (не менее месяца) и по ним уплачиваются повышенные ставки вознаграждения, которые зависят от размера и срока вклада. Для вкладчика смысл долгосрочного вложения денег заключается в получении более повышенных вознаграждений. Для банка этот депозит также выгоден, поскольку он может располагать этими средствами более длительное время для предоставления ссуды заемщику с получением тоже повышенных вознаграждений./21/

Срочные вклады подразделяются на собственно срочные вклады и срочные вклады с уведомлением об изъятии.

Собственно срочные вклады возвращаются владельцу в заранее установленный срок, до этого момента банк может распоряжаться ими по своему усмотрению. Если в этот установленный день сумма не изымается владельцем, тот в последующем он может распоряжаться ею аналогично текущему счету, т.е. он может изъять свои долги в любой из последующих дней.

Заметим, что на сегодняшний день клиенты банка предпочитают вкладывать свои денежные средства в национальной валюте. Это связано в первую очередь с тем, что тенге является более ликвидной валютой на настоящий момент, нежели инвалюта. Также сказывается и размер процентного вознаграждения по срочным депозитам: по вкладам в тенге проценты выше, чем в инвалюте. Эту тенденцию можно увидеть на рисунке 6.

Рисунок 3. Динамика объема срочных депозитов в разбивке по валютам на 01.02.2011г.

Третий вид депозитов - сберегательные вклады населения. Они вносятся и изымаются частично или в полной сумме и удостоверяются выдачей сберегательной книжки.

В целях привлечения вкладов населения используются различные формы сбережений: выигрышные, премиальные, молодежные, целевые (новогодние, к дням рождениям, к периоду отпусков и т.д.) и др.

Сберегательные счета (кроме срочных вкладов) не имеют фиксированного срока, и от владельца не требуется предварительного уведомления о снятии денег, по ним не выписываются чеки.

Депозиты физических лиц. АО «Банк ЦентрКредит» является участником Казахстанской Системы гарантирования вкладов и действует строго в соответствии с нормативными актами АО «Казахстанский Фонд гарантирования депозитов». С Правилами обязательного коллективного гарантирования (страхования) вкладов (депозитов) физических лиц в банках второго уровня./20/

Рассмотрим следующие депозиты, предлагаемые АО «БанкЦентрКредит»

Чемпион

Депозит для тех, кто привык выигрывать во всем:

в деньгах - Вы получаете гарантированный доход за счет высоких процентных ставок;

в сервисе - Вы можете выбрать любое удобное для вас отделение Банка, мы следим за качеством обслуживания;

в свободе обращения со средствами - это депозит сочетает в себе максимально удобные и выгодные условия для Вас.

Таблица № 1

| Свойства депозита | |

| Срок | 12, 18, 24, 37 мес. |

| Минимальная сумма вклада | 40 000 тенге, 300 долларов США, 300 евро, 7 500 российских рублей |

| Капитализация (причисление начисленных процентов к сумме вклада) | ежемесячно |

| Прием дополнительных взносов | без ограничений |

| Частичные востребования | без ограничений, но соблюдая минимальный неснижаемый остаток, равный минимальной сумме вклада |

| Автоматическая пролонгация | да, ставка вознаграждения будет установлена Банком в соответствии со ставками, действующими на момент пролонгации Договора |

| Условия досрочного расторжения |

до истечения одного месяца со дня зачисления первой суммы вклада на счет вознаграждение не начисляется; по истечении более одного месяца со дня зачисления первой суммы вклада на счет Банк возвращает сумму на счете банковского вклада с учетом причисленного за фактическое количество дней вознаграждения |

| Дополнительные преимущества/условия |

По вкладу предусмотрена выдача карточки VISA – Electron или VISA Classic. Тариф за выпуск и годовое обслуживание ПК - 0 тенге. Возможность оформить кредит под залог вклада Вы можете сделать свой счет "мобильным". |

| Срок приема депозита, в мес. | Ставки | |||

| тенге | доллар США | евро | российский рубль | |

| 12 | 8,5% | 6,0% | 1,0% | 1,0% |

| 18 | 4,0% | 2,5% | 1,0% | 0,5% |

| 24 | 4,0% | 2,5% | 1,0% | 0,5% |

| 37 | 4,0% | 2,5% | 1,0% | 0,5% |

Депозит "VIP

Депозит "VIP" - фундаментальное вложение денег. Если Вы состоятельный человек, думаете о будущем и хотите выгодно вложить деньги - этот депозит специально для Вас. Серьезные суммы - серьезные условия. В качестве признания за доверие Банку - бесплатный выпуск VISA Gold /1/

Таблица № 2

| Свойства депозита | |

| Срок | От 12 до 36 мес. |

| Минимальная сумма вклада | 7 000 000 тенге, 50 000 долларов США, 50 000 евро |

| Капитализация (причисление начисленных процентов к сумме вклада) | ежемесячно |

| Прием дополнительных взносов | без ограничений |

| Частичные востребования | без ограничений, но соблюдая минимальный неснижаемый остаток, равный минимальной сумме вклада |

| Автоматическая пролонгация | да, ставка вознаграждения будет установлена Банком в соответствии со ставками, действующими на момент пролонгации Договора |

| Условия досрочного расторжения |

до истечения одного месяца со дня зачисления первой суммы вклада на счет вознаграждение не начисляется; по истечении более одного месяца со дня зачисления первой суммы вклада на счет вознаграждение начисляется по ставкам депозита «До востребования», действующим на момент расторжения вклада |

| Дополнительные преимущества/условия | Выпуск бесплатно карточек VISA Gold,VISA Platinum (годовое обслуживание бесплатно), кредитная карточка VISA Gold с кредитным лимитом в размере 50% от минимального неснижаемого остатка, льготы по аренде сейфовых ячеек |

| Срок вклада | Ставка вознаграждения | ||

| в тенге | в доллары США | в евро | |

| 12 | 8,5% | 6,5% | 1,0% |

| 18 | 8,6% | 6,6% | 1,0% 2 |

| 4 | 4,0% | 2,5% | 1,0% |

| 30 | 4,0% | 2,5% | 1,0% |

| 36 | 4,0% | 2,5% | 1,0% |

Подумай о детях

Дети - это наше будущее, а депозит "Подумай о детях" - это мост между настоящим и будущим. Начинайте строить его сейчас. Теперь даже ребенок может открыть депозит в Банке! Вклад принимается как на имя несовершеннолетнего, так и от его имени.

Таблица № 3

| Свойства депозита | |

| Срок | от 18 до 180 мес. |

| Минимальная сумма вклада | нет |

| Капитализация (причисление начисленных процентов к сумме вклада) | ежемесячно |

| Прием дополнительных взносов | без ограничений |

| Частичные востребования | сумма капитализированного вознаграждения |

| Автоматическая пролонгация | да, ставка вознаграждения будет установлена Банком в соответствии со ставками, действующими на момент пролонгации Договора |

| Условия досрочного расторжения |

до истечения одного месяца со дня зачисления первой суммы вклада на счет вознаграждение не начисляется; по истечении более одного месяца со дня зачисления первой суммы вклада на счет вознаграждение начисляется по ставкам по депозиту «До востребования», действующим на момент расторжения вклада Сумма ранее выплаченного вознаграждения удерживается из суммы вклада на счете банковского вклада. |

| Дополнительные преимущества/условия | Вы можете сделать свой счет "мобильным". |

|

Срок приема депозита, в мес.

|

Ставки | |||

| в тенге | в долларах США | в евро | ||

| 18 | 7,5% | 5,5% | 1,5% | |

| 19-24 | 4,0% | 2,5% | 1,0% | |

| 25-30 | 4,0% | 2,5% | 1,0% | |

| 31-33 | 4,0% | 2,5% | 1,0% | |

| 34-36 | 4,0% | 2,5% | 1,0% | |

| 37-180 | 4,0% | 2,5% | 1,0% | |

До востребования

Депозит для обслуживания текущего оборота вкладчика. Свобода в обращении с деньгами и гарантированный доход в конце календарного года.

Таблица № 4

| Свойства депозита | |

| Срок | бессрочный |

| Минимальная сумма вклада | 150 тенге, 1 доллар США, 1 евро |

| Капитализация (причисление начисленных процентов к сумме вклада) | в конце календарного года |

| Прием дополнительных взносов | без ограничений |

| Частичные востребования | до суммы минимального неснижаемого остатка: 500 тенге, 10 долларов, 15 евро |

| Автоматическая пролонгация | не требуется |

| Условия досрочного расторжения |

до истечения одного месяца со дня зачисления первой суммы вклада на Счет, вознаграждение не начисляется. Сумма вознаграждения, причисленного к сумме вклада, удерживается из суммы на Счете по истечении более одного месяца со дня зачисления первой суммы вклада на счет, при условии поддержания Клиентом минимального неснижаемого остатка на счете, Банк возвращает сумму на счете банковского вклада с учетом причисленного за фактическое количество дней вознаграждения |

| Дополнительные преимущества/условия | Вы можете сделать свой счет "мобильным". |

| До востребования | ||||

| Срок | Ставка вознаграждения | |||

| тенге | доллар США | ЕВРО | Российский рубль | |

| до востребования | 0,1% | 0,1% | 0,1% | 0,1% |

| Минимальная сумма первоначального взноса | 150 | 1 | 1 | - |

| Минимальный неснижаемый остаток | 500 | 10 | 15 | - |

Пенсионный

Возраст - это богатство человека. Но кроме духовных благ мы нуждаемся и в материальных вещах. Депозит "Пенсионный" позволит Вам не только сохранять, но и преумножать Ваши накопления, ведь Вы в любой момент можете пополнить свой вклад. И еще - проценты Вы можете получать ежемесячно, в первый рабочий день месяца. Депозит "Пенсионный" открывается для людей, достигших 45-летнего возраста, и пенсионеров. /1/

Таблица № 5

| Свойства депозита | |

| Срок | от 3 до 60 мес. |

| Минимальная сумма вклада | нет |

| Капитализация (причисление начисленных процентов к сумме вклада) | ежемесячно |

| Прием дополнительных взносов | без ограничений |

| Частичные востребования | сумма капитализированного вознаграждения, суммы основного вклада - один раз в месяц в размере 80% от текущего остатка основного вклада на дату последней капитализации |

| Автоматическая пролонгация | да, ставка вознаграждения будет установлена Банком в соответствии со ставками, действующими на момент пролонгации Договора |

| Условия досрочного расторжения |

до истечения одного месяца со дня зачисления первой суммы вклада на счет вознаграждение не начисляется; по истечении более одного месяца со дня зачисления первой суммы вклада на счет вознаграждение начисляется по ставкам по депозиту «До востребования», действующим на момент расторжения вклада Сумма ранее выплаченного вознаграждения удерживается из суммы вклада на счете банковского вклада |

| Дополнительные преимущества/условия | Вы можете сделать свой счет "мобильным". |

| Срок приема депозита, в мес. | Ставки | ||

| в тенге | в долларах США | в евро | |

| 3 | 3,5% | 1,5% | 0,5% |

| 4-6 | 4,0% | 2,0% | 1,0% |

| 7 | 5,0% | 2,5% | 1,5% |

| 8 | 6,00% | 3,0% | 1,5% |

| 9 | 7,0% | 4,0% | 1,5% |

| 10-12 | 8,0% | 5,0% | 1,5% |

| 13-15 | 8,3% | 5,3% | 2,0% |

| 16-18 | 8,5% | 5,5% | 2,0% |

| 19-21 | 4,0% | 2,5% | 1,0% |

| 22-60 | 4,0% | 2,5% | 1,0% |

Простое решение

Пришло время сделать правильный шаг и принять достойное решение, как сохранить и приумножить капитал.

Депозит «Простое решение» выгодное предложение от Банка ЦентрКредит для тех кто, ценит простоту, надежность и высокую доходность.

Таблица № 6

| Свойства депозита | |

| Срок | от 3 до 24 мес |

| Минимальная сумма вклада | нет |

| Капитализация (причисление начисленных процентов к сумме вклада) | ежемесячно |

| Прием дополнительных взносов | без ограничений |

| Частичные востребования | разрешены востребования капитализированного вознаграждения |

| Автоматическая | пролонгация да, ставка вознаграждения будет установлена Банком в соответствии со ставками, действующими на момент пролонгации Договора |

| Условия досрочного расторжения |

до истечения одного месяца со дня зачисления первой суммы вклада на счет вознаграждение не начисляется; по истечении более одного месяца вознаграждение начисляется по ставке вклада (депозита) “До востребования”, действующей на день расторжения договора |

| Дополнительные преимущества/условия | По вкладу предусмотрена выдача карточки VISA - Electron или VISA Classic. Тариф за выпуск и годовое обслуживание ПК - 0 тенге. |

| Возможность оформить кредит под залог вклада | Вы можете сделать свой счет "мобильным". |

Таблица № 7

| Срок приема депозита | Ставки | |||

| тенге | доллар США | евро | российский рубль | |

| 3 | 3,5% | 1,5% | 0,5% | 0,5% |

| 4 | 4,0% | 2,0% | 1,0% | 1,0% |

| 5 | 4,5% | 2,5% | 1,0% | 1,0% |

| 6 | 5,5% | 3,0% | 1,0% | 1,0% |

| 7 | 6,0% | 3,5% | 1,1% | 1,1% |

| 8 | 7,0% | 4,0% | 1,2% | 1,2% |

| 9 | 7,5% | 4,5% | 1,3% | 1,3% |

| 10 | 8,0% | 5,0% | 1,4% | 1,4% |

| 11 | 8,5% | 5,5% | 1,4% | 1,4% |

| 12 | 9,0% | 6,0% | 1,5% | 1,5% |

| 13 | 9,1% | 6,1% | 1,6% | 1,6% |

| 14 | 9,2% | 6,2% | 1,7% | 1,7% |

| 15 | 9,3% | 6,3% | 1,8% | 1,8% |

| 16 | 9,4% | 6,4% | 1,8% | 1,8% |

| 17 | 9,4% | 6,4% | 1,9% | 1,9% |

| 18 | 9,5% | 6,5% | 2,0% | 2,0% |

| 19 | 9,6% | 6,6% | 2,0% | 2,0% |

| 20 | 9,6% | 6,6% | 2,0% | 2,0% |

| 21 | 9,7% | 6,7% | 2,0% | 2,0% |

| 22 | 9,8% | 6,8% | 2,0% | 2,0% |

| 23 | 9,9% | 6,9% | 2,0% | 2,0% |

| 24 | 10,0% | 7,0% | 2,0% | 2,0% |

Краткосрочный

Таблица № 8

| Свойства депозита | |

| Срок | от 7 до 30 дней |

| Минимальная сумма вклада | 1 000 000 тенге, 10 000 долларов США/евро |

| Капитализация (причисление начисленных процентов к сумме вклада) | в конце срока |

| Прием дополнительных взносов | нет |

| Частичные востребования | нет |

| Автоматическая пролонгация | нет |

| Условия досрочного расторжения | при досрочном расторжении вознаграждение не начисляется |

| Срок приема депозита, в мес. | Ставки | ||

| в тенге | в долларах США | в евро | |

| 7-13 | 2,0% | 1,0% | 0,1% |

| 14-20 | 2,5% | 1,5% | 0,2% |

| 21-30 | 3,0% | 2,0% | 0,3% |

2.2 Операционный отдел. Услуги физическим лицам

Это первая традиционно-базовая функция коммерческих банков. Операции, связанные с формированием ресурсов банков, относятся к пассивным. Пассив банка состоит из собственного капитала, привлеченных средств, в том числе и займов. Собственный капитал - важная и неотъемлемая часть кредитных ресурсов банка, хотя он составляет лишь до 10% всех его ресурсов.

Собственный капитал необходим, прежде всего, для начала деятельности банка, т.е. для приобретения офиса, оборудования, выплаты зарплаты, а также оплаты расходов банка на следующих этапах развертывания банковских операций. Собственные средства могут быть вложены в долгосрочные активы (здание, сооружения).

К собственным средствам относятся акционерный и резервный капиталы, провизии и нераспределенный чистый доход.

Акционерный капитал (или уставной капитал) создается путем выпуска и размещения акций. На примере АО «Казкоммерцбанк» мы можем показать, что в 2006 году банк заработал чистый доход в размере 29,586 миллиарда тенге ($234,6 млн.), что в расчете на одну акцию составляет 64,83 тенге. Собственный капитал банка в 2006 году вырос до 249 миллиарда тенге ($2 млрд.)./22/

Нераспределенный чистый доход - это часть чистого дохода, остающаяся после уплаты налогов, выплаты дивидендов и отчислений в резервный капитал.

Банки для осуществления своих активных операций используют привлеченные средства, т.е. банки аккумулируют временно свободные денежные средства своих клиентов. Основную часть этих средств составляют вклады (депозиты). Существенным источником привлечения средств остаются банковские депозиты, которые составляют примерно треть в общем объеме фондирования. По итогам 2006 года, в АО «Казкоммерцбанк» объем остатков на счетах клиентов вырос в 2,3 раза и достиг 687,8 миллиарда тенге ($5,4 млрд.). Таким образом, Казкоммерцбанк стал банком №1 в Казахстане по объему привлеченных депозитов, занимая почти 20% рынка.2

Открытие счета. Открытие банковского счета производится при заключении договора между банком и клиентом. Открыть банковский счет вы можете в любом отделении Банка

Домашний банкинг. В современном мире для делового человека оперативность играет решающую роль. Мы ценим Ваше время и рады предложить Вам услугу "Домашний Банкинг" - систему удаленного обслуживания через Интернет. Преимущества дистанционного обслуживания позволят пользоваться услугами, не приходя в офис банка, на расстоянии. Зачем тратить время на дорогу? Зачем выходить из офиса или дома, когда можно управлять своими счетами через Интернет. Более подробную информацию об услуге Домашний Банкинг Вы можете найти в разделе «Описание».Домашний Банкинг с использованием Электронной цифровой подписи удостоверяющего центра РГП КЦМР Национального Банка Республики Казахстан (для клиентов г.Алматы зарегистрированных с 26-01-2010 года, для клиентов других филиалов зарегистрированных с 16-08-2010 года)Домашний Банкинг с использованием Электронной цифровой подписи (система действующая с 2005 года до настоящего времени) /20/

Согласно законодательству РК все банки второго уровня должны предоставлять Электронные банковские услуги используя Электронную цифровую подпись сертифицированного Удостоверяющего центра.

В настоящее время АО «Банк «ЦентрКредит» реализовал возможность предоставления услуги Домашний Банкинг с использованием Электронной цифровой подписи (ЭЦП) РГП Казахстанского Центра Межбанковских Расчетов Национального Банка Республики Казахстан (КЦМР).

КЦМР является государственным удостоверяющим центром сертификации, имеющим лицензию на осуществление деятельности по удостоверению соответствия открытого ключа электронной цифровой подписи закрытому ключу электронной цифровой подписи, а также по подтверждению достоверности регистрационных свидетельств (сертификатов).

В скором будущем данная ЭЦП КЦМР будет предоставляться по всей филиальной сети банка. Система Домашний Банкинг в АО «Банк ЦентрКредит» была внедрена в декабре 2005 года. На момент внедрения в Казахстане не существовало лицензированных удостоверяющих центров сертификации. В связи с чем, в СДБ использовалась и используется в настоящее время Электронная цифровая подпись международной компанией Algorithmic research, Inc.

С 26 января 2010 года Банк предоставляет Электронную цифровую (ЭЦП) удостоверяющего центра РГП КЦМР Национального Банка Республики Казахстан для клиентов г.Алматы. В дальнейшем ЭЦП будет предоставляться по всей филиальной сети Банка.

Система Телефонный Банкинг (СТБ) - современная универсальная автоматическая банковская услуга. СТБ позволяет Клиенту удаленно, не посещая Банк, обслуживаться по своим счетам/картам, с соблюдением необходимых норм информационной защиты. /1/

Ценность данной системы:

- доступ к своим счетам/картам с любого телефона;

- экономия времени;

- оперативность;

- удобство пользования.

В целях повышения собственной информационной защиты Вы можете самостоятельно, в автоматическом режиме, многократно менять свой ПАРОЛЬ входа в СТБ.

Таблица № 9 Тарифы

| Тарифы по системе «SMS-Банкинг» | |

|

14.1 Подключение к системе/отключение от системы SMS-Банкинг |

0 тенге |

| 14.2 Блокировка/ разблокировка системы SMS-Банкинг | 0 тенге |

| 14.3 SMS-сообщение об операциях по банковскому счету клиента, НДС не облагается * | 20 тенге за каждое сообщение |

| * SMS-сообщение об изменении остатка на банковском (их) счете(ах) клиента (текущий, сберегательный), подключенным к услуге SMS-Банкинга; |

Банк ЦентрКредит входит в четверку лидирующих банков на рынке платежных карточек Республики Казахстан по количеству выпущенных карточек и развитию эквайринговой сети.

На 01 января 2010 года рыночная доля банка по количеству карточек в обращении составила 6,9%. Количество выпущенных карт за 2009 год составила 266 807 карточек. В сравнении с началом 2009 года прирост объема карт в обращении составил 33%.

Объем транзакций по банкоматам возрос на 60% и составил более 293 млрд. тенге. Обороты в торговой Динамика изменения количества карт в обращении в единицах сети возросли на 100% и составили 5,4 млрд. тенге. Количество безналичных платежей по карточкам Банка ЦентрКредит за 2009 год составило 1 195 921, а объем безналичных платежей – 5 298 млн. тенге. В сравнении с 2008 годом сеть самообслуживания Банка значительно расширена, количество действующих банкоматов составляет 542 единицы. В предприятиях торговли и сервиса установлены 897 pos – терминалов, 438 - pos – терминалов функционируют в филиалах Банка.

В 2009 году Банком проведена обширная работа по расширению продуктовой линейки по карточкам. Внедрены новые карточные продукты: подарочная карта «Gift Card», карта Visa Virtuon (для клиентов, совершающих покупки через интернет). Расширен функционал платежных карт, путем внедрения таких новых услуг, как продукт «Накопительный» и оплата таможенных платежей. Расширена линейка услуг удаленного самообслуживания (банкоматы Cash in)

Вторая традиционно-базовая функция коммерческих банков — кредитование экономики и населения. Эта функция относится к важнейшей области банковской деятельности и к активным операциям банков.

Рисунок 4. Динамика изменения карт в обращении в единицах

2.3 Кредитные операции и их классификация

Благодаря ей банки и относятся к кредитному институту.

77% сотрудников Банка имеют высшее профильное образование.

44 менеджера среднего и высшего звена имеют степень Магистра делового администрирования (МВА) и/или Доктора делового администрирования (DBA).

Функционирует система подбора персонала, в основе которой лежит процедура конкурсного отбора на вакантные позиции, включающая в себя экспертные интервью, профессиональное и психологическое тестирование. Банк имеет собственную базу данных резюме, а также сотрудничает с рекрутинговыми агентствами и СМИ. Имеется кадровый резерв на начальные и руководящие позиции. В течение 2009 года 434 сотрудника (или 12 %) были повышены в должности./11/

Кредитные операции — это отношения между кредитором и заемщиком по поводу предоставления первого второму определенной суммы денежных средств на условиях платности, срочности и возвратности. Активные кредитные операции возникают при предоставлении банкам ссуды заемщику.

Рисунок 5. Розничное кредитование

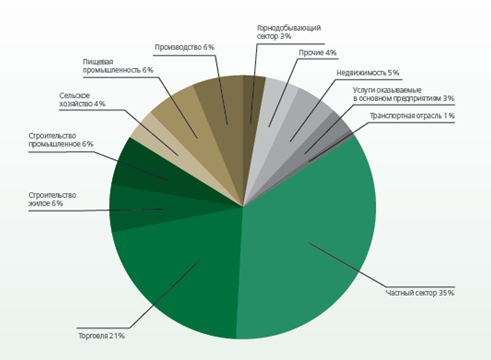

АО "БанкЦентрКредит" осуществляет кредитование малого и среднего бизнеса, а также выдачу кредитов частным лицам под залог товарно-материальных ценностей. /1/

Рисунок 6

Кредиты выдаются на следующие цели:

· Увеличение товарооборота;

· Пополнение оборотного капитала для дальнейшего роста;

· Расширение производства или объема, оказываемых услуг;

· Закупка машин, оборудования, сырья и материалов, а также усовершенствование производства;

· Приобретение, строительство и ремонт недвижимости для осуществления предпринимательской деятельности;

· Другие капитальные вложения.

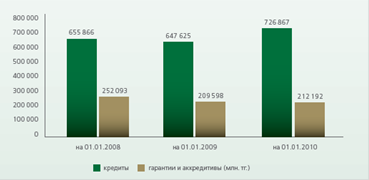

В 2009 году наблюдалась тенденция снижения кредитной активности банков, также сохранилась динамика ухудшения качества ссудного портфеля, которая привела к увеличению провизии. Это способствовало снижению показателей доходности банков и создавало давление на капитализацию банковского сектора.

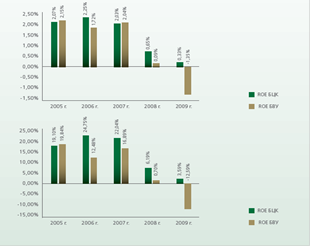

В 2009 году показатели рентабельности Банка ЦентрКредит составили ROA - 0,33%, ROE – 3,59%, при средних показателях по банковской системе – ≪-1,35%≫ и ≪-12,59%≫ соответственно (без учета АО ≪БТА Банк≫ и АО ≪Альянс Банк≫).

Ведущим фактором снижения прибыли Банка в 2009 году на 59,3% стала необходимость создания дополнительных провизий против кредитного портфеля.

Рисунок 7 Показатели рентабельности АО «БанкЦентрКредит»

Кредитование стартового бизнеса

Условия кредитования:

За пользование кредитом взимается интерес (вознаграждение), рассчитываемый как процент от суммы кредита, представленный в годовых. Размер его устанавливается в зависимости от срока, обеспечения, статуса клиента и других факторов, в соответствии с действующими тарифами банка.

Для получения кредита заявитель предоставляет пакет документов для проведения экспертизы состоятельности проекта и его обеспечения, включающий следующие:

1. заявка на кредит;

2. учредительные документы (Устав, Учредительный договор);

3. свидетельство о регистрации хозяйствующего субъекта;

4. статистическая карточка;

5. подтверждение, указанием РНН;

6. анкета заемщика, анкетные данные первых руководителей;

7. финансовая отчетность за три последних года;

8. контракты и договора;

9. бизнес-план (технико-экономическое обоснование);

10. карточка с образцами подписей;

11. право устанавливающие документы по объектам залога;

12. справка о численности сотрудников за подписью руководителя и главного бухгалтера и печатью;

13. проспект эмиссии ценных бумаг;

14. свидетельство о регистрации ценных бумаг;

15. справки из налоговой инспекции и внебюджетных фондов о наличии (отсутствии) задолженности.

В залог принимаются:

· Недвижимость;

· Оборудование;

· Ценные бумаги;

· Товарные запасы;

· Поручительство;

· Личное имущество;

· Автотранспорт;

· Другие виды залога.

Банк принимает активное участие в государственных программах поддержки малого и среднего бизнеса,реализация которых осуществляется через АО ≪Фонд развития предпринимательства ≪Даму≫, Фонд Национального благосостояния ≪Самрук-Казына≫ и местные исполнительные органы, а также в бюджетной программе Министерства сельского хозяйства Республики Казахстан ≪Субсидирование ставки вознаграждения (интереса) по кредитам, выдаваемым банками второго уровня, предприятиям по переработке сельскохозяйственнойпродукции на пополнение их оборотных средств.

Продолжено сотрудничество по реализации в международных программах по финансированию малого и среднего бизнеса по линии Немецкого Банка Развития (DEG),Азиатского банка Развития, Международной финансовой корпорации (IFC), Европейского Банка Реконструкции и Развития (ЕБРР) и Германской Правительственной Программы (GTZ) /15/

Плодотворное взаимодействие банка с Евразийским банком Развития, Банком Развития Казахстанпозволяет клиентам получить долгосрочное инвестиционное или краткосрочное предэкспортное финансирование.

Совместно с Государственной Продовольственной Корпорацией

Банк продолжает осуществлять проекты, связанным с финансированием отечественных сельскохозяйственных производителей.

Ведется работа в части ипотечного кредитования населения как в рамках собственной программы, так и по программе Казахстанской Ипотечной Компании.

Рисунок 8 Ипотечное кредитование в отрасли

2.4 Другие финансовые услуги БВУ

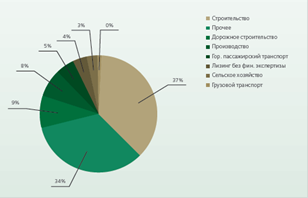

Лизинг. Участие банков второго уровня в лизинге.

Эта форма применима к финансированию долгосрочной аренды дорогостоящего оборудования. Согласно договору о лизинге арендатор получает в долгосрочное пользование оборудование при условии внесения периодических платежей владельцу оборудования. Арендодателями могут быть промышленные предприятия, имеющие свои лизинговые компании, а также специализированные лизинговые компании. Имеются различные виды лизинга: 1. Оперативный лизинг. Мощные фирмы-производители могут быть заинтересованы не в продаже своей продукции, а в сдаче ее в аренду. Договор заключается, как правило, на 3-5 лет. /16/

2. Лизинг недвижимости. Определенные фирмы создают в сотрудничестве с банком крупные объекты типа заводского цеха, которые могут использоваться различным образом. После окончания срока аренды, составляющего 15-20 лет, объект продается арендатору.

3. Финансовый лизинг. Этот вид подразумевает сдачу в аренду таких товаров, как самолеты, автомобили, компьютеры. Срок составляет 2-6 лет. В финансовом лизинге службы технического обслуживания и ремонта разделены.

Ставки по лизинги рассчитываются исходя из издержек производства, процентов, налогов.

Рисунок 9 Лизинг

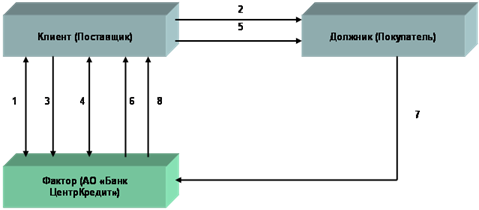

Факторинг.

Наряду с общеизвестными формами финансирования бизнес-клиентов АО «Банк ЦентрКредит» предлагает современную и перспективную форму финансирования - факторинг. /13/

Сегодня факторинг является актуальной и востребованной услугой, позволяющей компаниям стабилизировать денежные потоки и значительно увеличить обороты без существенных изменений сложившихся бизнес-процессов.

Факторинг – финансовая услуга, при которой:

- Продавец уступает Банку право денежного требования вытекающего из предоставления Продавцом товаров, выполнения им работ или оказания услуг третьим лицам Дебиторам,

-Банк осуществляет финансирование Продавца, а также оказывает дополнительные финансовые услуги, связанные с денежными требованиями, ставшими предметом уступки. Банк-фактор покупает требования какой-либо компании и затем сам получает платежи по ним. При этом речь идет, как правило, об обращающихся краткосрочных требованиях, возникающих из товарных поставок. В операции факторинга имеются три участника: фактор, первоначальный кредитор и должник, получающий от клиента товары с отсрочкой платежа. Фактор ведет всю бухгалтерию, берет на себя обязанности по предупреждению должника о платежах, выполняет инкассацию требований, а также несет весь риск, связанный с полным и своевременным поступлением платежей. Расходы клиента складываются из комиссионных и факторского сбора, состоящего из процентов за предоставленный аванс и прибыли авансовой компании. /17/

Схема № 1 Факторинг

Операции с ценными бумагами.

Инвестиционный портфель банка строго структурируется законом. Это означает, что государство устанавливает норму процента, согласно которой определенная часть (до 90%) должна состоять из ценных бумаг государства, остальная - частных предприятий. Первичное размещение всех видов ценных бумаг правительства происходит в порядке аукционной продажи, где в первую очередь удовлетворяются заявки, предлагающие наивысшую цену (ставку). Вторичное обращение происходит на внебиржевом рынке. Рынок создает группа дилерских фирм, ведущих активные операции по покупке и продаже государственных обязательств. В условиях экономического спада правительство через центральный банк старается стимулировать хозяйственную активность и покупает у дилеров государственные обязательства, увеличивая их резервные счета. В условиях инфляционного бума государство продает дилерам свои обязательства и тем сокращает их ликвидность. Корпоративные облигации в гораздо большей степени, чем государственные подвержены риску неплатежа. Банки покупают только высококлассные бумаги в соответствии с оценкой кредитными агентствами связанного с ними риска. /19/

III. Особенности налогообложения банков второго уровня

3.1 Особенности налогообложения банков второго уровня