Курсовая работа: Риски инвестиционных проектов и их оценка

РИСКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И ИХ ОЦЕНКА

Содержание

Введение

1. Теоретические аспекты оценки рисков инвестиционного проекта

1.1 Понятие и сущность неопределенности и инвестиционных рисков

1.2 Виды и классификация инвестиционных рисков

1.3 Методы оценки инвестиционных рисков и их модели

2. Анализ и оценка рисков инвестиционных проектов на примере ООО «Световые Технологии»

2.1 Основные показатели эффективности инвестиционного проекта

2.2 Оценка и анализ рисков инвестиционного проекта предприятия

3. Методы снижения и рекомендации по управлению инвестиционными рисками ООО «Световые Технологии»

3.1 Методы снижения инвестиционных рисков

3.2 Рекомендации по управлению рисками инвестиционного проекта

Заключение

Список использованной литературы

Приложения

Введениеинвестиционный проект риск неопределенность

Инвестиционная деятельность во всех формах и видах сопряжена с риском, который представлен вероятностью возникновения непредвиденных финансовых потерь в ситуациях неопределённости условий инвестирования. Процедура оценки рисков инвестиционных проектов является составной частью процесса расчёта их экономической эффективности.

Мероприятия по инвестированию в материальные и финансовые активы непрерывно сопровождаются риском. Поэтому инвесторы при размещении капитала с целью его приумножения должны считаться с ролью риска. Инвесторы меняют структуру своих активов в зависимости от стратегии предприятия и изменения экономической конъюнктуры, причём они ожидают главным образом долгосрочных доходов. Риск инвестирования отождествляется с потенциальным уровнем угроз либо шансов получения ожидаемых инвестором результатов.

Стремление к корректной оценке рисков считается одной из фундаментальных идей современной экономики. Применение разнообразных современных методов оценивания риска позволяет уменьшить число ошибок, ограничивает иррациональную деятельность за счёт оптимального выбора и грамотных инвестиционных решений, что обуславливает актуальность курсовой работы.

Цель курсовой работы – оценка рисков инвестиционного проекта ООО «Световые Технологии» и формирование рекомендаций по управлению рисками инвестиционной деятельности.

Объектом исследования является инвестиционная деятельность группы компаний ООО «Световые Технологии».

Предмет исследования – анализ инвестиционных рисков, как части процесса оценки эффективности инвестиционных проектов

1. Теоретические аспекты оценки рисков инвестиционного проекта

1.1 Понятие и сущность неопределенности и инвестиционных рисков

Инвестиции представляют собой долгосрочные вложения финансовых и экономических ресурсов с целью получения доходов и (или) иных благ (социальных, экологических, образовательных, инфраструктурных и других) в будущем[1]. Инвестиции являются необходимым фактором развития страны, региона, а также создания или развития организации, реализации инвестиционного проекта. Однако сами по себе инвестиции не являются достаточным фактором успешного развития и реализации инвестиционного проекта. Важно, как прогнозируются и планируются инвестиции, как организуется инвестиционный процесс, куда территориально направляются инвестиции, на какие цели и во что вкладываются средства, кто является инвестором и кто реализует проект. То есть важен весь инвестиционный процесс от начала до конца: предварительный анализ инвестиционного проекта, его мониторинг и коррекция в процессе выполнения, его завершение.

Обязательным структурным элементом процесса анализа инвестиционных проектов является оценка их рисков, то есть исходя из определения инвестиций, данного выше – весьма важен процесс определения объективной вероятности получения ожидаемых доходов и иных благ.

Под неопределенностью в общем смысле понимается неполнота и неточность информации об условиях, связанных с исполнением отдельных плановых решений, за которыми могут стоять определенные потери или в некоторых случаях дополнительные выгоды.

Под неопределенностью в анализе инвестиционных проектов понимается возможность разных сценариев реализации проекта, которая возникает из-за неполноты и неточности информации об условиях реализации инвестиционного проекта[2]. Под риском в анализе инвестиционных проектов понимается вероятность осуществления неблагоприятного события (сценария), а именно вероятность потери инвестируемого капитала (части капитала) и (или) недополучения предполагаемого дохода инвестиционного проекта.

Если говорить об основных причинах неопределенности параметров проекта, то можно выделить следующие[3]:

· неполнота и неточность проектной информации о составе, значениях, взаимном влиянии и динамики наиболее существенных технических, технологических или экономических параметров проекта;

· ошибки в расчетах параметров проекта, обусловленные упрощениями при формировании моделей сложных технических и организационно-экономических систем;

· производственно-технический риск;

· колебания рыночной конъюнктуры, цен, валютных курсов, и т.д.;

· неопределенность политической ситуации, риск неблагоприятных социально-политических изменений в стране и регионе;

· риск, связанный с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли.

Эти факторы неопределенности характерны для любых инвестиционных проектов. Неопределенность связана не только с неточным предвидением будущего, но и с тем, что параметры, относящиеся к настоящему или к прошлому, неполны, неточны или на момент включения их в проектные материалы еще не измерены.

Инвестиционные риски отражают вероятность потери части доходов, благ, средств, собственности при реализации инвестиционных проектов, функционировании производств, компаний, фондов, организаций, при инвестиционных сделках.

Инвестиционная деятельность во всех видах и формах всегда сопряжена с риском, в экономике степень его резко увеличивается с переходом к рыночным отношениям. Инвестор, приобретая какой-либо актив, ориентируется не только на доходность этого актива, но и на уровень риска. Риск состоит в том, что инвестор может получить результат, который отличен от ожидаемой доходности, то есть худший результат.

«Риск» означает угрозу или опасность. В экономической литературе «риск» часто представляется вероятностью неудачи или опасности осуществляемых действий.

Основными источниками риска можно считать:

– стихийные силы природы – землетрясения, наводнения, ураганы, тайфуны, бури, смерчи;

– отдельные природные явления – гололёд, мороз, град, гроза, засуха;

– случайности – отравления, вредные выбросы, пожары, взрывы, несчастные случаи;

– ограниченность материальных, природных, трудовых и финансовых ресурсов;

– техногенные процессы – неполная информация, недостаточное научное познание;

– столкновение власти и оппозиции;

– конкуренция предпринимателей и бизнесменов;

– полярные интересы слоёв населения, межгрупповые конфликты.

Инвестиционный риск – это риск обесценивания капиталовложений, опасность потери инвестиций (или неполучения полной отдачи от них), обесценения вложений и возникновения непредвиденных финансовых потерь (утрата доходов, капитала, снижение прибыли) в ситуации неопределённости условий инвестирования средств в экономику[4].

Риск, как событие, либо происходит, либо нет. В случае его возникновения возможны три экономических результата:

– отрицательный (убыток, проигрыш, ущерб);

– нулевой;

– положительный (выгода, выигрыш, прибыль).

Рискованной ситуации сопутствуют три важнейших условия: неопределённость, вероятностный исход и альтернативность. Вероятностный же исход из рискованной ситуации в свою очередь может быть: желаемым или счастливым, благополучным, но не совсем и неблагоприятным или полным крахом.

Инвестиционные решения принимаются, учитывая внешние и внутренние факторы риска. К первым относятся: изменение рыночного спроса, цен, будущий уровень инфляции, изменение ставки ссудного процента, инвестиционную ценность, налоговые ставки и т. д. Ко вторым относятся: изменение темпов роста текущей доходности по инвестиционному портфелю, сроков стоимости и погашения элемента инвестиционного портфеля и т. д.

1.2 Виды и классификация инвестиционных рисков

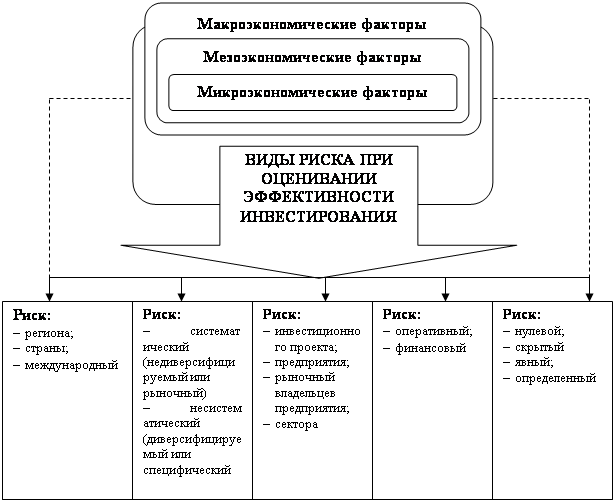

Инвестиционные решения принимаются по результатам экономического расчёта с учётом анализа разнородного хозяйственного окружения. Источниками риска этих решений считаются три группы факторов (рис. 1)[5]:

– макроэкономические источники (глобальные);

– мезоэкономические;

– микроэкономические.

Макроэкономические источники связаны с глобализацией хозяйственных процессов, а также общеэкономическим анализом национального народного хозяйства и международных отношений. Она связана, в частности, с состоянием экономики (рецессия, конъюнктура), величиной ВВП, уровнем общенационального спроса, инфляцией, монетарной (кредитно-денежной и валютной) и таможенной политиками, законодательством. Вторая группа факторов (мезоэкономические источники) связана с секторным анализом, имеющим специфический характер с точки зрения угроз для потенциального инвестора, размещающего свой капитал в данном секторе. Особое значение имеет анализ: внутрисекторной конкуренции, уровня инновационности, капитало- и энергоёмкости сектора, а также его доступности (барьеры входа и выхода), уровень диверсификации производства. В то же время третья группа определяется на основе ситуационно-финансового анализа предприятия, в ходе которого выявляется его специфическая операционно-финансовая деятельность, главным образом в отношении поставщиков, получателей и финансовых учреждений.

Рис. 1. Источники и виды риска инвестиционного проекта

Инвестиционные риски принято классифицировать по трём признакам: по сферам проявления, по формам проявления и по источникам возникновения. В соответствии с этими признаками возникает следующая классификация.

По сферам проявления инвестиционные риски бывают шести видов[6]:

1. Технико-технологические риски связаны с факторами неопределённости, оказывающими влияние на технико-технологическую составляющую деятельности при реализации проекта: надежность оборудования, предсказуемость производственных процессов и технологий, их сложность, уровень автоматизации, темпы модернизации оборудования и технологий и т.д.

2. Экономический риск связан с факторами неопределённости, оказывающими влияние на экономическую составляющую инвестиционной деятельности в государстве и на деятельность субъекта экономики при реализации инвестиционного проекта Экономический риск включает в себя следующие факторы неопределённости: состояние экономики; проводимая государством экономическая, бюджетная, финансовая, инвестиционная и налоговая политика; рыночная и инвестиционная конъюнктура; цикличность развития экономики и фазы экономического цикла; государственное регулирование экономики; зависимость национальной экономики; возможное невыполнение государством своих обязательств (частичная или полная экспроприация частного капитала, различного рода дефолты, прекращения договоров и другие финансовые потрясения) и т.д.

3. Политические риски связаны со следующими факторами неопределённости, оказывающими влияние на политическую составляющую при осуществлении инвестиционной деятельности: выборы различных уровней; изменения в политической ситуации; изменения в осуществляемом государством политическом курсе; политическое давление; административное ограничение инвестиционной деятельности; внешнеполитическое давление на государство; свобода слова; сепаратизм; ухудшение отношений между государствами, что может плохо отразится на деятельности совместных предприятий и т.д.

4. Социальные риски связаны с факторами неопределённости, оказывающими влияние на социальную составляющую инвестиционной деятельности: социальная напряженность; забастовки; выполнение социальных программ. Социальная составляющая обусловлена стремлением личностей к соблюдению или наоборот, сознательному нарушению социально-общественных стереотипов взаимоотношений и морали.

Предельным случаем социального риска является личностный риск, который связан с невозможностью точного предсказания поведения отдельных личностей в процессе их деятельности и обусловлен человеческим фактором.

5. Экологические риски связаны со следующими факторами неопределённости, оказывающими влияние на состояние окружающей среды в государстве, регионе и влияющими на деятельность инвестируемых объектов: загрязнение окружающей среды, радиационная обстановка, экологические катастрофы, экологические программы и экологические движения как «Green peace» и т.д.

Экологические риски подразделяются на следующие виды[7]:

– техногенные риски, относящиеся к чрезвычайным ситуациям, связанные со следующими факторами: техногенные катастрофы на предприятиях, вызывающие заражение окружающей среды радиоактивными, отравляющими и иными вредными веществами;

– природно-климатические риски, связанные со следующими факторами неопределённости, оказывающими влияние на реализацию инвестиционного проекта: географическое расположение объекта; природные катаклизмы (наводнения, землетрясения, штормы и др.); климатические катаклизмы; специфика климатических условий (засушливый, континентальный, горный, морской и т.п. климат); наличие полезных ископаемых, лесных и водных ресурсов и т.д.;

– социально-бытовые риски, связанные со следующими факторами неопределённости, оказывающими влияние на реализацию инвестиционного проекта: заболеваемость населения и животных инфекционными заболеваниями; массовые распространения вредителей растений; анонимные звонки о минировании различных объектов и т.д.

6. Законодательно-правовые риски связаны со следующими факторами неопределённости, оказывающими влияние на реализацию инвестиционного проекта: изменения действующего законодательства; несовершенство законодательно-правовой базы, которое проявляется в её неадекватности, неполноте, противоречивости и т.д.; государственные (законодательные) гарантии; отсутствие независимости судопроизводства и арбитража; некомпетентность или лоббирование интересов отдельных групп лиц при принятии законодательных актов; неадекватность существующей в государстве системы налогообложения и т.д.

По формам проявления инвестиционные риски подразделяются[8]:

1. Риски реального инвестирования, которые могут быть связаны со следующими факторами:

– перебои в поставке материалов и оборудования;

– рост цен на инвестиционные товары;

– выбор не соответствующего по квалификации и добросовестности исполнителя (подрядчика), а также другие факторы, задерживающие ввод объекта в эксплуатацию или уменьшающие доход в процессе эксплуатации.

2. Риски финансового инвестирования, которые связаны со следующими факторами:

– непродуманный выбор финансовых инструментов;

– непредвиденные изменения условий инвестирования и т.д.

По источникам возникновения инвестиционные риски делятся на:

1. Систематический риск (рыночный, недиверсифицируемый). Обусловлен внешними макроскопическими причинами, не зависящими от конкретных проектов. Систематический риск невозможно уменьшить путём диверсификации.

Основными составляющими систематического риска являются:

– страновой риск – риск вложения средств в конкретную страну с низким инвестиционным рейтингом и неустойчивой экономикой;

– региональный риск – риск вложения средств в регион с низким инвестиционным рейтингом и неустойчивой экономикой;

– риск законодательных изменений – например, изменение налогов;

– инфляционный риск – резкое изменение уровня инфляции;

– политический риск – риск потерь в связи с международной обстановкой, с политической нестабильностью и расстановкой политических сил в обществе;

– валютный риск – риск, связанный с изменениями курсов иностранных валют.

2. Несистематический риск (специфический, диверсифицированный) – риск, связанный с конкретным проектом. Он включает составляющие:

– селективный риск – риск неверного выбора проекта;

– риск ликвидности – возникает вследствие затруднений с финансированием проекта;

– риск ненадёжности партнёров;

– финансовые риски – связанные с кредитами и займами по проекту);

– риск предприятия – связан с предприятием, реализующим проект.

Инвестиционная деятельность характеризуется рядом инвестиционных рисков, классификация которых по видам может быть следующей[9]:

· Инфляционный риск - вероятность потерь, которые может понести субъект экономики в результате обесценивания реальной стоимости инвестиций, утраты активами (в виде инвестиций) реальной первоначальной стоимости при сохранении или росте номинальной их стоимости, а также обесценивания ожидаемых доходов и прибыли субъекта экономики от осуществления инвестиций в условиях неконтролируемого опережения темпов роста инфляции над темпами роста доходов по инвестициям.

· Дефляционный риск - вероятность потерь, которые может понести субъект экономике в результате уменьшения денежной массы в обращении из-за изъятия части избыточных денежных средств, в т.ч. путём повышения налогов, учетной процентной ставки, сокращение бюджетных расходов, роста сбережения и т.д.

· Рыночный риск - вероятность динамики стоимости активов из-за изменения курсов валют, котировок акций, цен товаров, процентных ставок и т.д., являющихся объектом инвестирования. Разновидностями рыночного риска являются, в частности валютный и процентный риск

· Операционный инвестиционный риск - вероятность инвестиционных убытков в результате ошибок в процессе деятельности, совершаемых сотрудниками фирмы и так далее на операционном уровне; сбоев в работе информационных систем, аппаратуры и компьютерной техники; нарушения безопасности и т.д.

· Функциональный инвестиционный риск - вероятность инвестиционных потерь вследствие ошибок, допущенных при формировании и управлении инвестиционным портфелем финансовых инструментов.

· Селективный инвестиционный риск - вероятность выбора менее привлекательного объекта инвестирования, чем можно было бы.

· Риск ликвидности - вероятность потерь, вызванных невозможностью высвободить без потерь инвестиционные средства в нужном размере за достаточно короткий период времени в силу состояния рыночной конъюнктуры. Также под риском ликвидности понимают вероятность возникновения дефицита средств для выполнения обязательств перед контрагентами.

· Кредитный инвестиционный риск проявляет себя, если инвестиции осуществляются за счёт заемных средств и представляет собой вероятность изменения стоимости активов или утраты активами первоначального качества в результате неспособности заемщика-инвестора исполнять свои договорные обязательства в соответствии с условиями кредитного договора.

· Страновый риск - вероятность потерь в связи с осуществлением инвестиций в объекты страны, с не внушающими экономическими, политическими и социальными показателями.

· Риск упущенной выгоды - вероятность получения ущерба из-за неосуществления какого-либо мероприятия, например страхования.

Ряд инвестиционных рисков находится во взаимосвязи (коррелирован между собой), изменения в одном из них вызывают изменения в другом, что влияет на результаты инвестиционной деятельности[10].

1.3 Методы оценки инвестиционных рисков и их модели

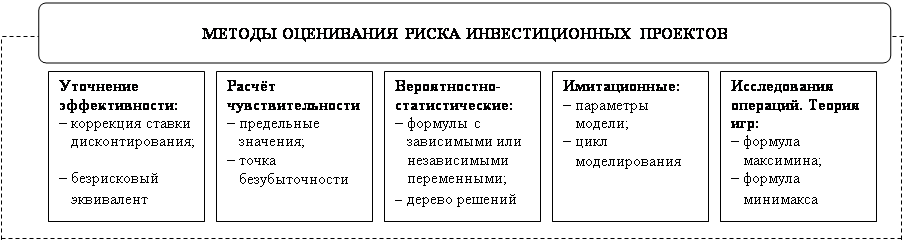

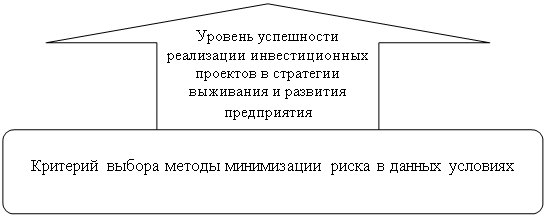

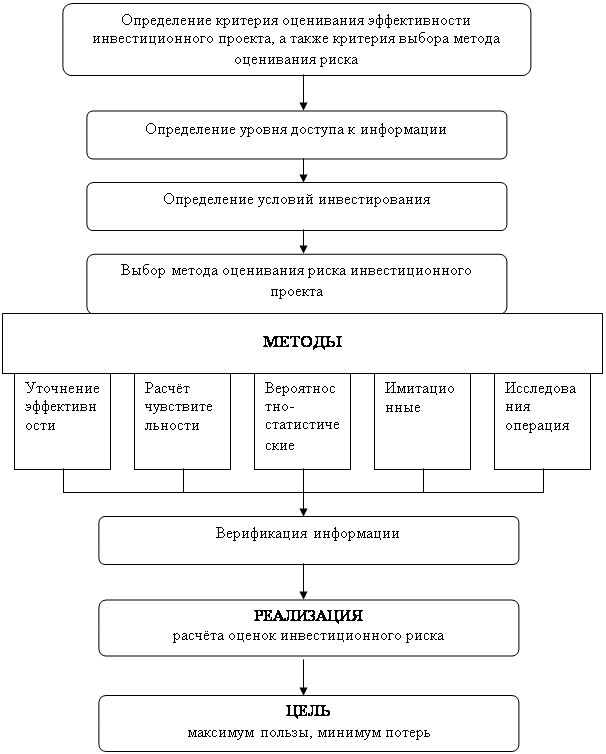

В доступных публикациях отсутствует единая и эффективная проработка теории риска инвестиционных проектов, в них описываются разнородные методы его оценивания, однако многие вопросы затрагиваются только фрагментарно. Специалисты предлагают комплексное разделение этих методов на пять базовых групп (Приложение 1).

Использование разнообразных методов оценивания риска инвестиционных проектов зависит от нескольких основных критериев их выбора[11]:

– доступность информации с учётом её изменений во времени;

– условия инвестирования, в том числе временной горизонт инвестирования (долго- и краткосрочные оценки риска);

– владение методами оценивания риска и умение их применять в инвестиционной практике;

– знания и опыт в сфере оценивания уровня и вероятности событий, влияющих на инвестиционный риск, а также представления о трудоёмкости и издержках применения методов;

– значения макро-, мезо- и микроэкономических основ оценивания риска, уровень инвестиционного риска и его последствий с позиций результативности реализуемой стратегии развития предприятия, а также развития бизнес-среды;

– возможность применения компьютерных программ для оценивания риска в инвестировании.

Для процедуры оценивания доходов и риска, связанных с конкретным проектом, важным оказывается выяснение, касается он новых или модернизационно-восстановительных инвестиций. Представленные методы должны быть полезными для разрешения конкретных инвестиционных ситуаций, ориентированных на принятие оптимальных решений (Приложение 2) и прежде всего на исключение риска нецелевого использования инвестиций в свете развития предприятия и его социально-экономического окружения.

Рассмотрим подробнее основные методики оценки рисков инвестиционных проектов.

Метод скорректированной по риску ставки процента

Методы уточнения эффективности повсеместно применяются в качестве технологий страхования инвестора от риска. В расчёте эффективности инвестиций учитываются как относительно постоянные (определённые), так и подверженные риску (неопределённые) параметры. Коррекция чаще всего касается параметров, подверженных существенному для инвестора риску, особенно таких, которые играют роль нормативов экономической эффективности. В анализируемой группе методов верификация заключается в увеличении либо уменьшении значений переменных, полученных в результате предыдущего расчёта (без учёта риска). Цель подобной верификации состоит в определении такого уровня значений, который был бы более реальным в фактических условиях реализации проекта с учётом заданного временного горизонта.

Часто возникают ситуации, благоприятные для более детального изучения возможностей и угроз для данного инвестиционного проекта. Поэтому инвесторы с помощью экспертов и при консультативной поддержке исполнителей и потенциальных учредителей компании стараются повторно уточнить параметры[12]:

– неопределённые (то есть подверженные риску);

– относительно определённые (постоянные), которые подвержены относительно небольшому риску.

Благодаря коррекции подверженные риску параметры становятся относительно определёнными переменными. Большая динамика внешней и внутренней обусловленности развития предприятий приводит к тому, что в расчётах эффективности остаётся меньше абсолютно определённых переменных. Такая неблагоприятная ситуация характерна главным образом для новых инвестиций с длительным периодом реализации и эксплуатации.

Особенно подвержены риску такие переменные, как:

– ставка дисконтирования и норма прибыли;

– срок окупаемости капиталовложений.

Для различных значений ставки дисконтирования и нормы прибыли составляются альтернативные расчёты эффективности. Они основаны на анализе следующих вариантов:

– безрисковая ставка дисконтирования;

– ожидаемая повышенная или удвоенная ставка дисконтирования, учитывающая риск в меньшей или большей степени; это связано с присутствием двух дисконтирующих переменных.

Инвесторы заинтересованы в как можно более коротком сроке окупаемости капиталовложений, связанных с данным инвестиционным мероприятием. Содержащиеся в инвестиционных проектах оценки сроков реализации и эксплуатации инвестиций часто оказываются результатом не совсем объективных решений. Это определяется фактом, что решения по оцениванию таких сроков принимаются без достаточно глубокого изучения предпосылок возможных изменений в стратегии инвестирования. Подобный подход часто связан с необходимостью смены стратегической ориентации фирмы вследствие серьёзных изменений в конъюнктурном окружении. Из опасений перед возможными угрозами для реализации производственно-рыночной стратегии фирмы инвесторы проявляют склонность чрезмерно сокращать срок эксплуатации инвестиций. По этой причине его длительность рассматривается как относительно определённая величина, что не имеет экономического обоснования. В данном вопросе инвесторы должны проявлять умеренность с учётом опасности выбрать неудовлетворительный вариант инвестиционного проекта и, соответственно, отклонения таких инвестиций, большой срок реализации и эксплуатации которых мог бы компенсироваться большей экономической эффективностью[13].

Метод безрискового эквивалента

Метод безрискового эквивалента, или гарантированной доходности, представляет собой альтернативу методу простой квантификации риска инвестиционных проектов с целью коррекции ставки дисконтирования. Концептуальный базис этого метода отличается от основ метода скорректированной по риску ставки дисконтирования. Согласно методу безрискового эквивалента значение NPV уточняется не за счёт коррекции ставки дисконтирования, а путём изменения потока денежных поступлений, то есть оценки будущих доходов и расходов.

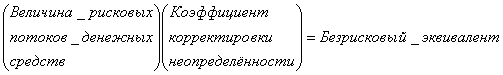

С практической точки зрения метод безрискового эквивалента заключается в замене величины рисковых потоков денежных средств в конкретные периоды t временного интервала инвестирования (t = 0, 1, … , n) соответствующими безрисковыми эквивалентами, то есть[14]:

В свою очередь чистая приведённая стоимость (NPV) инвестиционного проекта определяется путём дисконтирования всех безрисковых эквивалентов для последующих периодов t по ставке дисконтирования, скорректированной по риску. Значение NPV рассчитывается по формуле:

![]()

Где St – величина потоков денежных средств в период t;

α – коэффициент корректировки неопределённости в период t;

r0 – скорректированная по риску ставка дисконтирования, которая считается определённой величиной (например, в случае государственных облигаций со сроками выкупа, идентичными распределению денежных потоков по времени).

Инвестора интересует безрисковый эквивалент значения единицы рисковых денежных потоков в период t. Он стремится сбалансировать коэффициент корректировки неопределённости α, который дисконтируется по безрисковой ставке r0, с единицей потока денежных средств, дисконтируемой с применением скорректированной по риску ставке rr. Таким образом, существует зависимость[15]:

![]() то есть

то есть ![]()

Следовательно, коэффициент корректировки неопределённости, по сути, представляет собой соотношение безрисковой и скорректированной по риску ставок дисконтирования. Если начальные инвестиционные затраты в год t = 0 определены, то коэффициент безрискового эквивалента для этих затрат равен 1 (αt = 1,0). В то же время для последующих периодов этот коэффициент принимает значения из интервала 0 ≤ αt ≤ 1. В общем случае, если риск возрастает, то значение данного коэффициента уменьшается, поскольку оно отражает отношение к риску лиц, принимающих решения.

Можно сделать вывод, что идея безрискового эквивалента базируется на теории полезности и учёте склонности инвестора к риску. Этот показатель предназначен для определения будущих величин потоков денежных средств, которые могут оказаться меньше ожидаемых рисковых значений, но информация о которых не менее ценна для инвестора.

Чувствительность инвестиционного проекта к изменениям параметров расчёта.

Анализ чувствительности инвестиционного проекта к изменениям условий, в которых принимаются решения и которые определяют результат расчёта эффективности инвестиций, проводится в следующих ситуациях[16]:

– изменения только одной базовой переменной;

– изменения двух и более базовых переменных (неопределённых инвестиционных событий и их окружения);

В хозяйственной практике чаще всего рассматривается неопределённость не одной, а нескольких переменных, считающихся важными параметрами расчёта эффективности инвестиций. Процедура анализа чувствительности состоит из четырёх основных этапов:

– выбор одной или нескольких неопределённых переменных, например, отпускной цены, объёма продаж, периода рентабельной эксплуатации инвестиций, ставки дисконтирования;

– построение модели анализа изменений результатов расчёта как функции от выбранных неопределённых переменных;

– установление допустимых границ изменения значений анализируемых неопределённых переменных;

– установление допустимых границ изменения результатов расчёта эффективности инвестиций, то есть изменений принятого критерия эффективности.

Цель анализа чувствительности – определения влияния изменения выбранных базовых переменных (как простых, так и агрегированных) на уровень чистой приведённой стоимости (NPV) или на внутреннюю ставку доходности (IRR) данного инвестиционного проекта. На первом этапе рассчитываются математические ожидания NPV и IRR, которые наиболее реальны для сложившихся неопределённых условий инвестирования. На втором этапе производится варьирование последовательно выбранных переменных, а также исследуются величина и направление влияния этих переменных на уровень NPV и IRR. Каждая базовая переменная может изменяться в большую и меньшую сторону относительно математического ожидания на фиксированное количество процентов (например, +10% и -10% или же +10, +15, +20% и -10, -15, -20%) при неизменности постоянных условий[17]. Кроме того, для сравнения с основным сценарием при каждом изменении величин рассчитывается новое значение NPV.

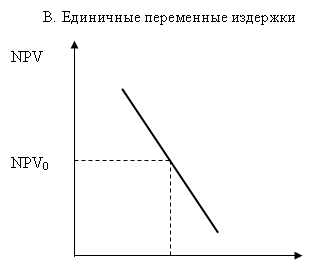

Чувствительность инвестиционного проекта в условиях вариации выбранных параметров иллюстрируется на рис. 2.

|

|||||||||

|

|||||||||

|

|||||||||

|

|||||||||

|

|

Рис. 2. Анализ чувствительности инвестиционного проекта в условиях изменения объёма продаж и единичных переменных издержек

На оси ординат обозначено базовое значение NPV0, используемое в расчёте чувствительности, а на оси ординат – границы варьирования значений анализируемой неопределённой переменной относительно ожидаемого базового значения NPV0, т.е. отклонения от базового объёма продаж (А) и базового уровня единичных переменных издержек (В).

В специализированной литературе утверждается, что на графиках наклон указанных прямых к оси абсцисс даёт представление о величине и направлении чувствительности проекта к изменению каждой из анализируемых базовых переменных. Чем больше угол наклона прямой к оси абсцисс, тем более чувствительно значение NPV к любым изменениям базовых переменных.[18] Этот наклон считается показателем риска, связанного с данным параметром расчёта. Из представленного на рис. 2 примера следует, что эффективность проекта, измеряемая значением NPV, в большей степени зависит от изменения переменных издержек на единицу продукции, чем от изменений объёма продаж.

Любые расчёты, связанные с определением чувствительности, можно выполнить быстро, точно при помощи компьютера. Построение модели для анализа изменений результатов расчёта эффективности инвестиций путём программирования или с применением табличного процессора позволяет быстро и безошибочно ориентироваться в возможных последствиях вариации значений выбранных параметров исследуемого проекта. Выражение результатов расчётов в табличном и графическом видах даёт хорошее представление об изменениях привлекательности проекта даже при внесении некоторых изменений по сравнению с первоначальным сценарием.

2. Анализ и оценка рисков инвестиционных проектов на примере ООО «Световые Технологии»

ООО «Световые Технологии» представляет собой группу компаний, являющихся ведущим производителем светотехнического оборудования на территории СНГ. Предприятие образовано в 1997 году и находится по адресу 127273 г. Москва, ул. Отрадная, 2б.

Международная группа компаний «Световые Технологии» - ведущий производитель светотехнического оборудования на территории СНГ.

Основная сфера деятельности группы компаний – производство и сбыт световых приборов общего и специального назначения. Уникальное сочетание высокого качества продукции и широкого ассортимента обеспечивает лидерство торговой марки «Световые Технологии» на имеющихся рынках.

На сегодняшний день под торговой маркой «Световые Технологии» на собственном производстве выпускается более 500 модификаций светильников для 49 областей применения от административных и офисных зданий до промышленных объектов и стадионов.

Работа с ассортиментом выпускаемой продукции торговой марки «Световые Технологии» ведется в двух направлениях – увеличение числа моделей и их модификаций и вывод на рынок новинок, пока еще не очень известных в странах СНГ, но уже популярных в Европе.

Структура группы компаний включает в себя: два производства – предприятия в России и Украине; подразделения в Москве и Киеве, созданные для реализации продукции марки «Световые Технологии».

Дистрибьюторская сеть группы компаний «Световые Технологии» состоит из крупнейших оптовых светотехнических и электротехнических компаний России, стран СНГ и Европы.

Производственные мощности завода «Световые Технологии» в Рязани в настоящее время занимают более 20 тыс. кв. м. На этих площадях расположен станочный парк, регулярно пополняемый самым современным отечественным и импортным оборудованием. Инвестиции позволили создать производство, которое по уровню и разнообразию технологического оборудования не уступает европейским аналогам.

Достигнутый на заводе компании уровень управления, отвечает требованиям международных стандартов ведения бизнеса. В 2005 году производство компании «Световые Технологии» в г. Рязани получило сертификат, подтверждающий соответствие системы менеджмента качества международному стандарту ISO 9001:2000.

2.1 Основные показатели эффективности инвестиционного проекта

В первом квартале 2010 года на заводе компании планируется осуществление крупного проекта по выпуску светильников из полимерных материалов. Новая технологическая линия будет оснащена оборудованием, сочетающим самые последние достижения в литье пластмасс и компьютерный контроль за технологическим процессом. Различные сочетания материалов, из которых будут изготавливаться корпусы светильников, позволят расширить области применения за счёт химической устойчивости к воздействию агрессивных сред разного типа.

На новый производственный участок предполагается установить несколько термопластавтоматов, работающих с такими материалами как поликарбонат, полиметилметакрилат, полимерными материалами ABS, SAN, а также с полиэстером усиленным стекловолокном.

Основной термопластавтомат в зависимости от заданной программы будет производить рассеиватели и корпусы светильников. Внутри машины будет осуществляться весь технологический процесс. На долю рабочего, обслуживающего автомат, останется лишь укладка готовых диффузоров, производимых роботом. В этом же цехе разместятся термопластавтоматы для производства мелких деталей светильников.

Таким образом, планируется осуществление инвестиционного проекта по созданию новых производств на базе действующего производства. Инвестиционная ситуация предполагает осуществить инвестиционный проект на действующем прибыльном предприятии.

В основу ИП заложена идея, источником которой является совет директоров ООО «Световые Технологии». Реализация инвестиционного проекта преследует достижение следующих результатов:

– повышение конкурентоспособности продукции в целом;

– увеличение прибыли;

– увеличение объёмов продаж;

– выход на новые рынки сбыта;

– повышение имиджа фирмы;

Инвестиционный проект будет осуществляться в соответствии с разработанным бизнес-планом и технологией его реализации.

График реализации инвестиционного проекта включает: прединвестиционную фазу, инвестиционную фазу и эксплуатационную фазу.

В соответствии с бизнес-планом инвестиционного проекта размер инвестиций составляет 200 000 000 рублей. Срок реализации проекта – 5 лет.

Размеры денежных поступлений соответственно:

– 1 год – 55 000 000 руб.;

– 2 год – 77 000 000 руб.;

– 3 год – 115 000 000 руб.;

– 4 год – 115 000 000 руб.;

– 5 год – 115 000 000 руб.

В дальнейшие периоды доходы будут идентичны третьему году реализации инвестиционного проекта.

Произведём анализ эффективности инвестиционного проекта с помощью некоторых статических и динамических методов.

Статические методы определения эффективности инвестиционного проекта:

Расчёт средней нормы прибыли на инвестиции:

![]()

![]()

Расчёт срока окупаемости:

Расчёт произведём при помощи таблицы 1.

Таблица 1

Расчёт срока окупаемости инвестиционного проекта ООО «Световые Технологии»

| Год | Инвестиции, млн. руб. | Инвестиции нарастающим итогом | Поступления доходов от проекта по годам | Доходы нарастающим итогом | Суммарные доходы – суммарные инвестиции |

| 0 | 200 | 200 | 0 | 0 | - 200 |

| 1 | - | 200 | 55 | 55 | - 145 |

| 2 | - | 200 | 77 | 132 | - 68 |

|

3 |

- |

200 |

115 |

247 |

47 |

| 4 | - | 200 | 115 | 362 | 162 |

| 5 | - | 200 | 115 | 477 | 277 |

На основании данных таблицы 1 мы получаем срок окупаемости инвестиций – 3 года.

Динамические методы определения эффективности инвестиционного проекта:

Чистый дисконтированный доход:

Для начала определим безрисковую ставку дисконтирования по формуле:

![]()

Где n1 – реальная ставка ссудного процента;

n2 – темп инфляции;

n3 – вероятность риска.

Определяем переменные:

n1 – 8%;[19]

n2 – 8,7%;

n3 – не учитываем.

![]()

В соответствии с полученной ставкой вычисляем чистый дисконтированный доход:

![]()

Таким образом, данный расчёт чистого дисконтированного дохода указывает на прибыльность проекта (т.к. NPV > 0).

Индекс доходности:

Для его определения используем дисконтированный доход, определённый в процессе вычисления NPV:

![]()

Индекс доходности превышает единицу.

Таким образом, на основании полученных данных, в целом инвестиционный проект является прибыльным. Но для полнейшей оценки его эффективности, нам необходимо произвести оценку рисков инвестиционного проекта и выяснить эффективность проекта с их учётом.

2.2 Оценка и анализ рисков инвестиционного проекта предприятия

В ООО «Световые Технологии» используется несколько методов оценивания рисков инвестиционных проектов. Это – коррекция ставки дисконтирования, методика Монте-Карло (имитационное моделирование), анализ чувствительности инвестиционного проекта, дополняемый анализом безубыточности, а также использование статистических методов. Выбор способов оценки определяется полнотой информации, которая имеется в распоряжении аналитиков предприятия, а также уровнем квалификации специалистов-менеджеров. Произведём анализ рисков текущего инвестиционного мероприятия компании с учётом тех способов, которые применяются в группе компаний ООО «Световые Технологии» на практике.

Сравнительный анализ оценок инвестиционного риска при изменении ставки дисконтирования

Для проведения сравнительного анализа произведём коррекцию ставки дисконтирования, включив в её состав показатель вероятности риска. Для данного инвестиционного проекта аналитиками завода вероятность риска оценивается в 2%.

Рассчитаем новую ставку дисконтирования с учётом риска:

![]()

Рассчитаем новое значение чистого дисконтированного дохода:

![]()

Чистый дисконтированный доход снизился незначительно (89,09 – 69,57 = 19,52), проект по-прежнему остаётся прибыльным.

Дополнительно определим индекс доходности, в соответствии с изменённым дисконтированным доходом:

![]()

Произведём сравнительный анализ показателей, определённых без учёта риска и с его учётом (табл. 2).

Таблица 2

Сравнительный анализ показателей эффективности инвестиционного проекта с учётом и без учёта рисков

|

Показатель |

Без учёта риска |

С учётом риска |

Отклонение (2-3) |

| 1 | 2 | 3 | 4 |

| NPV | 89,09 | 69,57 | 19,52 |

| PI | 1,44 | 1,35 | 0,09 |

Таким образом, при коррекции ставки дисконтирования с учётом риска получаемые показатели оценки эффективности инвестиционного проекта изменяются незначительно. Значения показателей сохраняют соблюдение требований эффективности (прибыльности) инвестиционного проекта, а именно:

NPV > 0; PI > 1.

Анализ чувствительности инвестиционного проекта

Произведём оценку чувствительности инвестиционного проекта к одновременному изменению отпускных цен и объёма продаж. Необходимо определить множество комбинаций соотношения цен и объёма продаж, которые обеспечат получение как минимум неотрицательного значения чистой приведённой стоимости, т.е. NPV ≥ 0.

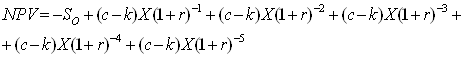

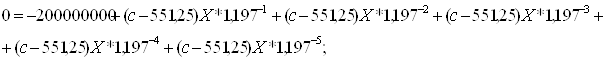

В целях оценки данным методом расширим формулу чистой приведённой стоимости, т.е. учтём в ней переменные: цены и объём продаж. Формула NPV принимает вид:

Где S0 – инвестиционные затраты;

r – ставка дисконтирования;

k – приведённые издержки на единицу продукции

Значения с и Х – это неизвестные переменные «цена» и «объём продаж» соответственно.

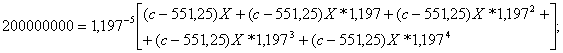

Далее необходимо определить множество допустимых комбинаций выбранных неопределённых переменных: отпускной цены и объёма продаж. Для формирования этих комбинаций используется указанная выше расширенная формула расчёта NPV (зависящего главным образом от этих двух неопределённых переменных) при условии, что NPV = 0.

Числовые значения, необходимые для расчёта используем в соответствии с данными аналитического отдела (S0 и k) и нашими расчётами выше ®:

S0 – 200 000 000;

r – 0,197;

k – 551,25.

При подстановке числовых значений получаем равенство:

Рассчитаем равенство, которое позволит выделить искомые комбинации с и Х, получим с помощью следующих алгебраических преобразований:

![]()

![]()

![]()

![]()

![]()

Последнее равенство позволит рассчитать объёмы продаж при заданных уровнях отпускной цены. При этом необходимо учесть уровень цены, рассчитанный аналитиками – 735 руб. и относительно этой цены представить те варианты цен, которые будут отличаться от данной как в сторону снижения, так и в сторону увеличения. Расчёты представлены в таблице 3.

Таблица 3

Расчёт объёмов продаж при заданных уровнях цен

|

Уровень цены |

Формула расчёта |

Объём продаж, соответствующий цене |

| 695 |

|

188 085 |

| 705 |

|

175 851 |

| 715 |

|

165 111 |

| 725 |

|

155 608 |

|

735 |

|

147 139 |

| 745 |

|

139 544 |

| 755 |

|

132 695 |

| 765 |

|

126 487 |

| 775 |

|

120833 |

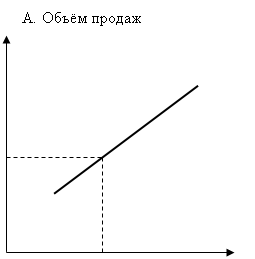

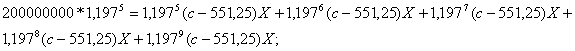

Результаты расчёта позволяют графически изобразить искомые комбинации Х и с (рис. 3). На оси ординат отмечены уровни цен, а на оси абсцисс – объёмы продаж. На основании данных таблицы 3 построена кривая, отображающая комбинации отпускных цен и продаж, при которых NPV = 0.

Рис. 3. Зависимость объёма продаж от отпускной цены

![]() Выше кривой рис. 3 находится область,

в которой любые комбинации с и Х гарантируют получение положительных

дисконтированных потоков денежных средств в период эксплуатации инвестиций.

Т.е. в этой области соблюдается неравенство: NPV > 0.

Выше кривой рис. 3 находится область,

в которой любые комбинации с и Х гарантируют получение положительных

дисконтированных потоков денежных средств в период эксплуатации инвестиций.

Т.е. в этой области соблюдается неравенство: NPV > 0.

Согласно утверждениям специалистов, наклон кривых чувствительности к оси абсцисс на графиках, составленных при соответствующем анализе даёт представление о величине и направлении чувствительности проекта к изменению каждой из анализируемых базовых переменных. Чем больше угол наклона прямой к оси абсцисс, тем более чувствительно значение NPV к любым изменениям базовых переменных.[20]

В нашем случае угол наклона кривой составляет менее 900. То есть эффективность проекта, измеряемая значением NPV не слишком чувствителен к изменению объёмов продаж.

Далее дополним анализ чувствительности инвестиционного проекта нахождением порога рентабельности (точки безубыточности) – в количественном и стоимостном аспектах.

Определение порога рентабельности математическим методом:

Определим объём реализации (WS):

![]()

Далее рассчитаем совокупные издержки (КС):

![]()

Определим порог рентабельности (ВЕР):

- в количественном выражении:

![]()

- в стоимостном выражении:

![]()

Таким образом, при объёме продаж в 1329625 шт. и объёме реализации в 977 274 375 руб. компания не будет иметь ни прибылей, ни убытков.

Далее вычислим порог рентабельности как степени использования производственного потенциала или степени удовлетворения ожидаемого спроса. Он выражается в процентах:

![]()

![]()

Таким образом, при достижении безубыточно-бесприбыльного уровня производства производственный потенциал компании будет использоваться только 35,39%. Что говорит о том, что оставшиеся 64,61% производственных мощностей являются уже прибыльным потенциалом.

Теперь определим точку безубыточности с помощью графического метода, что позволит сравнить график продаж с графиком совокупных издержек (рис. 4).

За основу объёма продаж можно взять как показатель максимально возможного количества проданных изделий (Im), так и показатель, рассчитанный на основании бизнес-плана инвестиционного проекта, основанный на анализе спроса. В построение графика безубыточности использован второй показатель.

Определим значение коэффициента безопасности (WВ):

- для объёма продаж, рассчитанного на основании анализа спроса:

![]()

- для объёма продаж, основанного на производственных мощностях:

![]()

|

|||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||

|

|

Рис. 4. Определение порога рентабельности графическим методом

Показатели коэффициента безопасности дают оптимистичные прогнозы: значение показателя для объёма продаж на основании спроса, значение показывает, что падение спроса даже на 50% не принесёт ни убытков, ни доходов. Значение показателя, основанного на возможностях производства ещё выше.

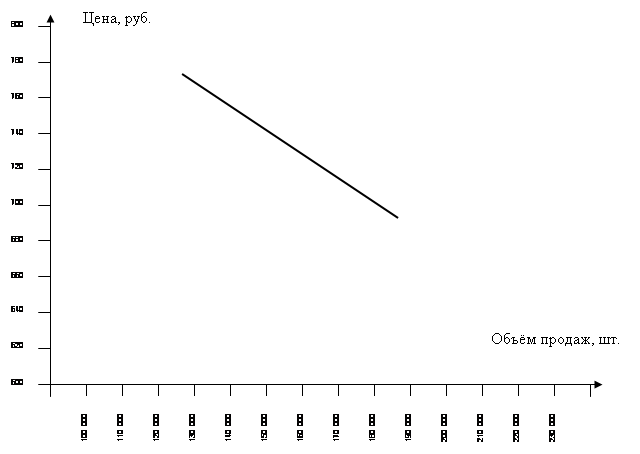

Измерение риска с использованием показателя дисперсии

Приведем расчёты первых двух этапов применения данного метода: определение математического ожидания потоков денежных средств и расчёт математического ожидания NPV.

Этап I. Расчёты производятся на основании заданных вероятностей возможных потоков денежных средств, связанных с инвестициями, представленными в таблице 4.

Таблица 4

Распределение вероятностей независимых от времени потоков денежных средств, связанных с инвестиционным проектом ООО «Световые Технологии»

| Временной интервал | |||||||||||

| t = 0 | t = 1 | t = 2 | t = 3 | t = 4 | t = 5 | ||||||

|

S0 |

ρoi |

S1i |

ρ1i |

S2i |

ρ2i |

S3i |

ρ3i |

S4i |

ρ4i |

S5i |

ρ5i |

| -200 | 1,0 | 55 | 0,6 | 77 | 0,4 | 115 | 0,6 | 115 | 0,7 | 115 | 0,8 |

| 63 | 0,2 | 55 | 0,2 | 70 | 0,05 | 85 | 0,1 | 100 | 0,15 | ||

| 46 | 0,3 | 63 | 0,3 | 96 | 0,15 | 110 | 0,2 | 120 | 0,05 | ||

| 85 | 0,1 | 125 | 0,2 |

Рассчитаем математическое ожидание потоков денежных средств для каждого года:

![]()

![]()

![]()

![]()

![]()

Рассчитаем математическое ожидание NPV:

Математическое ожидание для NPV для инвестиционного проекта ООО «Световые Технологии» является положительным, т.е. проект окупается.

Дальнейшие этапы – составление комбинаций денежных средств, расчёт дисперсии, расчёт стандартного отклонения NPV и определение коэффициента вариации NPV в данной работе осуществить не удастся в связи со сложностью и объёмностью расчётов. Так, количество комбинаций потоков денежных средств составляет 432.

3. Методы снижения и рекомендации по управлению инвестиционными рисками ООО «Световые Технологии»

В своей управленческой практике ООО «Световые Технологии» за период существования 11 лет осуществляло несколько крупных инвестиционных проектов. Общий результат положителен – обеспечивается стабильный рост основных показателей и оптимальная реализация общей стратегии компании. Так, в 2005 году были открыты новые цеха по производству светильников наружного освещения (это особая статья световых приборов). Однако достичь уровня доходов, предполагаемых получить через год после начала реализации проекта, удалось только через 3 года. Причиной оказалось то, что из всей ассортиментной линейки наружных светильников активным спросом стали пользоваться только несколько позиций, а многие другие позиции (которые были уже произведены), оставались на складах завода, пока компания от них не «избавилась» с помощью распродажи и откорректировала свои ассортиментные линейки исходя из обнаруженного спроса.

Т.е. в инвестиционном проекте и бизнес-плане его реализации не были учтены все особенности рыночной конъюнктуры и особенностей спроса. Благодаря высоким показателям финансовой устойчивости ООО «Световые Технологии» не произошло больших финансовых потерь, но на данном негативном опыте можно поучиться.

Так, в рамках нашей темы, необходимо включить в учёт при определении ставки дисконтирования величину риска, который обеспечивает недостаточный уровень продуманности ассортиментной линии. При этом можно поступить двумя путями:

– если недостаточная эффективность ассортиментной политики обусловлена неглубоким анализом спроса и потребностей покупателей тех сегментов рынка, на которые нацелена компания, то необходимо производить более глубокий анализ, получать больше информации и уже на основании этой работы принимать решения. В этом случае увеличение величины риска будет незначительно.

– если недостаточная эффективность ассортиментной политики обусловлена невозможностью получения достоверной информации в полном объёме, то возможно снижение риска разными путями: в случае небольшой дороговизны изменения технологий сначала выпуск сомнительных позиций осуществлять небольшими партиями, а в дальнейшем действовать по ситуации; в случае возможности формирования спроса на хороший, но неизвестный ассортимент – использование различных способов стимулирования спроса; в случае невозможности или неэффективности использования этих способов – возможно либо совсем исключить сомнительные позиции, либо анализировать инвестиционный проект с увеличенной ставкой дисконтирования с учётом данного риска.

Ещё одним важным моментом оценки эффективности и рисков инвестиционной деятельности ООО «Световые Технологии» является то, что так как инвесторами выступают сами владельцы компании, а не сторонние инвесторы, то при определении ставки дисконтирования им можно не учитывать безрисковую ставку, т.к. в соответствии с общей стратегией развития предприятия инвестиционную деятельность в целях расширения ассортимента и рынков сбыта необходимо осуществлять в любом случае. Поэтому коэффициент n1 можно заменить на более качественный и более пессимистический коэффициент n3, в который можно включать все выявленные вероятности риска.

Так как на ООО «Световые Технологии» предпочитают использовать несколько способов оценки инвестиционных рисков, необходимо усовершенствовать и, возможно, расширить используемые способы оценки рисков проектов. Для этого воспользуемся данными Приложения 2 и осуществим в соответствии с ним выбор способов оценки инвестиционных рисков.

В главе 2 был произведён анализ рисков инвестиционного проекта ООО «Световые Технологии» на основании традиционных методов, применяемых в компании. Рассмотрим, как можно более эффективно использовать данные способы в целях более качественной и эффективной рисковой оценки инвестиционных мероприятий.

Применение метода чувствительности инвестиционного проекта желательно использовать в условиях вариации более чем двух неопределённых переменных. В этом случае результаты анализа необходимо представлять в виде наглядных таблиц. Их не удаётся отобразить графически в традиционной системе координат, это возможно только в n-мерном пространстве. Представленную в расчётах (глава 2) оценки рисков методом чувствительности последовательность действий можно считать корректной только тогда, когда принятие мотивированных (объективных или субъективных) ожидаемых значений неопределённых переменных позволяет установить различия в эффективности сценариев инвестиционного проекта. Чаще всего рассматриваются реалистический (базовый), наиболее оптимистический и наиболее пессимистический сценарии.

В качестве альтернативы методу квантификации риска инвестиционных проектов с целью коррекции ставки дисконтирования можно использовать метод безриского эквивалента – в том случае, когда целесообразнее уточнять значение NPV путём изменения потока денежных поступлений, то есть оценки будущих доходов и расходов.

3.2 Рекомендации по управлению рисками инвестиционного проекта

Для наиболее достоверного анализа ситуации, связанной с рисковыми ситуациями, лучшим вариантом будет использование как можно больших способов оценки рисков по причине того, что разнообразные методики оценки риски взаимодополняют и корректируют значения друг друга.

ООО «Световые Технологии» используют широкую гамму способов оценки рискованности инвестиционных проектов, запускаемых на предприятии. Однако, значительным упущением можно считать игнорирование приложения неопределённости при оценивании инвестиционных мероприятий с помощью теории игр.

Рассмотрим, как использование теории игр можно применить в компании ООО «Световые Технологии».

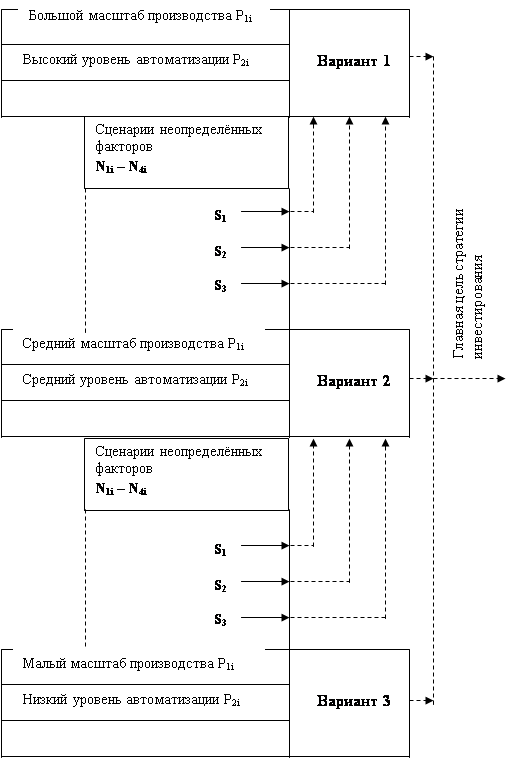

В процессе оценивания эффективности инвестиций с применением теории игр требуется определить:

Во-первых, главную цель стратегии инвестирования, связанную с основной инвестиционной программой.

Главная стратегия инвестирования в ООО «Световые Технологии» направлена на создание нового производственного участка по изготовлению светильников из полимерных материалов.

Во-вторых, критерии P1i, P2i, P3i, по которым сравниваются варианты рассматриваемого инвестиционного проекта W1, W2, W3, причём реализация каждого варианта обеспечивает достижение главной цели стратегии предприятия.

Критерии сравнения трёх вариантов инвестиционного проекта ООО «Световые Технологии» сформулируем следующим образом:

1. Масштаб производства P1i, т.е. количество ежегодно выпускаемых светильников. Важно определить оптимальный объём производства и допустимый интервал его изменения. Также необходимо учитывать ожидания покупателей, уровень продаж автомобилей наиболее известных марок, тенденции изменения объёмов продаж по показателям прошлых лет. Градации оценивания масштаба производства – большой, средний, малый.

2. Уровень автоматизации производства P2i, тесно связанный с занятостью, производительностью труда и техническим прогрессом. Для осуществления автоматизированного производства необходимы две основные группы работников: широкого профиля и имеющие узкую специализацию. Градации оценивания уровня автоматизации определим как – высокий, средний, низкий.

3. Условия размещения P3i, связанные в первую очередь с:

– транспортными проблемами в системе отношений «поставщик – потребитель»; важнейшее значение имеет наличие выхода на автостраду, второстепенное – доступность железнодорожного транспорта;

– возможностью привлечения рабочей силы на непосредственно прилагающей территории без дополнительных издержек, например, на доставку к месту работы и т.д.

Градации оценивания условия размещения определим как – очень хорошие, хорошие, удовлетворительные.

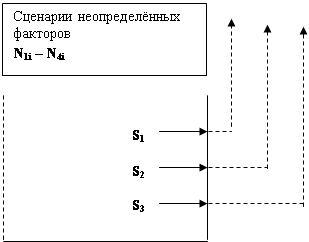

В-третьих, критерии N1i, N2i, N3i, представляющие собой комбинации неопределённых факторов, по которым различаются сценарии вариантов инвестиционного проекта ООО «Световые Технологии»; с помощью этих критериев обрабатываются сценарии неопределённых факторов S1, S2, S3.

В качестве критериев сравнения сценариев инвестиционного проекта ООО «Световые Технологии» лучше всего использовать следующие группы неопределённых факторов:

– экономико-политические факторы N1i, например, ограничения на импорт сырья иностранного производства, стоимость и доступность топлива;

– производственно-финансовые факторы N2i, например, стоимость энергоносителей и сырьевых ресурсов, необходимых для производства светильников, стоимость рабочей силы, доступность капиталов для реализации инноваций;

– рыночные факторы N3i, например, уровень доходов и стандарты жизни потенциальных покупателей световых приборов, объём продаж в светотехнической промышленности и тенденции его изменения, склонность к экономии при строительстве и энергоснабжении зданий, являющихся по своему назначению потенциальными объектами для установления светильников из полимерных материалов и цели такой экономии, стоимость кредита и его доступность для клиентов.

В-четвёртых, каждый сценарий, представляющий собой конкретную комбинацию неопределённых факторов, характеризуется некоторой эффективностью Se1, Se2, Se3.

Кроме того, важно определить значение показателя оценивания эффективности инвестиционного проекта, а также установить тенденции формирования неопределённых факторов в будущем.

Основные комбинации вариантов W1, W2, W3 и сценариев принятия решений S1, S2, S3 при анализе инвестиционного проекта ООО «Световые Технологии», а также результаты их сопоставления представим в Приложении 3.

Необходимо отметить, что для всех рассматриваемых вариантов могут использоваться одни и те же сценарии, а каждый сценарий может иметь собственные градации оценивания, например, высокий, средний или низкий уровень неопределённости.

С помощью предложенного сейчас варианта использования методологии оценивания рисков инвестиционных проектов по теории игр, можно принимать эффективные решения в условиях неопределённости. Таким образом, повысится инвестиционная эффективность ООО «Световые Технологии» в целом.

Заключение

Процесс оценки рисков инвестиционных проектов является неотъемлемой частью определения их эффективности. Точный прогноз осуществления инвестиционного проекта невозможен ни при каких обстоятельствах, так как при прогнозировании всегда присутствует неопределённость внешней среды, но существуют специальные методы, которые позволяют не только определить с большей или меньшей точностью множество возможных вариантов развития событий, но и описать поведение предприятия и условия реализации проекта для выделенных ситуаций.

Объектом исследования курсовой работы выступала инвестиционная деятельность группы компаний ООО «Световые Технологии», которая в I квартале 2010 года планирует запустить новое производственное подразделение по производству световых приборов из полимерных материалов. На основании имеющейся исходной информации был произведён анализ инвестиционных рисков планируемого компанией мероприятия при помощи способов, которые используются ей на практике. К числу таких способов относятся: коррекция ставки дисконтирования, методика Монте-Карло (имитационное моделирование), анализ чувствительности инвестиционного проекта, дополняемый анализом безубыточности, а также использование статистических методов. В результате оценки были получены положительные показатели по всем методам оценки, а именно:

– при коррекции ставки дисконтирования с учётом уровня риска были получены положительное значение чистого дисконтированного дохода (NPV = 69,57 > 0) и значение индекса доходности, превышающее единицу (PI = 1,35 > 1), таким образом, требования эффективности (прибыльности) инвестиционного проекта соблюдаются;

– анализ чувствительности показал не очень большую чувствительность инвестиционного проекта ООО «Световые Технологии» к изменению объёмов реализации продукции. Так, значение коэффициента безопасности, рассчитанного на основании анализа спроса показывает, что падение спроса даже на 50% не принесёт как прибылей, так и убытков (WВ = 0,50);

– измерение риска с использованием показателей дисперсии дало положительные значения математического ожидания (Е(NPV) = 63,21), что говорит об окупаемости проекта.

Таким образом, инвестиционный проект ООО «Световые Технологии» считается эффективным с учётом определённого уровня риска.

В целом, инвестиционная деятельность группы компаний ООО «Световые Технологии» производится на достаточно высоком и эффективном уровне. Оценка рисков инвестиционных проектов осуществляется в достаточно полном объёме, однако в процессе проведения оценки рисков инвестиционного мероприятия ООО «Световые Технологии» была выявлена неполнота как в применении имеющихся методов оценки инвестиционного риска, так и неполнота самих методов. Подтверждением полученным выводам может послужить негативный опыт компании ООО «Световые Технологии» 2005 года, когда определённые объёмы продаж нового производственного участка (изготовление световых приборов наружного освещения) по отдельным ассортиментным позициям оказались очень завышенными и предприятию приходилось минимизировать ущерб за счёт дешёвой распродажи и последующей корректировки ассортиментных позиций.

Для оптимизации оценки рисков компании желательно включить в основу определения уровня инвестиционных рисков наиболее популярный метод из категории исследования операций – теория игр, что позволит оценивать максимальные неопределённости.

Также следует откорректировать и оптимизировать определение ставки дисконтирования, используемой на предприятии в соответствии с общей стратегией компании и целями инвестиционных проектов.

Список использованной литературы1. Федеральный закон от 25.02.1999 N 39-ФЗ «Об инвестиционной деятельности в РФ, осуществляемой в форме капиталовложений» (ред. от 23.07.2010).

2. Белякова М.Ю. Система управления риском на этапе инвестиционного процесса // Справочник экономиста. - 2008. - №1. – с. 24-28

3. Инвестиции: теория и практика / Ю.А. Корчагин, И.П. Маличенко. – Ростов н/Д: Феникс, 2008. – 509 с.

4. Инвестиции: учебное пособие / Г,П. Подшиваленко, Н.И. Лахметкина, М.В. Макарова. – 3-е изд., перераб. и доп. – М.: КНОРУС, 2009. – 200 с.

5. Инвестиции: Системный анализ и управление / Под ред. Проф. К.В. Балдина. – 2-е изд. – М.: Издательско-торговая компания «Дашков и К0», 2007. – 288 с.

6. Киселев В. Об оценке эффективности инвестиций // Экономист. - 2009. - №3.

7. Кузнецов Б.Т. Инвестиции. – М.: Юнити, 2009. – 411 с.

8. Максимова В.Ф. Инвестирование. – М.: ЕАОИ, 2008. – 190 с.

9. Марголин А.М. Инвестиции: Учебник. – М.: РАГС, 2010. – 464 с.

10. Нешитой А.С. Инвестиции: Учебник. – 6-е изд., перераб. и испр. – М.: Издательско-торговая компания «Дашков и К0», 2008. – 372 с.

11. Островская Э. Риск инвестиционных проектов. – М., 2009. – 270 с.

12. Риск-анализ инвестиционного проекта: Учебник для вузов / Под ред. М.В. Грачёвой. – М.: ЮНИТИ-ДАНА, 2006. – 351 с.

13. Риск-менеджмент / Ф.Н. Филина. – М.: ГроссМедиа: РОСБУХ, 2008. – 232 с.

14. Рискология (управление рисками): Учебное пособие. – 3-е изд., испр. и доп. / В.П. Буянов, К.А. Кирсанов. – М.: Издательство «Экзамен», 2007. – 384 с.

15. Старик Д.Э. Оценка эффективности инвестиционных проектов// Финансы. – 2008. - №10. – с. 38-43.

16. Чиненов М.В. Инвестиции: учебное пособие. – М.: КНОРУС, 2009. – 248 с.

17. Шаповал А.Б. Инвестиции: математические методы: Учебное пособие. – М.: ФОРУМ: ИНФРА-М, 2008. – 196 с.

Приложение 1

|

|||

|

Приложение 2

Процедура выбора оптимального метода оценивания риска инвестиционного проекта

Приложение 3

Основные комбинации вариантов и сценариев принятия решений при анализе инвестиционного проекта

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

[1] Кузнецов Б.Т. Инвестиции. – М.: Юнити, 2009. – с. 9

[2] Марголин А.М. Инвестиции: Учебник. – М.: РАГС, 2010. – с. 17

[3] Риск-анализ инвестиционного проекта: Учебник для вузов / Под ред. М.В. Грачёвой. – М.: ЮНИТИ-ДАНА, 2006. – с. 34

[4] Инвестиции: теория и практика / Ю.А. Корчагин, И.П. Маличенко. – Ростов н/Д: Феникс, 2008. – с. 47

[5] Нешитой А.С. Инвестиции: Учебник. – 6-е изд., перераб. и испр. – М.: Издательско-торговая компания «Дашков и К0», 2008. – с. 86

[6] Рискология (управление рисками): Учебное пособие. – 3-е изд., испр. и доп. / В.П. Буянов, К.А. Кирсанов. – М.: Издательство «Экзамен», 2007. – с. 63

[7] Чиненов М.В. Инвестиции: учебное пособие. – М.: КНОРУС, 2009. – с. 112

[8] Марголин А.М. Инвестиции: Учебник. – М.: РАГС, 2010. – с. 152

[9] Инвестиции: учебное пособие / Г,П. Подшиваленко, Н.И. Лахметкина, М.В. Макарова. – 3-е изд., перераб. и доп. – М.: КНОРУС, 2009. – с. 95

[10] Кузнецов Б.Т. Инвестиции. – М.: Юнити, 2009. – с. 212.

[11] Риск-анализ инвестиционного проекта: Учебник для вузов / Под ред. М.В. Грачёвой. – М.: ЮНИТИ-ДАНА, 2006. – с. 99.

[12] Островская Э. Риск инвестиционных проектов. – М., 2009. – с. 78

[13] Кузнецов Б.Т. Инвестиции. – М.: Юнити, 2009. – с. 164

[14] Шаповал А.Б. Инвестиции: математические методы: Учебное пособие. – М.: ФОРУМ: ИНФРА-М, 2008. – с. 54

[15] Шаповал А.Б. Инвестиции: математические методы: Учебное пособие. – М.: ФОРУМ: ИНФРА-М, 2008. – с. 56.

[16] Старик Д.Э. Оценка эффективности инвестиционных проектов// Финансы. – 2008. - №10. – с. 40.

[17] Риск-анализ инвестиционного проекта: Учебник для вузов / Под ред. М.В. Грачёвой. – М.: ЮНИТИ-ДАНА, 2009. – с. 198

[18] Риск-анализ инвестиционного проекта: Учебник для вузов / Под ред. М.В. Грачёвой. – М.: ЮНИТИ-ДАНА, 2006. – с. 201.

[19] Значение данного показателя (безрисковой ставки процента) определено по данным аналитического материала портала по оценочной деятельности. Выбрано значение показателя в виде средней безрисковой ставки доходности на основе депозитных ставок банков высшей категории надёжности с учётом Сбербанка РФ.

[20] Риск-анализ инвестиционного проекта: Учебник для вузов / Под ред. М.В. Грачёвой. – М.: ЮНИТИ-ДАНА, 2006. – с. 254.

| Составление инвестиционного проекта и оценка его эффективности на ... | |

|

СТОЛИЧНЫЙ ГУМАНИТАРНЫЙ ИНСТИТУТ Факультет финансово-учетный Специальность: Финансы и кредит Дипломная работа Тема: "Составление инвестиционного ... Как видно из наших расчетов рентабельность продаж по первому году составляет 22%, по второму году - 24%, по третьему году - 26%; период полной окупаемости проекта равен 15 месяцам ... Инвестирование во всех его формах связано с различными рисками, т.е. вероятностью возникновения непредвиденных финансовых потерь (снижение прибыли, доходов, потери капитала и т.п ... |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |

| Оценка государственным посредником инвестиционной привлекательности ... | |

|

... ИНСТИТУТ ФИНАНСОВ На правах рукописи БЕЛЬЯНИНОВ Андрей Юрьевич ОЦЕНКА ГОСУДАРСТВЕННЫМ ПОСРЕДНИКОМ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЙ ... Поскольку с финансовой и экономической точек зрения инвестирование может быть определено как долгосрочное вложение экономических ресурсов с целью создания и получения чистой ... 2. Установлено, что эффективность системы военно-технического сотрудничества во многом определяется активностью инвестиционного процесса, состояние которого, согласно общепринятой ... |

Раздел: Рефераты по финансовым наукам Тип: дипломная работа |

| Инвестиционная деятельность банка | |

|

Содержание Введение 1. Сущность кредитно - инвестиционной деятельности коммерческого банка 1.1 Роль банка как финансового посредника в экономике ... Конкретное течение инвестиционного процесса определяется объектом инвестирования и видами инвестирования (реальные или финансовые инвестиции). Выявляется переменная и постоянная составляющие затрат, прогноз расходов осуществляется с учетом их взаимосвязи с ростом продаж и учетом динамики рыночных цен. |

Раздел: Рефераты по банковскому делу Тип: дипломная работа |

| Совершенствование методов экономической эффективности инвестиционных ... | |

|

Библиографический список. Федеральный Закон РФ "Об инвестиционной деятельности, осуществляемой в форме капитальных вложений" от 25.02.99 ... Конфликты в ранжировании взаимоисключающих инвестиционных проектов между NPV, IRR и PI могут возникнуть, из-за различных предположений о реинвестициях и из-за разницы между ... Принятие решений по инвестиционным проектам осложняется различными факторами: видом инвестиций, стоимостью инвестиционного проекта, множественностью доступных проектов ... |

Раздел: Рефераты по предпринимательству Тип: реферат |

| Инвестиционные проекты, реализуемые на железнодорожном транспорте | |

|

Содержание Введение 1. Теоретические основы государственного регулирования инвестиционных процессов 1.1 Экономическая сущность и реализация ... Согласно данным рекомендациям ставка дисконтирования определяется как доходность альтернативных безрисковых направлений инвестирования без инфляционной составляющей с учетом премии ... 1) чистая настоящая стоимость проекта (NPV) - показывает условное повышение доходов от средств, инвестированных в проект, над альтернативными доходами по ставке дисконтирования в ... |

Раздел: Рефераты по экономике Тип: дипломная работа |