Правовое регулирование страховой деятельности

1.1 Нормы права в страховой деятельности

В последнее время страхование становится одной из самых динамично-развивающихся сфер хозяйственной деятельности. Это обусловлено функцией страхования и образуемого страхового фонда – минимизировать неблагоприятный результат воздействия отдельных обстоятельств, затрагивающих ту или иную сферу жизнедеятельности, а кроме того – интенсивностью развития хозяйственного оборота и желанием субъектов снизить свои риски. Основной проблемой в сфере правового регулирования страхования является отсутствие единой системы страхового законодательства. Это приводит к серьезным трудностям в правоприменительной практике и затрудняет осуществление эффективного страхового надзора. Одной из причин этого является отсутствие серьезных исследований данной темы в теории страхового права, где большинство публикаций посвящены частным проблемам правового регулирования страхования. О практической значимости данного вопроса говорит и тот факт, что с каждым годом увеличивается число судебных споров, связанных со страховой деятельностью и исполнением договоров страхования, а также постоянно возрастающий поток жалоб граждан в органы страхового надзора по поводу неправомерных, по их мнению, действий страховщиков. Очень часто это связано и с дефектами законодательства, такими, как противоречивость норм, отсутствие четкости, что допускает неоднозначный подход, множество пробелов, не позволяющих определить правила поведения участников страховых правоотношений, отсутствие механизма реализации отдельных норм и т. д. Начало формированию системы законодательных актов, регулирующих страхование, было положено еще до революции. В советский период эта система была упрощена до минимума, так как в условиях государственной монополии разветвленной законодательной базы не требовалось. Последующее становление рыночных отношений в России вновь остро поставило на повестку дня вопрос о создании системы страхового законодательства.

«Основы гражданского законодательства СССР и союзных республик 1991 г. уже учитывали формирование рыночных отношений, в том числе в сфере страхования: в главе 14 „Страхование“ были определены объекты страхования, формы его проведения, введено требование о наличии у страховщика лицензии на страховую деятельность, урегулированы основные положения страхового договора. При этом продолжал действовать ГК РСФСР 1964 г., регулировавший отношения в области государственного страхования.

Основы действовали в части, не противоречащей законодательству Российской Федерации, вплоть до 1996 г., когда вступила в силу часть вторая ГК РФ.

Но прежде – 27 ноября 1992 г. – был принят Закон РФ «О страховании», который определил основы страхового дела в условиях рыночной экономики (главы 1 и 3), урегулировал отношения по осуществлению страхового надзора (глава 4), то есть административные отношения в сфере страхования, а также договор страхования (глава 2), то есть гражданско-правовые отношения. И хотя объем этого законодательного акта был относительно невелик, в силу чего он не мог детально регламентировать все аспекты страховой деятельности и страховых сделок, он, тем не менее, заложил основы такого регулирования. Закон был достаточно сбалансированным нормативным актом, построенным на принципах минимально необходимого нормативного регламентирования деятельности страховых организаций и равноправия сторон договора страхования.

Нормы главы 48 «Страхование» ГК РФ, действующего с 1 марта 1996 г., посвящены исключительно страховому договору. Учитывая, что Кодекс разрабатывали главным образом представители академической науки, не случайно, что эта глава построена на иной общей концепции страхового правоотношения, чем глава 2 первой редакции Закона, а кроме того, в целом ряде частных вопросов также реализованы иные доктрины.»

С декабря 1997 г. Закон стал именоваться Законом РФ «Об организации страхового дела» (без раскрытия понятия «страховое дело») и сократился на одну главу (гл. 2 «Договор страхования» была исключена). За период с декабря 1997 г. по июль 2006 г. изменения в этот Закон вносились 11 раз. В 1991 г. принят Закон РФ «О медицинском страховании граждан в Российской Федерации», устанавливающий основы обязательного и добровольного медицинского страхования, а также акты Правительства РФ по обязательному медицинскому страхованию. В 1992 и 1994 гг. соответственно приняты Указы Президента РФ «Об обязательном личном страховании пассажиров» и «Об основных направлениях государственной политики в сфере обязательного страхования». В 1998 г. вступил в силу закон, регулирующий обязательное государственное страхование жизни и здоровья военнослужащих и приравненных к ним лиц, в 2003 г. – Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств», и в целях его реализации были приняты соответствующие акты Правительства РФ, утверждающие правила страхования, страховые тарифы и порядок проведения независимой технической экспертизы. Наряду с перечисленными выше законами и правовыми актами принимались акты Росстрахнадзора (с 1992 до 1996 г.) и Минфина России (с 1996 г.). На сегодняшний день правовой фундамент, регулирующий страхование и страховую деятельность, состоит из следующих составных частей.

1) Конституция Российской Федерации – правовой документ, имеющий наивысшую юридическую силу (принята всенародным голосованием 12 декабря 1993 г.) (ред. от 14.10.2005 г.). Конституция декларирует основные стратегические направления развития страны, порядок формирования органов государственной власти и местного самоуправления; определяет полномочия законодательной, исполнительной и судебной властей, правовой статус Президента РФ, органов федерального, регионального и местного самоуправления.

2) Гражданский Кодекс Российской Федерации, Часть II, глава 48 «Страхование» (N 14 – ФЗ от 26.01.1996) (ред. от 02.02.2006). В ГК РФ сформулированы общие положения о формах страхования, договорах страхования, правах и обязанностях субъектов правовых отношений; об интересах, страхование которых не допускается; о последствиях наступления страхового случая; об основаниях по освобождению страховщика от выплаты страхового обеспечения и страхового возмещения; о перестраховании, взаимном государственном страховании и др.

3) Федеральный закон «Об организации страхового дела в Российской Федерации» N 4015-1от 27 ноября 1992 г. г. (ред. от 21 июля 2005 г.);

4) федеральные законы: - Федеральный закон от 24 ноября 1996 г. N 132-ФЗ «Об основах туристской деятельности в Российской Федерации» (ред. от 22.08.2004);

- Федеральный закон от 28 июня 1991 г. N 1499-1 «О медицинском страховании граждан в Российской Федерации» (ред. от 23.12.2003);

- Федеральный закон от 23.12.2003 N 177-ФЗ (ред. от 20.10.2005) «О страховании вкладов физических лиц в банках Российской Федерации»;

- Федеральный закон от 25.04.2002 N 40-ФЗ (ред. от 21.07.2005) «Об обязательном страховании гражданской ответственности владельцев транспортных средств»;

- Федеральный закон от 15.12.2001 N 167-ФЗ (ред. от 02.02.2006) «Об обязательном пенсионном страховании в Российской Федерации»;

- Федеральный закон от 16.07.1999 N 165-ФЗ (ред. от 05.03.2004) «Об основах обязательного социального страхования»;

- Федеральный закон от 24.07.1998 N 125-ФЗ (ред. от 22.12.2005) «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

- Федеральный закон от 28.03.1998 N 52-ФЗ (ред. от 02.02.2006) «Об обязательном государственном страховании жизни и здоровья военнослужащих, граждан, призванных на военные сборы, лиц рядового и начальствующего состава органов внутренних дел Российской Федерации, государственной противопожарной службы, органов по контролю за оборотом наркотических средств и психотропных веществ, сотрудников учреждений и органов уголовно-исполнительной системы и сотрудников федеральных органов налоговой полиции»;

5) указы Президента Российской Федерации:

- Указ Президента РФ от 07.07.1992 N 750 (ред. от 22.07.1998) «Об обязательном личном страховании пассажиров»;

6) законодательные и нормативные правовые акты, постановления Правительства РФ и положения: - Постановление Правительства РФ от 08.12.2005 N 739 «Об утверждении страховых тарифов по обязательному страхованию гражданской ответственности владельцев транспортных средств, их структуры и порядка применения страховщиками при определении страховой премии»;

- Постановление Правительства РФ от 24.08.2004 N 434 «О предоставлении государственной гарантии Российской Федерации при страховании гражданской ответственности российских авиаперевозчиков»;

- Постановление Правительства РФ от 30.06.2004 N 330 «Об утверждении положения о федеральной службе страхового надзора»;

- Постановление Правительства РФ от 06.02.2004 N 60 (ред. от 03.07.2006) «Об утверждении форм типового договора об обязательном пенсионном страховании между негосударственным пенсионным фондом и застрахованным лицом, форм заявлений застрахованного лица о переходе в негосударственный пенсионный фонд и о переходе в Пенсионный Фонд Российской Федерации»;

- Постановление Правительства РФ от 07.05.2003 N 263 «Об утверждении правил обязательного страхования гражданской ответственности владельцев транспортных средств»;

- Постановление Правительства РФ от 29.03.1994 N 251 (ред. от 14.10.2005) «Об утверждении правил лицензирования деятельности страховых медицинских организаций, осуществляющих обязательное медицинское страхование»;

7) нормативные методические материалы, издаваемые Федеральным органом исполнительной власти по надзору за страховой деятельностью:

- Приказ Минфина РФ от 11.05.2006 N 76н «О порядке представления сведений о страховой брокерской деятельности»;

- Приказ Минфина РФ от 11.04.2006 N 60н «Об утверждении положения о требованиях к заявлению, сведениям и документам, представляемым для получения лицензии на осуществление деятельности субъектов страхового дела»;

- Приказ Минфина РФ от 16.12.2005 N 149н «Об утверждении требований, предъявляемых к составу и структуре активов, принимаемых для покрытия собственных средств страховщика»;

- Приказ Минфина РФ от 08.08.2005 N 100н «Об утверждении правил размещения страховщиками средств страховых резервов»;

- Приказ Росстрахнадзора от 24.03.2005 N 26 «О размере (квоте) участия иностранного капитала в уставных капиталах страховых организаций»;

- Приказ Минфина РФ от 28.12.2004 N126н «Об утверждении положения о территориальном органе Федеральной службы страхового надзора – инспекции страхового надзора по федеральному округу»;

- Приказ Минфина РФ от 11.06.2002 N 51н (ред. от 14.01.2005) «Об утверждении правил формирования страховых резервов по страхованию иному, чем страхование жизни»;

8) правовые акты, регулирующие бухгалтерский учет и налогообложение страховой деятельности:

- Налоговый кодекс: часть II от 05.08.2000 N 117-ФЗ (ред. от 27.07.2006);

- Федеральный закон РФ от 21.11.1996 N 129-ФЗ (ред. от 30.06.2003) «О бухгалтерском учете»;

- Приказ Минфина РФ от 27.02.2006 N 30н «Об утверждении формы декларации по страховым взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам, и порядка ее заполнения»;

- Приказ ФСФР РФ от 08.12.2005 N 05–73/пз-н «Об утверждении методических указаний по составлению и заполнению форм отчетности негосударственного пенсионного фонда по обязательному пенсионному страхованию»;

- Приказ Минфина РФ от 30.06.2005 N 81н «О порядке представления страховыми организациями бухгалтерской отчетности и отчетности, представляемой в порядке надзора на магнитных носителях (годовой отчетности) и в электронном виде (промежуточной отчетности)»;

- Приказ Минфина РФ от 24.03.2005 N 48н «Об утверждении формы расчета авансовых платежей по страховым взносам на обязательное пенсионное страхование и рекомендаций по ее заполнению»;

- Приказ Минфина РФ от 08.12.2003 N 113н (ред. от 02.05.2006) «О формах бухгалтерской отчетности страховых организаций и отчетности, представляемой в порядке надзора»;

- Приказ Минфина РФ от 04.09.2001 N 69н «Об особенностях применения страховыми организациями плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению»;

- Постановление Госкомстата РФ от 30.06.1994 N 91 (ред. от 14.07.1995)»Об утверждении государственной статистической отчетности о деятельности страховой организации и инструкции по ее составлению»;

- Постановление Госкомстата РФ от 30.10.1997 N 71а (ред. от 21.01.2003) «Об утверждении унифицированных форм первичной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве»;

- Постановление Госкомстата РФ от 18.08.1998 N 88 (ред. от 03.05. 2000) «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»;

- Приказ Минфина РФ от 04.08.1997 N 60н «Об особенностях применения методических рекомендаций по составлению и представлению сводной бухгалтерской отчетности страховыми организациями»;

- Приказ Минфина РФ от 30. 12. 1996 N 112 (ред. от 12. 05. 1999) «О методических рекомендациях по составлению и представлению сводной бухгалтерской отчетности»;

- Приказ Минфина РФ от 31.10.2000 N 94н (ред. от 18.09.2006) «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации и инструкции по его применению»;

- Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98), утвержденное Приказом Минфина РФ от 09.12.1998 N 60н (ред. от 30.12.1999);

- Положение по бухгалтерскому учету «Информация об участии в совместной деятельности» (ПБУ 20/03), утвержденное Приказом Минфина РФ от 24.11.2003 N 105н (ред. от 18.09.2006);

- Положение по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утвержденное Приказом Минфина РФ от 10.12.2002 N 126н (ред. от 18.09.2006);

- Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утвержденное Приказом Минфина РФ от 19.11.2002 N 114н;

- Положение по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01), утвержденное Приказом Минфина РФ от 02.08.2001 N 60н (ред. от 18.09.2006);

- Положение по бухгалтерскому учету «Учет материально – производственных запасов» (ПБУ 5/01), утвержденное Приказом Минфина РФ от 09.06.2001 N 44н;

- Положение по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденное Приказом Минфина РФ от 30.03.2001 N 26н (ред. от 18.09.2006);

- Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000), утвержденное Приказом Минфина РФ от 16.10.2000 N 91н (ред. от 18.09.2006);

- Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2000), утвержденное Приказом Минфина РФ от 10.01.2000 N 2н;

- Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденное Приказом Минфина РФ от 06.07.1999 N 43н (ред. от 18.09.2006);

- Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденное Приказом Минфина РФ от 06.05.1999 N 33н (ред. от 18.09.2006);

- Положение по бухгалтерскому учету «Доход организации» (ПБУ 9/99), утвержденное Приказом Минфина РФ от 06.05.1999 N 32н (ред. от 18.09.2006);

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина РФ от 29.07.1998 N 34н (ред. от 18.09.2006);

- Приказ Минфина РФ от 11.06.2002 N 51н (ред. от 14.01.2005) «Об утверждении правил формирования страховых резервов по страхованию иному, чем страхование жизни»;

- Письмо Минфина РФ от 15.04.2002 N24-00/КП-51 «О резерве предупредительных мероприятий»;

- Приказ Минфина РФ от 08.08.2005 N100н «Об утверждении правил размещения страховщиками средств страховых резервов»;

9) юридические документы:

- договор страхования;

- лицензия на страхование;

- страховое свидетельство (полис или сертификат);

- условия (Правила) страхования;

- учредительные документы страховщика (устав, Правила страхования по видам и т. д.).

1.2 Договор страхования

Жизнь и здоровье человека, судьба принадлежащего ему имущества находятся в прямой зависимости от самых различных по характеру, часто непредвиденных и неотвратимых событий. Имеются в виду бури и наводнения, извержения вулканов и землетрясения, пожары, град и ливни, засухи, эпидемии, а также войны, революции, негативные следствия развития техники. В еще большей степени подвержено последствиям этих и многих других неодолимых и вредоносных событий то, что именуется предпринимательской деятельностью. Речь идет о судьбе материальных объектов, с которыми связана эта деятельность, – зданий, сооружений, оборудования, сырья и готовой продукции, а равным образом о недостижении конечной цели соответствующей деятельности – получения ожидаемой прибыли. Лишенные возможности оказать воздействие на сами события, люди всегда были и остаются озабочены тем, как предотвратить или хотя бы смягчить негативные последствия таких событий. Простейшая реакция на возможность наступления событий и их вредоносного результата выражается в стремлении «отложить на черный день», имея в виду под последним весь перечень указанных выше угроз – от болезни и до пожара или войны. Так поступают, например, и в наше время граждане, которые используют для этой цели депозитный счет в сберегательном банке, или предприятия, создавая у себя различного рода материальные резервы. Особенность такого «откладывания» состоит в том, что само по себе оно не способно уберечь от соответствующих потерь: покрывать их приходится в подобных случаях хотя и отложенным «про запас», но все же собственным имуществом. Неудивительно поэтому, что много веков назад у человека родилось желание объединить часть принадлежащего ему имущества с имуществом других лиц, превратив все, что собрано таким образом, в источник покрытия потерь от различного рода несчастных случаев, которые могут произойти с кем-либо из них. Прямым поводом к такому объединению послужила прежде всего вероятность события – то, что оно может произойти или не произойти, а если непременно произойдет, как, например, со смертью человека, – то либо раньше, либо позже. Тем самым была воплощена в жизнь идея распределения риска между определенным числом лиц, благодаря чему потери становятся менее чувствительными или вообще нечувствительными для того, у кого они в действительности произошли. Из двух видов страхования, разграничению которых посвящена ст. 927, открывающая гл. 48 ГК, – добровольного и обязательного – первое уже в силу своего характера должно непременно опосредствоваться договором. Вместе с тем, как прямо предусмотрено в п. 2 той же статьи, посвященном обязательному страхованию в силу закона, и при этом виде страхования отношения сторон также должны быть основаны на договоре. Обязательное страхование означает лишь то, что указанные в нем лица обязаны заключать в качестве страхователей договоры со страховщиками в определенных законом случаях. Речь идет об обязанности страховать жизнь, здоровье или имущество других лиц либо свою гражданскую ответственность перед другими лицами за свой счет или за счет заинтересованных лиц. В ст. 927 (п. 3) ГК особо выделено обязательное страхование жизни, здоровья и имущества граждан за счет средств, которые предоставляются из соответствующего бюджета. Именуемый «обязательным государственным страхованием», этот последний вид страхования, отличающийся, помимо источника средств для страхования, также кругом участников, может также быть основан на договоре страхования наряду со страхованием, осуществляемым непосредственно на основании закона и иных правовых актов Пункт 1 все той же ст. 927 ГК предусматривает возможность осуществления страхования на основании двух видов договоров – имущественного страхования и личного страхования. И тот и другой заключаются гражданином или юридическим лицом (страхователем) со страховой организацией (страховщиком). Договор страхования является одним из наиболее сложных видов договоров в гражданском праве. По договору страхования одна сторона – страхователь обязывается к уплате страхового взноса, а другая сторона – страховщик (организация, созданная специально для страховых операций) принимает на себя ответственность за те последствия, которые могут произойти для имущества или жизни страхователя или другого заинтересованного лица (выговоренного лица) от наступления предусмотренного в договоре события. Первая особенность заключения договора страхования – это обязательная письменная форма, которая должна соблюдаться под угрозой признания договора недействительным. Договор заключается путем составления одного документа либо вручения страхователю на основании его заявления (письменного или устного) страхового полиса (свидетельства, квитанции). Хотя п. 3 ст. 940 ГК РФ называет страховой полис стандартной формой договора, полное отождествление полиса и договора было бы неверным. Страховой полис сам по себе не является договором. Он лишь подтверждает наличие такого договора, неотъемлемой частью которого являются Правила страхования (ст. 943 ГК). Поэтому полис должен рассматриваться как единый документ, включая приложения в виде Правил страхования (по каждому виду страхования). Статья 432 ГК РФ гласит, что договор считается заключенным, если между сторонами достигнуто соглашение по всем существенным условиям договора.

Существенными условиями договора страхования являются условия, без которых страховой договор невозможен как таковой. Ст. 942 ГК РФ указывает: при заключении договора

имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение: - об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования;

- о характере события, на случай наступления которого осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

При заключении договора

личного страхования между страхователем и страховщиком должно быть достигнуто соглашение: - о застрахованном лице;

- о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

Юридическое значение существенных условий состоит в том, что отсутствие хотя бы одного такого условия не позволяет считать договор заключенным. К числу существенных относятся и условия, на согласовании которых настаивает одна из сторон. Несущественными можно считать, например, такие условия: - размер страховых платежей;

- порядок уплаты страховых взносов;

- последствия неуплаты взносов;

- порядок вступления договора в силу;

- порядок определения ущерба, выплаты страховой суммы и т. д.

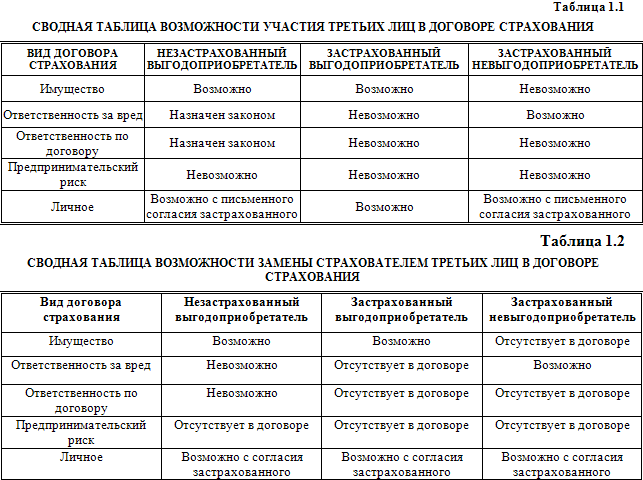

Существует одна легко исправимая ошибка, которую приходится встречать в договорах страхования. Как правило, они типовые, т. е. текст договора разработан заранее и оставлены пустые места для конкретизации некоторых условий. Эти пустые места, без сомнения, как раз и являются теми условиями, относительно которых по заявлению одной стороны – в данном случае страховщика – должно быть достигнуто соглашение. Во многих договорах некоторые из этих пустых мест не заполнены или поставлен прочерк, из которого трудно понять волеизъявление сторон. Эта небрежность при желании легко может стать основанием для признания договора незаключенным. Два существенных условия договора страхования являются источником весьма неприятных ошибок. Это объект имущественного страхования и характер страхового случая. Страховщики не всегда заботятся о том, чтобы эти условия были описаны в договоре с полной определенностью, исключающей различные толкования. Например, при страховании магазина от пожара в объекте страхования указывают «помещение магазина». Входит ли в это понятие также склад магазина, расположенный в другой части здания? Такая неточность вполне может стать источником спора о выплате. Или при страховании невозврата кредита, описывая страховой случай, указывают: «невозврат кредита по кредитному договору N_____». Входит ли сюда и невозврат процентов по договору? Известны случаи, когда из-за такой неточности налоговая инспекция посчитала, что невозврат процентов не являлся страховым случаем. Соответствующая часть выплаты была включена в налогооблагаемую прибыль, и были применены санкции. Особая конструкция договора страхования – это трехсторонний договор, заключенный в пользу выгодоприобретателя. Закон о страховании практически не накладывал ограничений на возможность страхователя назначить в договоре выгодоприобретателя или заменить его, застраховать не свой интерес, а чужой (застрахованного лица) или заменить застрахованное лицо. Гражданский Кодекс вводит правила, сводка которых дана в следующих таблицах:

Следует помнить, что выплата не тому лицу, которое назначено выгодоприобретателем, незаконна, выплата третьему лицу, если оно не назначено выгодоприобретателем, также незаконна. Есть хороший пример последнего из приведенных нарушений. Как известно, ответственность за вред, причиненный автомашиной, несет ее владелец, а не водитель. На многих автопредприятиях не предприятия, а водители страхуют эту ответственность. В договоре, естественно, указывается, что страхователем является водитель, а застрахованным лицом – предприятие, так как у него возникает ответственность. Однако при дорожно-транспортных происшествиях иногда случается, что вред потерпевшему причиняется не только в результате использования автомашины, но и действиями самого водителя по отношению к потерпевшему лично или к его автомашине. Страховщики возмещают весь причиненный вред, но вред, причиненный водителем, в данном случае возмещению не подлежит, так как не его ответственность застрахована. Одностороннее изменение условий действующего договора (полиса, Правил) не допускается со стороны любого из участников страхового правоотношения. При заключении договора должны применяться только Правила страхования, получившие разрешение (лицензию) Департамента по страховому надзору Министерства финансов РФ. Это специальное требование подтверждает общее правило о том, что договор вступает в силу на условиях, законность которых определяется на дату его заключения сторонами (п. 1 ст. 422 ГК). Показательным примером может служить такой вариант взаимоотношений сторон. На день заключения договора существовали Правила страхования, по которым устанавливалась ответственность страховщика в пределах 70 % от фактического ущерба в случае наступления страхового события, а стороны вписали условие о 100 % ответственности по Правилам страхования, на которые еще не была выдана лицензия. При такой ситуации, тем более когда страхователь внес страховые взносы по тарифам, соответствующим будущему пределу 70 % ответственности страховщика, договор страхования не может вступить в силу на условиях 100 % ответственности страховщика (даже если после внесения страхового взноса была получена лицензия на Правила страхования под 100 % ответственности, которые предусматривали другие, более высокие тарифы взносов страхователей). Остановимся подробнее на отдельных видах страхования и рассмотрим особенности составления договоров каждого из этих видов. Виды страхования классифицируются следующим образом: 1. Обязательное страхование. 2. Добровольное страхование: - личное страхование

- имущественное страхование.

- страхование ответственности

1. Договорные отношения при обязательном страховании.

Обязательное страхование применяется тогда, когда участие страховой организации в компенсации ущерба представляет общественный интерес. В этом случае степень свободы сторон договора страхования существенно ограничивается. Вместо права на заключение договора у страхователя появляется обязанность его заключить, а у страховщика – принять риск на страхование. Появление такого рода обязанностей возможно только в случаях, предусмотренных специальными федеральными законами, устанавливающими порядок и условия проведения видов обязательного страхования. Понятно, что в условиях государственной монополии на страхование нет необходимости особым образом регламентировать порядок заключения и исполнения договора страхования, однако даже в условиях государственной монополии страховое правоотношение может возникнуть исключительно между реальными субъектами: страхователем и страховщиком. Очевидно, что вручение страхователю страхового свидетельства (полиса) означает заключение договора. Наиболее ярким примером обязательного страхования является обязательное медицинское страхование, введенное в соответствии с Законом «О медицинском страховании граждан в Российской Федерации» от 28.06.91 г. Согласно Закону, гражданам при обращении в лечебные медицинские учреждения гарантируется получение медицинской помощи в соответствии с перечнем и объемом, установленными территориальными программами обязательного медицинского страхования. Договор такого страхования (Приложение N2) определяет отношения между страховщиком и территориальным фондом, состав работ, ответственность и обязательства, связанные с проведением программы обязательного страхования граждан в конкретном регионе. Кроме того, должен существовать договор между страхователем и страховщиком, без которого нереализуема программа страхования. Этот договор определяет сделку между страховщиком и страхователем, согласно которой страховщик обязуется организовывать и финансировать предоставление медицинских услуг работникам страхователя, за что последний обязуется перечислять страховые взносы (в размере 3,6 % от фонда заработной платы). Но страховщик, разумеется, сам не предоставляет медицинские услуги, а заключает договоры с медицинскими учреждениями. Отношения между медицинским учреждением и страховой медицинской организацией строятся на основании договора на предоставление лечебно-профилактической помощи. Неотъемлемой частью договора является перечень оказываемых учреждением услуг. Медицинское учреждение не вправе отказать страховой медицинской организации в заключении договора в отношении застрахованных ею граждан, которые в соответствии с утвержденным порядком организации медицинской помощи имеют право на обслуживание в этом учреждении. Застрахованные граждане обязаны иметь полис обязательного медицинского страхования, который является именным, на нем должны быть указаны страховая медицинская организация и медицинские учреждения, в которых застрахованное лицо имеет право на получение медицинской помощи. Полис должен предъявляться гражданами каждый раз при обращении за получением медицинской помощи. 2. Договор личного страхования.

В соответствии с Законом о страховании договоры личного страхования могут заключаться в отношении имущественных интересов граждан, связанных с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением. Одним из наиболее массовых видов договоров страхования, заключаемых со страхователями, являются договоры смешанного страхования жизни. Это означает, что в условиях одного договора предусмотрено страховое покрытие нескольких несовместимых рисков. Традиционно такой договор предоставляет страхователю страховое покрытие на случай смерти от любой причины в течение срока действия договора, при дожитии до окончания срока договора и в случае причинения вреда здоровью от последствий несчастного случая. Данный договор порождает двойное обязательство: страхователя – уплачивать страховую премию, а страховщика – по наступлении страховых случаев, жестко регламентированных договором, выплатить указанную в договоре страховую сумму застрахованному лицу или выгодоприобретателю. Перечень рисков по таким договорам страхования может быть достаточно широк. В отличие от обязательного страхования страхователь не обязан заключать договор. Однако, у него есть право заключить подобный договор одновременно в нескольких страховых организациях. Кроме того, подобный договор может быть заключен даже если страхуемый риск входит в перечень рисков по договору обязательного государственного социального страхования. 3. Договор имущественного страхования.

ГК РФ подразделяет имущественное страхование на три подотрасли: - риск утраты (гибели), недостачи или повреждения определенного имущества;

- риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам – риск гражданской ответственности;

- риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов – предпринимательский риск.

Однако, в Законе о страховании страхование ответственности вынесено отдельно в силу своей сложности и оригинальности. Действительно, страхование ответственности имеет достаточно много черт, отделяющих его от страхования имущества. Заключая договор имущественного страхования (Приложение N4), следует знать, что если в нем перечислены строго определенные страховые события, то причинившее ущерб событие, не попадающее под такие определения, не является страховым случаем, даже если оно обладает всеми признаками сходного с определением риска общеупотребительного понятия. К примеру, в договоре значится следующий случай: «кража со взломом, грабеж, разбой». Если страхователь понес ущерб от кражи без взлома, то этот случай не будет признан страховым. Поэтому данный договор побуждает страхователя заботиться об имуществе, в частности исключить доступ к нему посторонних лиц. Несмотря на публичность договора имущественного страхования, страховщик может отказаться заключать договор, если имущество находится в аварийном состоянии, что должно быть зафиксировано в правилах страхования. Еще одно условие договора, на которое следует обратить внимание – это каталог исключений. Это вызвано тем, что страховщик берет на себя ответственность только за известные, просчитываемые риски. Как в иных видах страхования, по факту страхования может быть выдан полис. Кроме того, при имущественном страховании неотъемлемой частью полиса могут быть такие документы, как: «Расчет страховой премии», «Описание застрахованного объекта», «Опись застрахованного имущества» и т. п. 4. Договор страхования ответственности.

В Законе о страховании одним из объектов страхования называются также не противоречащие законодательству РФ имущественные интересы, связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, а также вреда, причиненного юридическому лицу. К характерным особенностям данного договора можно отнести следующие: По договору страхования ответственности выгодоприобретатель заранее неизвестен. Им может быть любое лицо, в т. ч. и юридическое, которому страхователь причинил ущерб и у которого возникло обязательство в соответствии с действующим законодательством возместить этот ущерб. Таким образом возникает новая конструкция договора в пользу третьего лица. Поскольку сумма ущерба заранее неизвестна, то и в договоре ее оговорить невозможно. По договору факт наступления страхового случая признается на основании «предоставленных страховщику доказательств». Это может быть как постановление судебных органов, так и добровольное признание страхователя.

Действительность договора. Начало действия договора страхования ст. 957 ГК связывает с моментом уплаты страхователем страховой премии (плата за страхование) или первого ее взноса. Однако стороны договора могут предусмотреть иное правило по срокам действия договора. Новеллой является установленное п. 2 ст. 957 ГК правило о действии так называемого страхового покрытия, которое происходит в случае принятия страховщиком обязанности возмещать убытки по страховым случаям, происшедшим в обусловленный договором отрезок времени, причем не обязательно после вступления договора страхования в силу (т. е. страховые случаи, происшедшие до начала внесения страхователем страховой премии, становятся основанием для покрытия убытков страховщиком). В таких случаях происходит «кредитование» страховщиком страхователя, в результате чего возникают взаимные права и обязанности со всеми особенностями страхового правоотношения. После окончания срока действия договора возникшее страховое событие не имеет силы юридического факта для сторон договора. Страховой договор, заключенный по генеральному полису (полису – абоненту), не устанавливает конкретного срока действия: полис остается в силе до тех пор, пока страхователем оформляются заявления для страхования очередной партии груза в пределах общей страховой суммы. Действительность договора зависит как от соблюдения требований общей части ГК, так и от учета особенных оснований, которые связаны с субъектом страхового отношения, с наличием страхового интереса, риска и, наконец, с возмездностью. Страховщиками могут быть только субъекты, получившие лицензию Департамента страхового надзора Минфина России. Организационно-правовыми формами юридических лиц страховщиков могут быть акционерные общества, общества с ограниченной ответственностью, государственные (муниципальные) унитарные предприятия, общества взаимного страхования, совместные предприятия. Страхователь вправе, если иное не предусмотрено договором, в любое время до наступления страхового случая заменить застрахованное лицо другим, письменно уведомив об этом страховщика по договору страхования риска ответственности за причинение вреда. По договору личного страхования застрахованное лицо может быть заменено только с согласия самого застрахованного лица и страховщика. Страхователь вправе заменить выгодоприобретателя, письменно уведомив страховщика, согласие которого в данном случае не требуется в силу п. 2 ст. 382 ГК. Однако не может быть заменен выгодоприобретатель, выполнивший какую-либо обязанность по договору страхования или предъявивший страховщику требование о выплате страхового возмещения. Обращаясь к значению страхового интереса в договоре страхования, следует заметить, что в действующей редакции Федерального закона «Об организации страхового дела в Российской Федерации» изложены в качестве тождественных понятий объект и имущественный интерес, а в ГК такими понятиями считаются страховой риск, страховой интерес и объект страхования. И все же в теории страхового права принято различать два понятия – страховой интерес и страховой риск. Под страховым риском понимается то предполагаемое неблагоприятное событие, от последствий наступления которого заключается договор страхования. Наступивший риск называется страховым событием. Такое событие, с наступлением которого связывается обязанность страховщика по выплате страхового возмещения, не должно быть вызвано умыслом или грубой неосторожностью страхователя или выгодоприобретателя. Страховщик несет свою обязанность по оговоренному риску в установленные сроки договора. Если риск воплотился в событие после окончания действия договора, то страховым событием он уже не является. По договору страхования риска ответственности за нарушение договора может быть застрахован только риск ответственности самого страхователя и только в случаях, предусмотренных законом. В противном случае договор будет ничтожным. Исключение составляет договор страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда, т. е. на случай деликта может быть застрахован риск ответственности как самого страхователя, так и другого лица, на которое такая ответственность может быть возложена. Договор страхования предпринимательского риска лица, не являющегося страхователем, расценивается как ничтожный. На практике страхование договорной ответственности заемщика кредита не допускается с момента вступления в действие части второй ГК. Возможно лишь страхование предпринимательского риска банка – заимодавца. Слово «интерес» происходит от латинского interest, что в переводе означает «иметь значение». В ГК не содержится понятия страхового интереса. В теории же страхового права есть несколько определений. Известно так называемое «определение Корнфелда», который понимал под страховым интересом всякую для данного лица от известного обстоятельства выгоду или все, что данное лицо может получить от ненаступления или наступления известного события. Страховой интерес существует в непосредственной связи с лицом, которое может нести имущественный ущерб. Действительность договора страхования зависит от правомерности интереса (противоправные интересы не страхуются). Интерес должен быть имущественный, моральные интересы не страхуются. Интерес должен быть в правовой связанности со страхуемым имуществом, т. е. обладателями страхового интереса могут быть лица, имеющие право собственности, вещное или обязательственное право. При страховании ответственности интересом выступает неполучение ущерба от возможного привлечения к ответственности. Договор страхования имущества, заключенный при отсутствии у страхователя или выгодоприобретателя интереса в сохранении застрахованного имущества, недействителен. Отношение законодателя к выполнению старого страхового правила «нет интереса – нет страхования» является оправданным. Однако при отсутствии на сегодняшний день развитого института взаимного страхования стоимость кредитов банка обременяется дополнительными суммами страховых взносов. Основания недействительности договора, связанные с возмездностью, определены требованием о правильном соотношении между полученными страховыми взносами страхователей и фондом страховых выплат страховщика. Контроль за соблюдением этих оснований является одной из функций страхового надзора, обеспечивающего безупречность деятельности страховщиков. Рассмотрим эти основания, предусмотренные ст. ст. 948 и 951 ГК. Действительность размера ответственности страховщика определяется действительной стоимостью имущества, предпринимательского риска, от которой рассчитываются тарифы взносов страхователей. По общему правилу страховая стоимость имущества, указанная в договоре, не может быть впоследствии оспорена, за исключением случая, когда страховщик, во-первых, не воспользовался до заключения договора своим правом на оценку имущественного интереса и, во-вторых, был умышленно введен в заблуждение относительно действительной стоимости имущества, риска (ст. 948 ГК). При неполном страховании имущества или предпринимательского риска страхователь вправе осуществить дополнительное страхование, в том числе и у другого страховщика, но с тем чтобы общая страховая сумма по всем договорам страхования не превышала страховую стоимость. Основания, связанные с ничтожностью договора страхования в изложенных случаях, не относятся к случаям, когда в период действия договора имущественного страхования произошли существенные изменения обстоятельств, влияющие на увеличение страхового риска, о которых страхователь (выгодоприобретатель) обязан незамедлительно сообщать страховщику. Гражданским кодексом РФ урегулирован порядок определения страховой суммы по договору страхования. В соответствии со ст. 947 ГК РФ страховая сумма – сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору имущественного страхования или которую он обязуется выплатить по договору личного страхования. Страховая сумма определяется соглашением страхователя со страховщиком. При страховании имущества или предпринимательского риска, если договором страхования не предусмотрено иное, страховая сумма не должна превышать их действительную стоимость (страховую стоимость). Такой стоимостью считается: - для имущества его действительная стоимость в месте его нахождения в день заключения договора страхования;

- для предпринимательского риска убытки от предпринимательской деятельности, которые страхователь, как можно ожидать, понес бы при наступлении страхового случая.

В договорах личного страхования и договорах страхования гражданской ответственности страховая сумма определяется сторонами по их усмотрению. Страховая стоимость имущества, указанная в договоре страхования, не может быть впоследствии оспорена, за исключением случая, когда страховщик, не воспользовавшийся до заключения договора своим правом на оценку страхового риска, был умышленно введен в заблуждение относительно этой стоимости (ст. 948 ГК РФ). В зависимости от размера страховой суммы, подлежащей выплате страховщиком при наступлении страхового случая, законодательство различает две разновидности страхования, каждая из которых имеет свой режим правового регулирования и определенные последствия: - неполное имущественное страхование (ст. 949 ГК РФ);

- дополнительное имущественное страхование (ст. 950 ГК РФ).

Неполное имущественное страхование имеет место тогда, когда в договоре страхования имущества или предпринимательского риска страховая сумма установлена ниже страховой стоимости. При наступлении страхового случая страховщик обязан по такому договору возместить страхователю (выгодоприобретателю) часть понесенных последним убытков пропорционально отношению страховой суммы к страховой стоимости. Вместе с тем договором может быть предусмотрен более высокий размер страхового возмещения, но не выше страховой стоимости. Дополнительное имущественное страхование характеризуется тем, что в случае, когда имущество или предпринимательский риск застрахованы лишь в части страховой стоимости, страхователь (выгодоприобретатель) вправе осуществить дополнительное страхование, в том числе у другого страховщика. Однако главным условием дополнительного имущественного страхования является то, что общая страховая сумма по всем договорам страхования не должна превышать страховую стоимость имущества. Таким образом, страховая сумма по договору имущественного страхования как в первом, так и во втором случае не должна быть выше страховой стоимости имущества. Если страховая сумма, указанная в договоре страхования имущества или предпринимательского риска, превышает страховую стоимость, договор является недействительным в той части страховой суммы, которая превышает страховую стоимость. Уплаченная излишне часть страховой премии возврату в этом случае не подлежит (ст. 951 ГК РФ). Если в соответствии с договором страхования страховая премия вносится в рассрочку и к моменту установления обстоятельств, указанных выше, она внесена не полностью, оставшиеся страховые взносы должны быть уплачены в размере, уменьшенном пропорционально уменьшению размера страховой суммы. Однако если завышение страховой суммы в договоре страхования явилось следствием обмана со стороны страхователя, страховщик вправе требовать признания договора недействительным и возмещения причиненных ему этим убытков в размере, превышающем сумму полученной им от страхователя страховой премии. Указанные выше правила, соответственно, применяются в том случае, когда страховая сумма превысила страховую стоимость в результате страхования одного и того же объекта у двух или нескольких страховщиков (двойное страхование). Сумма страхового возмещения, подлежащая выплате в этом случае каждым из страховщиков, сокращается пропорционально уменьшению первоначальной страховой суммы по соответствующему договору страхования. Вместе с тем ст. 952 ГК РФ предусматривает возможность страхования от разных страховых рисков. Иначе говоря, имущество и предпринимательский риск могут быть застрахованы от разных страховых рисков как по одному, так и по отдельным договорам страхования, в том числе по договорам с разными страховщиками. В этих случаях допускается превышение размера общей страховой суммы по всем договорам над страховой стоимостью. Однако если из двух или нескольких договоров, заключенных в соответствии указанным выше положением, вытекает обязанность страховщиков выплатить страховое возмещение за одни и те же последствия наступления одного и того же страхового случая, сумма страхового возмещения, подлежащая выплате, сокращается пропорционально уменьшению первоначальной страховой суммы по соответствующему договору страхования. Объект страхования также может быть застрахован по одному договору страхования совместно несколькими страховщиками (сострахование). Если в таком договоре не определены права и обязанности каждого из страховщиков, они солидарно отвечают перед страхователем (выгодоприобретателем) за выплату страхового возмещения по договору имущественного страхования или страховой суммы по договору личного страхования (ст. 953 ГК РФ).

Прекращение договора страхования и его последствия, страховое возмещение. При наступлении обусловленного договором страхования страхового случая основанное на договоре страховое обязательство прекращается с момента надлежащего исполнения страховщиком своего обязательства по выплате страхового возмещения (страхового обеспечения) в полном объеме (надлежащее исполнение обязательства – ст. 408 ГК РФ). По смыслу п. 1 ст. 958 ГК РФ договор страхования прекращается также в связи с истечением срока его действия, что соответствует положениям п. 3 ст. 425 ГК РФ, согласно которым законом или договором может быть предусмотрено, что окончание срока действия договора влечет прекращение обязательств сторон по договору. Договор страхования может прекратиться и досрочно, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай (ст. 958 ГК РФ). К таким обстоятельствам, в частности, относятся: - гибель застрахованного имущества по причинам иным, чем наступление страхового случая;

- прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью.

При досрочном прекращении договора страхования по данным обстоятельствам страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование. Кроме того, страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время. В этом случае уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное. В соответствии со ст. 961 ГК РФ страхователь по договору имущественного страхования после того, как ему стало известно о наступлении страхового случая, обязан незамедлительно уведомить о его наступлении страховщика или его представителя. Если договором предусмотрен срок и (или) способ уведомления, оно должно быть сделано в условленный срок и указанным в договоре способом. Такая же обязанность лежит на выгодоприобретателе, которому известно о заключении договора страхования в его пользу, если он намерен воспользоваться правом на страховое возмещение. Неисполнение указанной обязанности дает страховщику право отказать в выплате страхового возмещения, если не будет доказано, что страховщик своевременно узнал о наступлении страхового случая либо что отсутствие у страховщика сведений об этом не могло сказаться на его обязанности выплатить страховое возмещение. Данные правила соответственно применяются к договору личного страхования, если страховым случаем является смерть застрахованного лица или причинение вреда его здоровью. При этом устанавливаемый договором срок уведомления страховщика не может быть менее тридцати дней. При наступлении страхового случая, предусмотренного договором имущественного страхования, страхователь обязан принять разумные и доступные в сложившихся обстоятельствах меры, чтобы уменьшить возможные убытки. Принимая такие меры, страхователь должен следовать указаниям страховщика, если они сообщены страхователю (ст. 962 ГК РФ). Расходы в целях уменьшения убытков, подлежащих возмещению страховщиком, если такие расходы были необходимы или были произведены для выполнения указаний страховщика, должны быть возмещены страховщиком, даже если соответствующие меры оказались безуспешными. Такие расходы возмещаются пропорционально отношению страховой суммы к страховой стоимости независимо от того, что вместе с возмещением других убытков они могут превысить страховую сумму. Страховщик освобождается от возмещения убытков, возникших вследствие того, что страхователь умышленно не принял разумных и доступных ему мер, чтобы уменьшить возможные убытки. В соответствии со ст. 963 ГК РФ он освобождается от выплаты страхового возмещения или страховой суммы, если страховой случай наступил вследствие умысла страхователя, выгодоприобретателя или застрахованного лица. Законом также могут быть предусмотрены случаи освобождения страховщика от выплаты страхового возмещения по договорам имущественного страхования при наступлении страхового случая вследствие грубой неосторожности страхователя или выгодоприобретателя.

Срок действия обязательств. Понятия «срок действия обязательств» и «срок исполнения обязательств» существенно различаются. Срок исполнения обязательств означает время, по истечении которого должник предоставляет исполнение кредитору. Такой срок может быть четко определен в договоре в виде конкретной даты либо исчисляться с момента наступления определенных юридических фактов или с момента предъявления требования кредитором. Срок же действия обязательств представляет собой период, в течение которого кредитор готов нести свои обязательства. При заключении договоров страхования и перестрахования эти понятия необходимо четко различать в силу следующих причин: - последствия реализовавшейся опасности (страхового риска), предусмотренной договором страхования, подчас могут проявиться не сразу, а через месяцы, годы или даже десятилетия;

- расследование событий, которые имеют хотя бы внешние признаки страхового случая, может занимать от нескольких месяцев до нескольких лет (авиационные катастрофы, крупные промышленные аварии и т. д.);

- как правило, указываются относительно непродолжительные сроки исполнения обязательств, тогда как сроки действия обязательств всегда имеют достаточно длительный характер;

- срок действия страхового обязательства определяет возможность формирования специальных страховых резервов – резерва произошедших, но незаявленных убытков (РПНУ), и резерва заявленных, но неурегулированных убытков (РЗНУ), а срок исполнения обязательств на формирование резервов не сказывается;

- длительность сроков действия страхового обязательства и, напротив, краткосрочность исполнения обязательства по страховой выплате представляют собой важные факторы качества страховой услуги. Сближение же этих сроков означает снижение качества услуги.

В настоящее время нет единого подхода к регулированию сроков действия страхового обязательства как основного вида обязательств по договорам страхования и перестрахования. Встречаются следующие варианты: - жесткое ограничение по времени срока действия страхового обязательства после окончания срока действия договора страхования или перестрахования (скажем, в пределах срока исковой давности по спорам, связанным с исполнением договоров имущественного страхования, – 2 года, договоров личного страхования – 3 года);

- ограничение времени несения обязательств, но уже произвольными сроками, например, 3 года или 5 лет по истечении срока действия договора;

- не ограниченное по времени действие обязательств (либо ограничение срока их действия моментом надлежащего исполнения, что, строго говоря, одно и то же).

Сторонники первого варианта аргументируют свою позицию тем, что сам законодатель ограничил срок принудительного исполнения обязательств сторон страховой сделки двумя или тремя годами. К тому же в течение такого срока реализуется абсолютное большинство всех требований страхователей. Сторонники второй точки зрения исходят из своих представлений о достаточности времени для завершения всех взаиморасчетов по сделке. К сожалению, данные варианты нельзя считать оптимальными. Срок принудительного исполнения обязательства через суд (срок исковой давности) и срок добровольного несения обязательства – отнюдь не одно и то же. Когда между сторонами страховой или перестраховочной сделки возникают споры или даже конфликты, суду сложно через продолжительный период времени установить истину, и чем больше времени проходит с момента наступления того или иного юридического факта, тем вероятнее опасность вынесения ошибочного решения. Чтобы уменьшить эту опасность и сделать гражданский оборот более динамичным, государство вводит ограниченные давностные сроки. Хотя, на наш взгляд, при современном развитии техники фиксации, передачи и хранения информации такие ограничения становятся все менее обоснованными. Установление более длительных, но произвольно ограниченных сроков действия обязательств фактически приводит, пусть и несколько реже, к тем же последствиям. Единственно правильный подход – когда страховщик и перестраховщик не ограничивают действия своих обязательств никакими сроками. Только в этом случае можно в достаточной степени защитить имущественные интересы страхователей и перестрахователей, сделать страховую и перестраховочную услуги по-настоящему качественными. Такая концепция полностью соответствует и базовой конструкции соотношения сроков действия договоров и обязательств по ним, установленной российским гражданским законодательством. Законодатель в виде общего правила установил, что прекращение договора не влечет за собой прекращения обязательств сторон по нему. Напротив, для того чтобы окончание срока действия договора привело к прекращению обязательств сторон по данной сделке, они должны специально предусмотреть такие последствия в договоре (п. 3 ст. 425 ГК РФ). Гражданское право также исходит из основополагающего принципа прекращения обязательств их надлежащим исполнением (п. 1 ст. 408 ГК РФ). Исключения из этого правила могут устанавливаться ГК РФ, другими законами, иными правовыми актами или договором (п.1 ст.407 ГК РФ). Поскольку ни ГК РФ, ни иные законодательные и правовые акты сроки действия обязательств страховщиков и перестраховщиков не ограничивают, достаточно просто не предусматривать иного в договорах страхования и перестрахования. Что происходит со сроками действия обязательств при их частичном исполнении? Если кредитор принимает частичное исполнение, то в исполненной части обязательства прекращаются, но продолжают действовать в неисполненной части. Возможно ли прекращение страхового обязательства новацией долга или отступным? Подчас страховщик или перестраховщик, не располагая необходимой суммой денег для страховой выплаты, готов предложить в порядке новации долга передачу, скажем, своих векселей либо в порядке отступного – передачу контрагенту какого-либо имущества или ценных бумаг. Эту ситуацию следует отличать от той, в которой страховщик в соответствии с п. 4 ст. 10 Закона Российской Федерации от 27.11.1992 г. N 4015-1 «Об организации страхового дела в Российской Федерации» компенсирует ущерб страхователя предоставлением ему имущества, аналогичного утраченному объекту страхования, например, вместо угнанной автомашины предлагает передать в собственность страхователю или выгодоприобретателю автомашину такой же марки. Об отступном можно говорить лишь в том случае, когда страхователю предлагается иное имущество, нежели утраченный объект страхования. Страховые обязательства не могут прекращаться ни новацией долга, ни отступным, так как согласно п. 3 ст. 10 Закона об организации страхового дела страховая выплата представляет собой денежную сумму, установленную федеральным законом и (или) договором страхования и перестрахования и выплачиваемую страховщиком страхователю, а перестраховщиком – передающей риск стороне при наступлении страхового случая. Из этого правила сделано единственное исключение, о котором уже шла речь. Таким образом, условия договора страхования или перестрахования либо иного соглашения между сторонами страховой или перестраховочной сделки о прекращении страхового обязательства новацией долга или отступным не соответствуют императивным нормам закона и являются ничтожными. В то же время, на наш взгляд, возможно корректное решение этой проблемы – когда стороны не изменяют характер страховой выплаты, а параллельно заключают договор купли-продажи соответствующего имущества и производят зачет встречных однородных (денежных) требований, сроки которых наступили, – страховой выплаты и цены договора купли-продажи. Препятствий к прекращению страхового обязательства зачетом нет, так как характер страховой выплаты как денежной суммы не изменяется. Прекращение страхового обязательства зачетом, по нашему мнению, возможно на любые встречные денежные обязательства: по встречному обязательству об уплате страховой премии, по встречным страховым выплатам, когда две страховые компании застраховали свое имущество друг у друга, а по договорам перестрахования – и по встречным обязательствам по уплате перестраховочной премии, и по встречным страховым выплатам, и по встречной выплате тантьемы (доли в прибыли перестраховщика, уплачиваемой в соответствии с условиями сделки перестрахователю). При этом допускается зачет обязательств не только по одному договору страхования или перестрахования, но и по разным договорам или даже группам договоров. Что касается сроков действия обязательства страхователя или перестрахователя по уплате премии, то их режим во многом схож с правовым режимом страховых выплат. В п.1 ст.11 Закона об организации страхового дела установлено, что страховая премия уплачивается страхователем в валюте Российской Федерации или в случаях, предусмотренных валютным законодательством, – в иностранной валюте, т. е. всегда в денежной форме. Поэтому нельзя прекратить данное обязательство, просто передав страховщику или перестраховщику какое-то имущество (отступное). В то же время, на наш взгляд, нет препятствий к тому, чтобы эти обязательства могли прекращаться новацией долга, но новые обязательства тоже должны носить денежный характер. Так, вполне законна операция, когда страхователь выдает страховщику вексель в порядке новации своего долга по уплате страховой премии. Фактически это означает отсрочку уплаты страховой премии, что не противоречит законодательству (п.1 ст.957 ГК РФ), а сроки такой отсрочки определяют сами участники сделки исходя из свободы договора. Обязательство об уплате страховой премии может быть прекращено зачетом встречного требования о страховой выплате, о страховой премии (когда два страховщика застраховали друг у друга свое имущество либо заключили между собой договор). Сроки действия иных обязательств сторон по договорам страхования или перестрахования могут иметь определенную специфику. Так, обязательства страхователя об уведомлении страховщика о произошедшем страховом случае могут действовать очень непродолжительный период времени – не более нескольких дней, иначе такие обязательства теряют всякий смысл. В договорах перестрахования срок действия подобного обязательства может быть более длительным. Например, в некоторых договорах облигаторного перестрахования встречаются оговорки, в силу которых перестраховщик освобождается от обязанности по страховой выплате, если извещения о страховых событиях не были направлены ему в течение нескольких месяцев. Указанное обязательство не может прекращаться ни зачетом, ни новацией долга, ни отступным. Такой же жесткий режим имеют сроки действия обязательства страхователя и перестрахователя об извещении контрагентов о значительном изменении существенных обстоятельств страхования. Срок действия такого обязательства не может быть длительным, так как согласно п.1 ст.959 ГК РФ должник обязан исполнить это обязательство незамедлительно после того, как оно стало ему известно. Здесь также неприменимы предусмотренные законодательством способы прекращения обязательства, кроме его надлежащего исполнения. Есть все основания говорить о том, что сроки действия информационных обязательств передающей риск стороны совпадают со сроками их исполнения. Срок действия обязательства перестрахователя по предоставлению перестраховщику возможности ознакомления с документами, относящимися к договору перестрахования, как нам представляется, должен быть достаточно длительным – до нескольких лет либо вообще до истечения сроков хранения у перестрахователя соответствующей документации, установленных законодательством и его внутренними документами. Но эти сроки должны оканчиваться в момент, когда между участниками сделки возник судебный спор.

1.3 Государственное регулирование страховой деятельности

В настоящее время Россия находится в процессе реформирования и создания социальных институтов. В этой связи в центре особого внимания находится построение системы государственного регулирования страховой сферы. На протяжении последних пяти лет государством принимаются последовательные шаги по введению жесткого контроля за деятельностью страховых компаний. Как ни в какой другой отрасли предпринимательской деятельности в страховой деятельности велика роль государственного воздействия. Государство само осуществляет страхование и ведет государственный надзор в области страхования. Такое внимание к этому виду предпринимательства связано с социальной значимостью функции страхования, ибо страховой случай означает для страхователя катастрофу, что в свою очередь приводит к страховому случаю в экономике страны, к разрыву в цепочке производства. Несчастье одного страхователя является социально значимым для всего народного хозяйства. Страхование позволяет достаточно быстро восстановить нарушенное страховым случаем имущественное положение страхователя, восстановить разрушенные связи в хозяйственных правоотношениях воспроизводства. В функционировании страхового механизма, в страховой деятельности заинтересованы каждый из страхователей и государство. Долгое время в нашей стране, как и во многих странах мира на определенном этапе общественного развития, существовала государственная монополия на страхование. Монополия страхования давала возможность широкого привлечения страхователей, большей устойчивости страховых организаций, но вследствие отсутствия конкуренции происходило ограничение круга предоставляемых страховых услуг, снижение размера страховых премий. Однако в период перехода к рыночной системе хозяйствования нельзя полностью отказаться от государственного страхования. Государственное воздействие на страховую деятельность осуществляется через представляемую отчетность о деятельности страховых организаций, проверку их деятельности и нормативное регулирование страховой деятельности. Государственный надзор за страховой деятельностью по содержанию разграничивают на предварительный и текущий. К предварительному надзору относится проверка соответствия страховых организаций установленным требованиям и выдача лицензий на право осуществления определенных видов страховой деятельности, а также регистрация объединений страховщиков и внесение в реестр страховых брокеров. К текущему надзору относится проверка соблюдения требований законодательства профессиональными участниками страховой деятельности: обзор и анализ отчетности, приостановление и отзыв лицензий, исключение страховых брокеров из реестра и т. п.

Основным источником правового регулирования страховой деятельности и страхового надзора в Российской Федерации является Закон РФ «Об организации страхового дела в Российской Федерации и принятые Росстрахнадзором: Страховой надзор в настоящее время осуществляет департамент страхового надзора Министерства финансов РФ. Основные функции надзора определены в ст. 30 Закона РФ «Об организации страхового дела в РФ»: а) выдача страховщиками лицензий на осуществление страховой деятельности;

б) ведение единого Государственного реестра страховщиков и объединений страховщиков, а также реестра страховых брокеров;

в) контроль за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков;

г) установление правил формирования и размещения страховых резервов, показателей и форм учета страховых операций и отчетности о страховой деятельности;

д) разработка нормативных и методических документов по вопросам страховой деятельности;

е) обобщение практики страховой деятельности, разработка и представление в установленном порядке предложений по развитию и совершенствованию законодательства Российской Федерации о страховании. Для исполнения возложенных обязанностей федеральный орган исполнительной власти по надзору за страховой деятельностью вправе: а) получать от страховщиков установленную отчетность о страховой деятельности, информацию об их финансовом положении. Многие сведения поступают от предприятий, учреждений и организаций, в том числе банков, а также от граждан;

б) производить проверки соблюдения страховщиками законодательства о страховании и достоверности представляемой ими отчетности;

в) при выявлении нарушений страховщиками требований закона давать им предписания по их устранению, а в случае невыполнения предписаний приостанавливать или ограничивать действие лицензий этих страховщиков впредь до устранения выявленных нарушений либо принимать решения об отзыве лицензий;

г) обращаться в арбитражный суд с иском о ликвидации страховщика в случае неоднократного нарушения последним законодательства РФ, а также о ликвидации предприятий и организаций, осуществляющих страхование без лицензий. Для осуществления текущего надзора за деятельностью страховых организаций постановлением Правительства РФ от 26 июня 1993 г. «О территориальных органах страхового надзора» предусмотрено создание территориальных органов страхового надзора, которые вправе проводить проверки достоверности представляемой страховыми организациями отчетности и соблюдения страхового законодательства, получать от страховщиков установленную отчетность о страховой деятельности, информацию об их финансовом положении, получать необходимую информацию от предприятий, учреждений и организаций, в том числе банков, а также граждан. Для обеспечения финансовой устойчивости проведения страховых операций целесообразно, согласно мировому опыту, осуществление актуарного аудита. Российский страховой рынок находится на этапе формирования, и только сейчас встал вопрос в практической плоскости о введении института актуарного аудита. В соответствии с редакцией Закона N 4015-1 от 7 марта 2005 г. актуарии осуществляют деятельность по расчетам страховых тарифов, страховых резервов страховщика, оценке его инвестиционных проектов с использованием актуарных расчетов. Страховщики по итогам каждого финансового года обязаны проводить актуарную оценку принятых страховых обязательств (страховых резервов). Результаты актуарной оценки отражаются в соответствующем заключении, представляемом в орган страхового надзора. Отсутствие актуарного аудита, в том числе профессиональных актуариев, негативно сказывается на осуществлении страхования. В частности, используемая до последнего времени страховщиками методика формирования резервов по страхованию жизни не соответствует цивилизованным рыночным требованиям и позволяет выстраивать финансовые пирамиды. Организация актуарного аудита поставлена лишь законодательно. Шаги по его организации практически не предприняты. Не конкретизированы цели и задачи, программа актуарного аудита, не сформированы требования к актуарным аудиторам, не определены механизмы их аттестации. Подготовка соответствующих специалистов ведется в отсутствие необходимых образовательных стандартов. Проработка проблем актуарного аудита требует единого государственного начала с активным участием общественных объединений актуариев России. На российском рынке на современном этапе наибольшее развитие получили объединения страховщиков, которые представлены объединениями страховых организаций на национальном рынке (например, Всероссийский союз страховщиков, Ассоциация страховщиков России, Ассоциация обществ взаимного страхования и др.), региональными объединениями страховщиков (такие объединения созданы практически во всех субъектах Российской Федерации), специализированными союзами страховщиков. Последние ассоциированы по видам страховой деятельности: автострахованию, медицинскому страхованию, страхованию жизни. Можно отметить, что специализированные объединения страховщиков ассоциированы как на национальном, так и на региональном уровнях. Объединения страховщиков являются мощным ресурсом саморегулирования страхового рынка, основные задачи объединений связаны с подготовкой законодательных инициатив, формированием фондов защиты страхователей, разработкой типовых правил и программ страхования, научно-методическим обеспечением страховой деятельности, подготовкой и повышением квалификации кадров, разработкой и реализацией кодекса чести страховщиков и т. д. Слабое, преимущественно единичное развитие получило объединение потребителей страховых услуг. Между тем их становление является важным фактором в формировании социально ориентированного цивилизованного страхового рынка. Институциональным звеном организации союзов потребителей страховых услуг является Союз защиты потребителей России, имеющий разветвленную сеть соответствующих подразделений на всей территории России. Основные направления в деятельности союзов потребителей страховых услуг – выявление недобросовестных страховщиков, защита законных интересов потребителей страхования, участие в разработке и утверждении типовых правил страхования, экспертиза законопроектов и программ страхования и т. д. Деятельность объединений страховщиков и ассоциаций потребителей страховых услуг должна осуществляться в тесной взаимосвязи и сотрудничестве. Учет взаимных интересов является необходимым условием повышения интереса населения и предприятий к страхованию, фактором успешности деятельности страховщиков, инструментом саморегулирования страхового рынка. Наиболее важные направления сотрудничества – подготовка законодательных инициатив, формирование типовых правил и программ страхования и т. д. С повышением статуса различных форм объединений субъектов страхового рынка и развитием национальной системы страхования закономерно встают вопросы передачи отдельных функций по государственному регулированию страховой деятельности объединениям субъектов страхового дела.

Правовое регулирование страховой деятельности |

Экономическая сущность страхования |

Бухгалтерский учет в страховых организациях |

Бухгалтерский учет операций по договорам добровольного страхования |

Бухгалтерский учет операций по обязательному страхованию

Сертификация бухгалтеров

Бабаев Ю.А. Бухгалтерский учет | Дараева Ю.А. Теория бухгалтерского учета | Ерофеева В.А. Бухгалтерский учет | Кабкова Е. Бухгалтерский учет | Красова О.С. Бухгалтерский учет и налогообложение от создания до ликвидации организации | Красова О.С. Бухгалтерский учет в страховании | Крюков А.В. Бухгалтерский учет с нуля | Кондраков Н.П. Бухгалтерский учет | Мельников И. Бухгалтерский учет | Соснаускене О.И. Бухгалтерский учет и налогообложение в строительстве | Фадеева Е.А. 1C: Бухгалтерия 8.0 | Шерстнева Г.С. Бухгалтерский учет | Шредер Е.Г. Бухгалтерский учет в торговле | Коллектив авторов. Бухгалтерский финансовый учет | Положения по бухгалтерскому учету (ПБУ) | План счетов бухгалтерского учета

|