| Экономическая теория (Иохин В.Я.) |

Рынок капитала

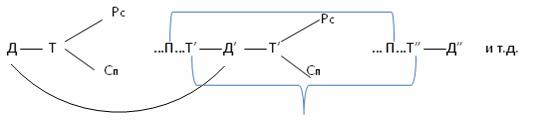

Понятие «капитал»В процессе своего развития теория капитала приобретала самые разнообразные и причудливые трактовки, «окрашенные» то в социально-психологические, то в социально-классовые, то в субъективные, то в объективные тона. Однако их объединяет то, что с категорией «капитал» так или иначе всегда в неразрывной паре находится прибыль. Не вдаваясь в историю экономической мысли, обратим внимание на два основных воззрения на капитал. Различные трактовки капиталаПервое из них состоит в том, что любое средство производства, любая вещь, деньги — это капитал. Как только они пускаются в дело, используются в хозяйственной деятельности, так приносят прибыль. В одних случаях прибыль объявляется продуктом труда машин (Дж. Милль), в других — затратами накопленного труда (Дж. Мак-Куллох), в третьих — это возмещение жертвы предпринимателя за то, что он воздержался от немедленного потребления капитала и авансировал его для дела (Н. Сениор), в четвертых — это соответствующая доля продукта, вменяемая, приписываемая производительности капитала (Ф. Визер, Дж. Кларк), в пятых — она рассматривается как плата предпринимателю за организацию и управление производством и как квазирента, которая обусловлена негибкостью предложения товаров и услуг в краткосрочном периоде (А. Маршалл), в шестых — это плата за риск, и т.д. Капитал как сложное явлениеДругое воззрение на капитал представляет теория К. Маркса, согласно которой он знаменует собой отношения эксплуатации лиц наемного труда собственниками средств производства, т.е. непосредственно предпринимателями, земельными собственниками, владельцами денежного капитала, в общем — собственниками факторов производства, кроме собственников рабочей силы. Как это происходит, мы уже знаем из изложенного в главах 6 и 7. В связи с тем, что капитал приносит добавленную (прибавочную) стоимость, его часто называют самовозрастающей стоимостью. При этом, нередко делая ссылки на «Капитал» К. Маркса, утверждают, что капитал — это не вещь, не деньги, не любые другие блага сами по себе, а отношения эксплуатации. С этим можно соглашаться или нет, но хотелось бы уточнить и дать, как нам кажется, более развернутую и объективную трактовку капитала в рамках диалектического процесса его становления и роста. Во-первых, в самом элементарном и сущностном своем проявлении капитал — это вещь и деньги, и стоимость, и любые блага, которые могут быть пущены в хозяйственный оборот. Не имея средств производства или не обладая необходимыми денежными ресурсами, невозможно начать предпринимательское дело, и прежде всего нанять работника. Во-вторых, капитал — это не просто стоимость, а авансированная стоимость, которая символизирует отказ от сиюминутного ее использования во имя личного блага, в интересах дела. Но это риск потерять авансируемую стоимость и потерпеть полное фиаско, не то что получить прибыль. В-третьих, само по себе авансирование стоимости еще не есть капитал, так как, в конечном счете, в результате хозяйственной деятельности полученные доходы могут покрыть лишь издержки производства. Можно считать, что капитал состоялся лишь в том случае, если будет создана прибавочная стоимость, т.е. если он принесет прибыль. Только в этой своей ипостаси он и может рассматриваться как самовозрастающая стоимость. В-четвертых, капитал предстанет во всем своем величии только тогда, когда он полностью будет состоять из прибавочной стоимости. Это такое состояние, когда вся первоначально авансированная стоимость будет израсходована и заменена безвозмездно присвоенной прибавочной стоимостью, прибылью. Предположим, что предприниматель авансировал 10 млн руб. В процессе хозяйственной деятельности ежегодно он получает по 2 млн руб. прибавочной стоимости (прибыли). Спустя пять лет вся первоначально авансированная стоимость будет замещена безвозмездно присвоенной прибавочной стоимостью. Первоначально авансированная стоимость окажется за пять истекших лет «проеденной», если ежегодно на личные потребности предприниматель расходовал по 2 млн руб. Наконец, в-пятых, капитал — это не просто стоимость или самовозрастающая стоимость, а движущаяся стоимость, т.е. стоимость, которая постоянно находится в движении. И чем быстрее происходит оборот авансированной стоимости, тем меньше требуется капитала для достижения поставленной цели, допустим, получения определенного объема прибыли. Это тоже способ наращивания стоимости. Реальный капиталДенежный капиталКапитал существует и функционирует в различных формах. Изначально он выступает в денежной форме. Это денежный капитал, функция которого состоит в создании необходимых условий для соединения факторов производства. Обладая денежными ресурсами, предприниматель обращается на рынок инвестиционных товаров с целью приобрести необходимые средства производства и на рынок труда с целью найма рабочей силы. Если у него нет необходимых площадей для размещения своего производства, он обращается на рынок земли с целью либо аренды, либо приобретения в собственность земельного участка. Производительный капиталДругой формой капитала является производительный капитал, функция которого состоит в организации, управлении и рациональном соединении приобретенных факторов производства с целью получения большей стоимости, т.е. стоимости, содержащей прибавочную стоимость, или прибыль. Однако в процессе хозяйственной деятельности не создается сама по себе ни стоимость, ни прибыль. Их создание и получение становятся возможными лишь путем выпуска необходимых потребительских благ, обладающих общественной потребительной стоимостью — ценностью для покупателей. Это товары и услуги. Товарный капиталМожно сказать, что мы продвинулись к пониманию третьей формы движения капитала — товарного капитала, функция которого как раз и состоит в реализации имеющихся товаров и услуг с целью превращения товарного капитала в денежный капитал. Именно на этой стадии происходит реализация стоимости в форме цены, которая и содержит в себе вожделенный объект любого предпринимательства — прибыль (прибавочную стоимость). Таким образом, круг замкнулся, капитал вернулся в свою первоначальную форму — деньги, т.е. он совершил кругооборот. Кругооборот капиталаКругооборот капитала — это такое движение капитала, при котором, проходя различные стадии, он возвращается в ту форму, с которой начал свое движение. Причем в процессе непрерывного возобновления и повторения кругооборотов капитал в каждый данный момент одновременно находится во всех формах, символизируя тем самым единство процесса производства и обращения. Однако следует заметить, что в процессе своего движения различные части капитала по-разному принимают участие в формировании стоимости товара. Формула кругооборота капитала принимает вид бесконечной спирали (Д — деньги, Т — товар, Р — рабочая сила, СП — средства производства, П — производство):

В этой формуле каждой форме капитала (денежной, производительной, товарной) соответствует своя формула кругооборота. Круглой скобкой охвачена всеобщая (она же и денежная) формула кругооборота капитала. Квадратная скобка символизирует кругооборот производительного капитала, а фигурная — кругооборот товарного капитала. Оборот капиталаПонятие «оборот капитала»Эффективность движения капитала зависит от его оборачиваемости. Оборот капитала представляет собой такое движение капитала, при котором авансированная стоимость полностью возмещается. Для измерения скорости оборота капитала используется такой показатель, как время оборота капитала. Время оборота капиталаВремя оборота капитала складывается из времени производства и времени обращения. Время производства включает в себя рабочий период, перерывы в процессе производства и пребывание капитала в производственных запасах. Время обращения охватывает период продажи и покупки товара; оно зависит от отдаленности рынков сбыта, развития транспортной системы, состояния рынка, степени конкуренции, насыщенности его товарами. Время обращения включает время нахождения готовой продукции на складе; время транспортировки ее к потребителю; время реализации готовой продукции; время приобретения запасов средств производства. Таким образом, оно охватывает процесс сбыта готовой продукции и приобретения новых средств производства. Товары производственного назначения, которые сами по себе не являются конечной продукцией, предназначенной для личного потребления, обеспечивают необходимые условия для ее производства. В данном случае речь идет прежде всего об инвестиционных товарах. Именно благодаря инвестициям в орудия труда и другие средства труда в предшествующие периоды становится возможным производство в настоящий период, равно как текущие накопления формируют соответствующую базу для обеспечения производства в будущем. В связи с этим всегда стоит задача постоянного возмещения, обновления и возрастания капитала. Основной капитал (основные фонды)Важную роль в этом процессе играют амортизационные отчисления как результат износа средств труда, предназначенные для их возмещения, т.е. восстановления их работоспособности или полной замены другими средствами труда. Средства труда участвуют в каждом производственном процессе полностью, но переносят свою стоимость на производимую продукцию по частям. Поэтому можно сказать, что основной капитал — это та часть стоимости авансированного капитала, которая затрачивается на приобретение средств труда и возмещается по частям. Возмещение потребляемого основного капитала осуществляется из амортизационного фонда, формируемого за счет амортизационных отчислений, равных величине перенесенной стоимости средств труда в течение одного года. Фонд амортизации, или фонд возмещения основного капитала создается за счет возвращающихся к предпринимателю денег от реализации товаров и услуг, созданных с помощью данных средств труда. Норма амортизацииОтношение суммы амортизационных отчислений к стоимости основного капитала, выраженное в процентах, представляет собой норму амортизации. Норма амортизационных отчислений рассчитывается по формуле

где А' – норма амортизации, выраженная в процентах; А – сумма амортизационных отчислений за один год; Косн – первоначальная стоимость основного капитала. Оборотный капитал (оборотные фонды)Наряду с основным капиталом функционирует и оборотный капитал, затрачиваемый на наем рабочей силы и покупку предметов труда (сырья, материалов, полуфабрикатов, комплектующих изделий), которые в процессе производства полностью переносят свою стоимость на готовую продукцию (входят в ее стоимость). Предметы труда переносят свою стоимость на вновь создаваемый продукт полностью. Что касается рабочей силы, то нельзя говорить о переносе ее стоимости, так как рыночная цена рабочей силы проявляется в заработной плате. Однако получив заработную плату, работник отправляется с ней на рынок для приобретения необходимых ему жизненных благ. Следовательно, полученная работником стоимость в форме заработной платы не имеет непосредственного отношения к создаваемой продукции. В то же время работник в процессе производства создает своим трудом стоимость, эквивалентную стоимости рабочей силы, или заработной плате. Отсюда становится очевидным, что в стоимость создаваемой продукции вошла другая стоимость, нежели заработная плата, но по своей величине равная последней. С точки зрения предпринимателя, это издержки на переменный капитал, или на рабочую силу. Взаимосвязь таких категорий, как постоянный и переменный капитал, основной и оборотный капитал, представлена на рис. 16.1.

Рис. 16.1. Взаимосвязь различных видов капитала в рамках трудовой теории стоимости. Кав – авансированный капитал; С – постоянный капитал; V – переменный капитал; Косн – основной капитал; Коб – оборотный капитал. Скорость оборота капиталаДля коммерческой деятельности весьма важно знать, как быстро оборачивается авансированный капитал, т.е. какова скорость оборота капитала. Последняя может измеряться временем оборота капитала, которое рассчитывается по формуле:

где t – время оборота капитала; А – амортизационные отчисления на основной капитал в течение одного года (12 мес.); Кав – авансированный капитал; Коб – возмещенный оборотный капитал за один год (12 мес.). Другим показателем скорости оборота капитала является число его оборотов за год:

где n – число оборотов капитала за один год (12 мес.); t – время оборота капитала, выраженное либо в годах, либо в месяцах; T – период времени, равный 1 году (12 мес.). Ускоряя оборот капитала, вне зависимости, в какую сферу деятельности он авансирован, предприниматель добивается минимизации омертвления ресурсов и средств и получения на авансируемую стоимость возрастающей прибыли. Ускорение оборота капитала равнозначно наращиванию величины авансированного капитала или получению равной прибыли на меньшую величину авансированного капитала по сравнению с конкурентами. При этом необходимо помнить, что в разных отраслях и сферах хозяйственной деятельности скорость оборота капитала может существенно отличаться в силу специфических производственных условий, особенностей технологических процессов и различий в способах продвижения продуктов от производителя к потребителю. Оборот капитала и прибыльКак мы уже знаем из гл. 7 Прибавочная стоимость и цена производства, сокращение времени оборота капитала находит свое проявление в скорости его оборота, от которой в прямой зависимости находится доходность капитала, или норма прибыли. Ссудный капиталИсходным моментом существования и движения капитала является денежная форма. Денежный капитал — наиболее мобильная и всеобщая форма капитала. Однако чтобы авансировать определенное количество денег для реализации того или иного предпринимательского проекта, необходимо их накопить. Осуществить достаточно крупные капиталовложения отдельно взятому предприятию за счет исключительно собственных доходов, прибыли непросто. Однако в результате кругооборота реального капитала в процессе воспроизводства образуется свободный капитал в денежной форме. Денежный капитал, предоставляемый в ссуду и приносящий доход в виде процента, называется ссудным капиталом. Последний с самого начала выступает как стоимость, которая становится особого рода товаром — капиталом. Капитал-собственность, отдаваемая в ссуду, становится функционирующим капиталом, применяемым в реальном процессе производства и обращения, т.е. капиталом-функцией. Капитал-собственность реализует отношения владения и обеспечивает присвоение процента; капитал-функция реализует отношения распоряжения этой собственностью и обеспечивает присвоение прибыли. Важную роль играет фактор времени. Дело в том, что если из-за нехватки собственных денежных ресурсов будет упущено время для организации производства товара, пользующегося спросом или имеющего хорошую перспективу сбыта в будущем, то или данный рынок могут занять другие предприниматели, или структура потребностей претерпит существенные изменения. Аккумуляция денежных средств и их использованиеМожно заключить, что предприятия постоянно испытывают дефицит денежных ресурсов для инвестирования, в связи с чем возникает проблема поиска дополнительных источников финансирования капитальных вложений. Таким источником могут служить денежные сбережения населения и временно свободные денежные ресурсы предприятий, которые в ближайшем будущем не намереваются использовать (например, амортизационные отчисления, или денежные средства, аккумулируемые в фондах амортизации предприятий). Отсюда следует, что на одном полюсе сосредоточиваются рыночные агенты, которые испытывают недостаток в финансовых ресурсах, тогда как на другом полюсе концентрируются рыночные агенты, которые обладают свободными денежными средствами и готовы предоставить их в заем. Возникает задача соединить эти два полюса силовыми линиями экономических интересов и найти организационно эффективные институты, обеспечивающие поддержание связей между всеми агентами рынка денежного капитала. Такими институтами выступают кредитные учреждения (банки, фонды, компании), которые относятся к числу главных действующих лиц на денежном рынке. Они обеспечивают экономику такой системой каналов, которая позволяет удобно и быстро перемещать деньги оттуда, где имеется их избыток, туда, где испытывается в них недостаток. При этом важное значение имеет оценка будущих доходов (прибылей) относительно текущего момента. Речь идет о дисконтировании, т.е. о приведении будущих поступлений к их стоимости текущего момента. Текущая (приведенная) дисконтированная стоимость (ТДС) рассчитывается на основе уже известной формулы сложного процента (гл.14 Банковская система и денежное обращение): ТДС = Дn/(1+r')n, где Дn – конечная величина дохода; r'- процентная ставка; n-количество лет. При принятии решения по инвестициям осуществляться расчет чистой дисконтированной стоимости (ЧДС) : ЧДС = Р 1/(1+ r')+P 2(1+ r')+…+Pn(1+ r') – n, где Pn – прибыль, получаемая в n-ом году; r' – норма дисконта (процентная ставка); И – инвестиции. Величина чистой дисконтной стоимости должна быть больше нуля: Ч Д С > 0, что означает превышение величины произведенных инвестиций приведенной прибылью. Следовательно, инвестиции целесообразны, если ожидаемые доходы от них будут превышать издержки, связанные с инвестициями. Признаки кредитных отношенийТаким образом, кредитные отношения базируются на передаче мобилизованных денежных ресурсов в форме ссуд гражданам или любым хозяйственным субъектам, нуждающимся в денежных средствах. Под кредитованием понимается предоставление ссуды физическому или юридическому лицу на определенный срок на условиях возвратности и платности за пользование ею. Поэтому основными характеристиками кредитных отношений являются срочность, возвратность, платность и гарантированность. Срочность. Она определяется тем, что любоq кредитный организации (кредитор) предоставляет в ссуду денежный капитал на строго согласованный срок, по истечении которого заемщик обязуется возвратить полученную ссуду. В случае невозвращения ссуды в срок кредитор прибегает к штрафным санкциям за просрочку платежа либо взыскивает с заемщика деньги через суд. Возвратность. Она означает то, что деньги передаются хозяйственному субъекту во временное пользование, тогда как собственность на переданный денежный капитал сохраняется за кредитором. По истечении срока предоставления кредита взятая сумма денег должна быть возвращена кредитору. Платность. Кредитные учреждения с целью стимулирования хранения денег в форме вкладов (депозитов) выплачивают их собственникам проценты. Поэтому процент, как уже отмечалось, это плата заемщика кредита за пользование ссуженными деньгами, или доход кредитора. Полученные денежные средства в форме депозитов банки в свою очередь выдают нуждающимся хозяйственным субъектам в форме ссуд под определенный процент. Ясно, что взимаемые процентные ставки за предоставляемые кредиты должны быть несколько выше процентных ставок, устанавливаемых банком для вкладчиков денежных средств. Гарантированность. Гарантия обеспечения возврата предоставленных в кредит денег осуществляется двумя путями: проверкой кредитоспособности заемщика и подстраховкой с помощью залога. С целью защитить деньги от потерь кредитор проводит специальный анализ экономического положения заемщика на предмет его кредитоспособности. Как известно, кредитоспособность — наличие у заемщика возможности и готовности своевременно выполнить свои обязательства по кредитному соглашению, т.е. возместить ссуду и выплатить проценты по ней. Способ подстраховки заключается в требовании предоставления в распоряжение кредитора залога, который является собственностью заемщика, но может быть изъят у него кредитором, присвоен или продан с целью покрытия задолженности заемщика, если последний не выполнит своих обязательств по кредитному договору. Необходима гарантия и для вкладчиков. Наивысшей гарантией явилось бы хранение в банке всех денежных вкладов в форме банковского резерва, что неэффективно и антирыночно, или гарантия государства. Специфика капиталаВ современной экономической теории можно встретить разнообразные комбинации тех или иных аргументов в пользу доказательства производительного характера капитала. При этом капитал в отличие от труда и земли (включая природные богатства) рассматривается в качестве продукта экономической системы и используется в виде производственных элементов для создания товаров и услуг. Следовательно, капитал с самого начала обладает определенной стоимостью, за пользование которой предполагается определенная плата (процент). При этом не имеет особого значения, используется ли эта стоимость ее собственником или заемщиком, арендатором. В последнем случае заемщик или арендатор обязаны уплатить соответственно процент или арендную плату. В первом случае собственник капитала, используя его, вправе рассчитывать как минимум на процент или арендную плату, которые он мог бы получать, отдав принадлежащий ему капитал в заем или в аренду. В самом обобщенном виде можно сказать, что стоимость капитала определяется величиной процента, или дохода, который получает собственник ссудного капитала. В противоположность сделкам на товарных рынках при ссужении капитала имеет место только передача права распоряжения им, тогда как собственность на него сохраняется за его настоящим хозяином. Уплачиваемый процент представляет собой лишь незначительную толику заемного капитала, поэтому он не может выражать всю стоимость ссужаемого капитала и выступает в виде иррациональной его стоимости. Рыночная процентная ставка выполняет одновременно несколько функций. Во-первых, она стимулирует воздержание от немедленного потребления, тем самым снижает склонность к потреблению и способствует накоплению денежных средств или усиливает склонность к их сбережению. Во-вторых, она обеспечивает рост дохода в будущем с целью увеличения потребления в перспективе. В-третьих, накопленные денежные ресурсы позволяют финансировать инвестиционные проекты, наращивать капитальные вложения, которые ведут к расширению производства и занятости, росту предложения товаров и услуг. Получая заемный капитал, предприятия стремятся получить доход, превышающий выплачиваемый процент на капитал, т.е. норма прибыли должна быть больше, нежели процентная ставка. Но в прибыли могут смешиваться различные формы доходов, обусловленные использованием различных факторов производства. Это может быть вознаграждение предпринимателя за труд по организации и управлению предприятием, процент на вложенный собственный капитал; часть прибыли может выступать в виде скрытой ренты, получаемой за природные ресурсы, находящиеся в собственности владельца предприятия и используемые им в производстве. Кроме того, доход на инвестированный капитал включает в себя премию за риск. Однако в случае, когда предприниматель арендует землю и пользуется заемным капиталом, берет в аренду оборудование, оплачивает труд нанятых им менеджеров, управленческого аппарата, все эти расходы должны рассчитываться как затраты и суммироваться в издержках производства. В этом случае прибыль появляется в форме так называемого предпринимательского дохода. Различные виды прибыли и издержек будут рассмотрены в разделе V, посвященном непосредственно хозяйственной деятельности предприятий. Фиктивный капитал и рынок ценных бумагФиктивный капиталОсобой формой приложения ссудного капитала является фиктивный капитал, представленный в ценных бумагах, совершающий самостоятельное, отличное от реального капитала движение и регулярно приносящий доход его владельцам в виде дивиденда или процента. Капитал акционерных предприятий, привлеченный путем выпуска акций и облигаций, как правило, значительно превышает реально вложенный в предприятие капитал. Разница между размерами действительного и фиктивного капитала составляет учредительскую прибыль. Последняя возникает в тех случаях, когда репутация акционерного предприятия высока и финансовое положение устойчивое. Итак, учредительская прибыль — это доход, возникающий из самого акта появления финансового капитала. В связи с тем, что в нашей стране процесс акционирования начинался не с «лежащих», а эффективно работающих государственных предприятий, государство как их собственник должно было получить в свою казну колоссальные денежные средства как от продаж ценных бумаг, так и за счет учредительской прибыли. Однако государственная казна пополнилась еле заметными финансовыми ресурсами, ибо из-за неправильной политики проведенной приватизации, не отвечавшей интересам государства, предприятия (ценные бумаги) были скуплены по смехотворно низким ценам. В результате в стране в мгновение ока выросла финансовая олигархия на фоне обнищания и государства, и народа. Помимо акций и облигаций предприятий рынок ценных бумаг пополняется и другими ценными бумагами, выпускаемыми государством. Если рост фиктивного капитала в виде ценных бумаг, выпускаемых акционерными обществами, косвенно свидетельствует о росте реального капитала, то увеличение государственных займов (облигации и другие обязательства) никак не связано с ростом последнего. Выпуск государственных ценных бумаг приводит к росту государственного долга, покрытие и выплата процентов по которому осуществляются за счет налогов, т.е. их источником служат доходы, никак не связанные с функционированием займов. Рост государственного долга способствует усилению инфляционных процессов. На рынке ценных бумаг государство выступает одновременно как должник и кредитор, занимающий привилегированное положение по сравнению с частными предприятиями. Развитие фиктивного капитала связано с появлением новых форм и видов эмиссионной деятельности. Это доверительные операции банков, рынок ипотек, твердопроцентные ценные бумаги, сертификаты инвестиционных обществ, акции пенсионных фондов и страховых компаний, так называемые куксы (ценные бумаги, не имеющие номинальной стоимости), которые являются объектом изучения специальной дисциплины. Ценные бумагиЦенная бумага — это особая форма существования капитала наряду с его товарной, производительной и денежной формами; она может передаваться вместо самого капитала, обращаться на рынке как товар и приносить доход. Суть этой формы состоит в том, что у владельца капитала сам капитал отсутствует, но имеются все права на него, которые зафиксированы в форме ценной бумаги. Можно сказать и по-другому: ценные бумаги — это права на ресурсы, обособившиеся от своей основы и даже имеющие собственную материальную форму (например, в виде бумажного сертификата, записи по счетам и т.п.). Однако нет основания считать ценными бумагами контракт на покупку-продажу лома, поставку партии сырья, договоров аренды оборудования и т.п., если условия этих сделок носят разовый характер, если передача возникающих из них прав может быть обеспечена только составлением нового договора, а не продажей уже заключенного контракта. Иначе говоря, в качестве ценных бумаг признаются такие права на ресурсы, которые включают в себя следующие атрибуты: обращаемость, доступность для гражданского оборота, стандартность, серийность, документальность, регулируемость и признание государством, ликвидность, риск, обязательность исполнения. В соответствии с классификационными признаками ценные бумаги подразделяются на следующие типы. Первичные ценные бумаги, в качестве которых выступают акции, облигации, ноты, векселя, депозитные сертификаты и другие инструменты, являющиеся правами на имущество, денежные средства, продукцию, землю и другие первичные ресурсы. Производные ценные бумаги — любые ценные бумаги, удостоверяющие право владельца на покупку или продажу первичных ценных бумаг. К числу таких бумаг можно отнести опционы, финансовые фьючерсы, подписные права. Ценные бумаги могут быть оформлены в виде обособленных документов и в виде записей по счетам. В первом случае ценные бумаги имеют материальную форму в виде бумажных сертификатов. Во втором случае ценная бумага существует в виде записей на счете бухгалтерского учета и аналитических реестров к нему. Соответственно бухгалтерская запись содержит все необходимые реквизиты ценной бумаги (эмитент, сумма, держатель, процент и т.п.). При купле-продаже ценной бумаги, ее дарении, передаче, погашении и т.п. она перемещается не путем передачи бумажного сертификата (его не существует), а путем совершения бухгалтерских проводок по счетам и записей в реестрах бухгалтерского учета. Долговые обязательства и титулы собственности. Долговые ценные бумаги являются долговыми обязательствами (облигация, нота, вексель и т.п.). Ценные бумаги, являющиеся титулами собственности, удостоверяют право собственности владельца на активы (простые и привилегированные акции, конвертируемые ценные бумаги, варранты, подписные права и т.п.). По срокам погашения ценные бумаги подразделяются на краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет), долгосрочные (свыше 5 лет), бессрочные — не имеющие конечного срока погашения. Отзывные и безотзывные ценные бумаги. Первые могут быть отозваны эмитентом досрочно, до наступления срока погашения, вторые — нет, что должно быть предусмотрено условиями выпуска. Ценные бумаги с фиксированным и колеблющимся доходом. В первом случае доходность не изменяется и не зависит от колебаний процентной ставки, во втором — она изменяется в соответствии с колебаниями средней процентной ставки и осуществляемой индексацией (например, по валютному курсу). По степени обращения ценные бумаги классифицируются на обращающиеся (свободно продаются и покупаются) с ограниченным кругом обращения и необращающиеся, которые могут выкупаться обратно только самим эмитентом. По форме осуществляемых операций с ценными бумагами последние подразделяются на именные (с указанием имени держателя), предъявительские (без регистрации имени держателя) и ордерные, которые составляются на имя первого держателя с оговоркой по «его приказу». Соответственно, ордерная бумага передается другому лицу путем совершения передаточной надписи. Ордерными бумагами по российскому законодательству могут быть чек, вексель, коносамент. Рынок ценных бумаг включает в себя прежде всего акции и облигации. Акции свидетельствуют об инвестировании капитала (его авансировании), о возникновении отношений собственности и получении дохода на него в форме дивиденда. Что касается облигаций, то независимо от их принадлежности государству или предприятиям они свидетельствуют о заемном капитале, о кредитных отношениях. Их характеризуют возвратность (обязательность выкупа), срочность (заем выпускается на определенный срок), платность (гарантируется выплата определенного процента). Облигации находятся в обращении в течение строго определенного периода, после чего они должны быть погашены. За пользование предоставленным в заем капиталом выплачивается строго фиксированный процент (доход). АкцииАкция — это ценная бумага, свидетельствующая о внесении определенного пая в капитал акционерного общества и дающая право на получение части прибыли в виде дивиденда. Денежная сумма, обозначенная на акции, есть ее номинальная стоимость, а цена, по которой акция продается на рынке, — курс акции. Рыночная цена акций и облигаций предопределяется спросом и предложением на них. Нарушение рыночного равновесия на рынке ценных бумаг ведет либо к росту, либо к падению их курса, т.е. их рыночной цены. В условиях рыночного равновесия определяющее воздействие на курс ценных бумаг влияет, с одной стороны, доход, полученный на них (дивиденды, проценты), с другой стороны, установившаяся процентная ставка. Курс акцииКурс акции, в частности, находится в прямой зависимости от получаемого по ней дивиденда и в обратной зависимости от процентной ставки (нормы процента):

где Акурс – курс акций; Д – дивиденд, или доход, получаемый на акцию; r – процентная ставка. Курс акции можно также рассчитать, если известна норма дивиденда, которая определяется отношением дивиденда к номинальной стоимости акции:

где Зная норму дивиденда, номинальную стоимость акции и процентную ставку, можно определить курс акции:

Курс акции указывает ту сумму денег, на которую, положив в банк, их владелец может получить процент (доход по вкладу), равный по величине дивиденду. Банковская процентная ставка выступает своего рода ориентиром при выборе размещения денег каждым хозяйственным субъектом. Зная это и оценивая конкретно сложившуюся ситуацию в экономике, на рынке, владелец денег делает выбор, исходя из предпочтения максимизации дохода или минимизации риска. Выбор заключается в более предпочтительном варианте для владельца денег относительно их помещения в банк или приобретения на них акций. Владелец акций не только имеет право на получение дивиденда, но и обладает другими правами. Например, правом голоса и правом быть избранным в руководство корпорации. Но есть акции, которые не дают их владельцам права голоса. Их называют преференциальными, или привилегированными. Появление привилегированных акций на рынке ценных бумаг связано с попытками корпоративного руководства найти компромисс между стремлением привлечь новых инвесторов и нежеланием «разводнять» контроль над корпорацией, предоставляя им право голоса. Рассмотрим обыкновенные (простые) и преференциальные (привилегированные) акции. Простые акцииПростые акции обеспечивают получение дохода в зависимости от прибыли предприятия. Поэтому держатели простых акций заинтересованы в улучшении хозяйственной деятельности предприятий, достижении хороших конечных результатов. Реализация данного интереса осуществляется в праве голоса на собраниях акционеров, когда утверждаются планы финансово-хозяйственной деятельности акционерного общества на перспективу. В связи с тем, что владельцы обыкновенных акций несут наибольший риск, связанный с деятельностью акционерного общества, им предоставлено право избирать членов правления компании и решать другие вопросы, связанные с ее функционированием. Привилегированные акцииПривилегированные акции занимают промежуточное положение между облигациями и простыми акциями. Они тяготеют к облигациям, так как обеспечивают стабильный доход независимо от результатов хозяйственной деятельности предприятия, приоритетность (первоочередность) в получении дивидендов, но не дают права голоса их собственникам. В то же время они не подлежат возврату (погашению) как облигации. Владельцы привилегированных акций пользуются также преимуществом при возмещении стоимости акционерного капитала в случае ликвидации предприятия. Среди привилегированных акций можно выделить следующие их виды: кумулятивные, возвратные, обменные, или конвертируемые и «с правом участия». Кумулятивные акции — это акции, по которым могут не выплачиваться дивиденды за определенный период времени (например, при депрессии прибыли). Однако с наступлением лучших времен невыплаченные, накопленные дивиденды возмещаются собственникам таких акций прежде, чем держателям обыкновенных акций начнут начисляться дивиденды. Возвратные, или отзывные акции — это акции, которые корпорации обязуются выкупить к определенному сроку по предварительно установленной цене. Конвертируемые акции гарантируют их владельцам право обмена в определенной пропорции на обыкновенные акции по истечении определенного срока. Акции «с правом участия» представляют собой ценные бумаги, которые позволяют их держателям участвовать в дополнительных прибылях совместно с владельцами обыкновенных акций в случае бульших дивидендов, полученных на обыкновенные акции, по сравнению с дивидендами, приходящимися на привилегированные акции. Акции с корректируемой ставкой дивидендов в отличие от акций с фиксированной ставкой приносят доход (дивиденды), который изменяется ежеквартально в зависимости от динамики комбинации процентных ставок и ставок краткосрочных государственных облигаций или иных финансовых инструментов. Все представленное многообразие привилегированных акций позволяет корпорациям использовать их с целью привлечения капитала без предоставления права голоса их держателям. В принципе только возвратные акции можно рассматривать как один из элементов кредитных отношений, тогда как все остальные виды привилегированных акций символизируют участие их держателей в капитале корпорации. Причем выбор эмиссии того или иного вида привилегированных акций зависит от конкретной ситуации и поставленной цели. Например, возвратные акции могут привлечь самых скептически настроенных владельцев денег; конвертируемые акции могут быть использованы для своих работников с целью заинтересовать их перспективой владения обыкновенными акциями и участия в распределении прибыли. Владельцами акций «с правом участия» наравне с держателями обыкновенных акций гарантируется, с одной стороны, получение стабильного дохода, с другой — его повышение в условиях благоприятной конъюнктуры для данного предприятия и эффективной его деятельности. Учредительные акцииОсобое место занимают так называемые учредительные акции, которые распределяются между учредителями акционерного общества и дают им определенные преимущества: дополнительное количество голосов на собрании акционеров, первоочередное право на приобретение акций дополнительного выпуска, участие в решении важнейших вопросов акционерного общества наравне с держателями крупных пакетов акций, избрание в руководящие органы. Однако надо заметить, что подобного рода привилегии, оговоренные при создании акционерных обществ, постепенно утрачивают свою силу и акционерное общество функционирует на основе владения пакетом акций. ОблигацииОблигация — это ценная бумага на предъявителя, содержащая обязательство выплатить определенную сумму денег (процент) в течение определенного срока, пока облигация не выйдет в тираж. По истечении этого срока заемщик обязуется выкупить облигацию у ее владельца. Облигации выпускаются как корпорациями, так и правительством. Доход может выплачиваться в форме выигрышей в специальных тиражах, а также оплатой купонов. Облигации не дают права голоса их владельцам на общих собраниях акционеров. Держатели облигаций — лишь кредиторы акционерных компаний. Облигации классифицируются по следующим признакам:

Облигации, как и акции, обращаются на рынке ценных бумаг и имеют свой курс. Средний курс облигаций колеблется под влиянием изменения спроса и предложения и нормы ссудного процента. При повышении процентной ставки курс облигации снижается, при снижении — повышается. Подавляющая часть облигаций государственных займов сосредоточивается в коммерческих банках, промышленных корпорациях, страховых компаниях. Облигации, как правило, обеспечивают большую сохранность сбережений, чем акции, и поэтому более привлекательны для людей осторожных, консервативных. Акции и облигации могут быть взаимно обратимыми: в определенных случаях они обмениваются друг на друга. ЗакладнаяЕще один вид ценных бумаг представляют закладные. Закладная — это юридический документ, подтверждающий согласие субъекта заложить под свой долг землю, сооружение, машины и оборудование, другое имущество. Закладная находится у кредитора до момента возврата долга заемщиком, после чего она уничтожается. Когда потребности корпораций в капитале стали превышать финансовые возможности отдельных лиц, они стали использовать закладные облигации, которые выдаются под заклад физических активов — имущества. Эти облигации могут выпускаться и под заклад других ценных бумаг, когда фирма не желает закладывать физические активы или не имеет таковых, а обеспечение составляет не имущество, а прочие активы или долговые обязательства компании. Беззакладные, или необеспеченные облигации — это прямые долговые обязательства, не создающие имущественных претензий к корпорации. В случае ликвидации последней такие бумаги могут стоять в раскладке ценных бумаг даже после текущих обязательств. Беззакладные облигации выпускаются акционерными компаниями. ВексельВексель — это необеспеченное обещание должника выплатить в назначенный срок долг и процент по нему. Он стоит последним в ряду долговых обязательств корпораций. Вексель бывает простой и переводной. Простой вексель — обязательство, выдаваемое заемщиком на имя кредитора с указанием места и времени выдачи долгового обязательства, суммы последнего, места и времени платежа. Переводной вексель (тратта) — письменный приказ одного лица (кредитора) другому (заемщику) об уплате определенной суммы третьему лицу или предъявителю. Функционирование рынка капиталаФондовая биржаДля купли-продажи ценных бумаг устраиваются аукционы, которые проводятся на фондовых биржах. Фондовая биржа представляет собой организационно оформленный, регулярно функционирующий рынок, на котором происходит торговля ценными бумагами. Структура обращающихся на бирже ценных бумаг различна по отдельным странам. Однако во всех странах значительную долю составляют облигации государственных займов. На фондовых биржах обращаются два главных вида ценных бумаг: акции частных корпораций и облигации, выпускаемые правительством, органами местного самоуправления, коммунальными предприятиями, а также частными компаниями. Через фондовые биржи происходит размещение акций и облигаций, осуществляемое главным образом крупными банками. На некоторых биржах котируются ценные бумаги не только данной страны, но и других государств. В связи с тем, что на официальную биржу допускаются к продаже лишь ценные бумаги крупнейших корпораций, то возникают неофициальные фондовые биржи, где могут продаваться любые ценные бумаги. Официальные биржи имеют форму либо частной корпорации, либо публично-правового государственного института. В своей работе они руководствуются уставом. Руководящим органом обычно является биржевой комитет, при котором имеется ряд комиссий, ответственных за решение тех или иных специальных вопросов. Их число и состав меняются, но, пожалуй, везде есть комиссия (комитет) по листингу, который представляет собой процедуру включения акций корпорации в котировочный список биржи. Все биржи следуют принципу, чтобы разрыв между ценами котировки не увеличивался сверх некой разумной меры. Если в конце сессии цена покупателя равна цене продавца или расходится с ней не более чем на пять процентов, то дисциплинарный орган торгового зала может не разрешить учет обеих цен или одной из них. Он также вправе в любое время запретить учет любой неразумной котировки. В течение сессии или в конце ее дисциплинарный орган может дезавуировать любую сделку, которая представляется ему неразумной, и такая сделка исключается из учета и не имеет никакого официального статуса. Существует несколько форм заказа на куплю-продажу, единых для списочных и внесписочных акций. Одной из таких форм является «рыночный» заказ. Это — заказ купить или продать определенное число акций по наилучшей цене рынка. Все заказы, где нет цены, обычно считаются «рыночными», т.е. предполагается, что клиент готов заплатить или уступить за предложенную цену. Во всяком случае, трейдер постарается получить наименьшую цену для клиента-покупателя или наибольшую цену для клиента-продавца. Для нормального функционирования рынка ценных бумаг необходимы продавцы, посредники, представляющие на нем свои интересы. Обычно в качестве посредников на рынке выступают брокеры и дилеры. Брокером считается профессиональный участник рынка ценных бумаг, занимающийся посреднической деятельностью, которому предоставляется право сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основе договора-поручения, либо доверенности на совершение таких сделок. За оказание этих услуг брокер получает вознаграждение в виде комиссионных. Дилером называется профессиональный участник рынка ценных бумаг, осуществляющий совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цены покупки или продажи. Его доход — разница между курсами купли и продажи. На российском рынке в роли дилера выступают как физические лица, так и инвестиционные компании, одной из функций которых является вложение средств в ценные бумаги, осуществление сделок с ними от своего имени. Профессиональными участниками рынка ценных бумаг являются и управляющие компаниями независимо от формы собственности предприятия, но имеющие государственную лицензию на деятельность по управлению ценными бумагами. Что касается коммерческих банков, то на рынке ценных бумаг они осуществляют непрофессиональные операции с ценными бумагами по общим правилам, действующим для инвесторов и эмитентов, а также в рамках нормативов и по дополнительным правилам, устанавливаемым центральным банком. Другим участником рынка ценных бумаг являются депозитарии — организации, которые оказывают услуги по хранению сертификатов ценных бумаг, т.е. ведут счета по переданным им на хранение ценным бумагам и непосредственно хранят сертификаты этих ценных бумаг. Счета, предназначенные для учета ценных бумаг, называются счетами «депо». Депозитарии могут выполнять и сопутствующие услуги. Кроме того, они могут оказывать своим клиентам такие финансовые услуги, как осуществление доверительного управления ценными бумагами, исполнение поручения клиента на рынке, консультирование и т.д. Определенную роль играют и расчетно-клиринговые организации — специализированные организации банковского типа, которые осуществляют расчетное обслуживание участников организованного рынка ценных бумаг. Главными целями расчетно-клиринговой организации являются минимальные издержки по расчетному обслуживанию участников рынка; сокращение времени расчетов; контроль за перемещением ценных бумаг. Расчетно-клиринговые организации занимают центральное место в торговле производными ценными бумагами: фьючерсными контрактами и биржевыми опционами. Без них рынок ценных бумаг был бы просто невозможен. Членами расчетно-клиринговой организации обычно являются крупные банки и крупные финансовые компании, а также фондовые и фьючерсные биржи. Но деятельность этих организаций тоже ограниченна. Они не могут проводить кредитные бумаги и большинство других активных операций, таких, как вложение денег в ценные бумаги и др. Важную функцию на рынке ценных бумаг играют инвестиционные фонды — юридические лица, продающие свои акции и инвестирующие средства в различные ценные бумаги, а также управляющие коллективными инвестициями владельцев капитала фонда. Инвестиционные фонды могут быть либо открытыми, т.е. продавать собственные акции всем желающим, либо закрытыми, т.е. заниматься размещением средств ограниченного круга инвесторов и не выкупать свои акции обратно. Объем акций открытого фонда не ограничен, и при необходимости может быть сделана их дополнительная эмиссия. Объем же эмиссии закрытого фонда ограничен. По своей структуре рынок ценных бумаг подразделяется на первичный и вторичный, организованный и неорганизованный, биржевой и внебиржевой, традиционный и компьютерный, кассовый и срочный. Первичный рынок характеризуется приобретением ценных бумаг у предприятий-эмитентов, вторичный — обращением ранее выпущенных ценных бумаг. Организованный и неорганизованный рынки. На первом обращение ценных бумаг происходит на основе правил, существующих между лицензированными, профессиональными участниками, на втором — без соблюдения единых для всех участников правил. Биржевой и внебиржевой рынки. Биржевой рынок — это торговля ценными бумагами на фондовых биржах, внебиржевой — торговля ценными бумагами, минуя фондовую биржу. Последний может быть организованный (основанный на компьютерных системах связи) и неорганизованный. Традиционный и компьютерный рынки. Отличием последнего от первого можно считать отсутствие физического места, т.е. места, где встречаются продавцы, и полная автоматизация процесса торговли и его обслуживания. Кассовый и срочный рынки. Кассовый — это рынок, на котором исполнение сделок происходит в течение 12 дней, срочный — рынок, на котором заключаются разнообразные по виду сделки со сроком исполнения, превышающим два рабочих дня (чаще всего 3 мес). Предложение капиталаТеперь рассмотрим инвестиционный спрос на деньги во взаимосвязи с источниками их предложения. Таковыми являются прежде всего сбережения. Как уже известно, из совокупного дохода одна часть расходуется на приобретение необходимых благ и услуг (это текущие расходы или текущий спрос), другую — образуют сбережения, которые и выступают в роли предложения денег в рамках возникающего инвестиционного спроса на них. Таким образом, можно заключить, что всякий доход, остающийся после уплаты налогов, используется для целей потребления и сбережения. Поэтому можно говорить о склонности к потреблению и к сбережению. Следует отметить, что по мере нарастания доходов сбережения увеличиваются по нелинейной зависимости: чем больше доходы, тем больше проявляет себя склонность к сбережению. Речь идет о том, что из каждой последующей единицы прироста дохода все возрастающая ее доля предназначается на сбережения. Не вдаваясь в дальнейший анализ данной проблемы, так как она подробно будет рассмотрена в рамках совокупного спроса, совокупного предложения и экономического роста, заметим только, что отмеченная тенденция, хотя и обладает закономерностью, тем не менее далеко не всегда абсолютно однозначна. Если обратиться к графику, выражающему изменение склонности к сбережению в зависимости от процентных ставок (r'), то получим кривую предложения денежного капитала, т.е. кривую сбережений (С) на рис. 16.2. Эта кривая выражает прямую функциональную зависимость объема сбережений от уровня процентной ставки: чем выше процентная ставка, тем больше воздержание от расходов на потребление и склонность к сбережению. В частности, как видно из рис. 16.2, повышение процентной ставки с уровня до и соответственно вызвало увеличение сбережений с QА до QБ и QВ.

Рис. 16.2. Предложение капитала Спрос на капиталСпрос на капитал связан в решающей степени с инвестиционным процессом, т.е. ростом или сокращением капитальных вложений в производственные мощности и оборудование, жилищное строительство, хотя краткосрочные потребности в денежном капитале также оказывают влияние на его спрос. Однако если брать ординарное положение без резких колебаний хозяйственной конъюнктуры, то вполне допустимо абстрагироваться от краткосрочных факторов и увязать спрос на капитал с финансированием инвестиционного процесса. Специфика инвестиционного процесса заключается в том, что расходы приходится нести в настоящем, а доходы появляются только в будущем с завершением ввода производственных мощностей в эксплуатацию и выпуском продукции. В связи с этим становится актуальной проблема сопоставления осуществляемых расходов с получением прибыли в будущем. Разрешение данной задачи становится возможным, если за основу оценки ожидаемой эффективности принимается процентная ставка. Она является отправным пунктом оценки эффективности предполагаемых инвестиций вне зависимости от того, прибегаем ли мы к ссуде (в случае отсутствия или недостаточности собственных финансовых ресурсов) или ограничиваемся использованием собственных средств, если их у нас достаточно для реализации планируемого инвестиционного проекта. В первом случае ясно, что нам к определенному сроку необходимо будет выплатить не только сумму кредита, но и процент по нему. Поэтому чем выше уровень процентной ставки, тем большей должна быть норма между будущей прибыли. Во втором случае, несмотря на то, что отсутствуют кредитные отношения, ситуация в общем-то идентична. Это связано с тем, что собственник финансовых ресурсов, намереваясь вложить деньги в тот или иной инвестиционный проект, начинает оценивать и делать выбор между их инвестированием и возможностью использования другим способом с целью получить более высокие доходы, да к тому же с меньшим риском для себя. Речь может идти о предоставлении кредитов нуждающимся субъектам под определенный процент или о покупке облигаций. Чем выше уровень процентной ставки, тем менее привлекательными представляются собственные проекты, тем ниже склонность к инвестициям. Ориентируясь на процентные ставки, предприниматели сталкиваются с номинальными и реальными ставками. Номинальная процентная ставка представляет собой установленную на текущий момент плату в процентах за пользование ссудой. Реальная процентная ставка равна номинальной процентной ставке за минусом инфляционной составляющей: rp = rн +Hи где rp - реальная процентная ставка; rн - номинальная процентная ставка; Hи - норма, или темп инфляции. Поэтому сам по себе уровень текущей процентной ставки ни о чем не говорит, так как для его объективной оценки необходимо знать темп инфляции. Если, например, процентная ставка равняется 15% годовых и уровень инфляции в течение года составляет 10%, то ясно, что получать ссуду под столь высокий процент весьма выгодно, так как реальная процентная ставка оказывается всего лишь 5% (15–10). При принятии инвестиционных проектов за основу берется, конечно же, реальная процентная ставка, которая выступает в качестве регулятора спроса на инвестиции. Графическая зависимость инвестиционного спроса от уровня процентной ставки представлена на рис. 16.3. Из него видно, что рост реальных процентных ставок сокращает спрос на инвестиции. Повышение реальной процентной ставки с 5 до 9% привело к уменьшению спроса на инвестиции с 55 до 35 млрд руб.

Рис. 16.3. Спрос на капитал Обратная функциональная зависимость, представленная спросом на инвестиции в качестве независимой переменной, а процентной ставкой как зависимой переменной, выражена кривой инвестиционного спроса И. Смещение кривой инвестиционного спроса вверх и вправо означает, что предприниматели ожидают благоприятной экономической конъюнктуры и высоко оценивают возможности получения прибыли в будущем от осуществляемых инвестиций. И напротив, смещение кривой инвестиционного спроса вниз и влево (И) свидетельствует о мрачных оценках отдачи от инвестиций. Риск и доходС точки зрения вложения капитала в коммерческую деятельность важное значение имеет риск. Поэтому на стадии подготовки к авансированию капитала основное внимание должно быть сосредоточено на сопоставлении оцениваемой величины инвестиционного риска и уровня доходов по инвестициям. Между риском и доходом прослеживается важная закономерность: при повышении уровня ожидаемого дохода возрастает величина риска. Данная взаимосвязь риска и дохода получила следующую графическую интерпретацию (рис. 16.4).

Рис. 16.4. Инвестиционный риск Если на оси абсцисс отложить значения риска, а на оси ординат — значения дохода, то каждому варианту какого-либо коммерческого решения с целью получения определенного дохода будет соответствовать некоторый уровень риска. Точка с максимально допускаемым доходом и минимально возможным риском получила название утопической точки (ТУ). Она указывает на то, что любой вариант принятия решений не может быть больше по доходу и меньше по риску, чем в утопической точке. Речь идет о достижении максимального дохода при минимальном риске. Точка, определяющая минимальный доход при максимальном риске, называется антиутопической точкой (ТАУ). Все точки, определяющие возможные соотношения риска и дохода, лежат внутри прямоугольника А ТУ Б ТАУ, образованного линиями, проведенными через утопическую и антиутопическую точки параллельно осям координат. Данный прямоугольник представляет собой «поле полезности решений». Выберем центральную точку (ТАБ) в рамках «поля полезности решений», проведем через нее линии, параллельные осям координат, и получим так называемый осевой крест, который разбивает «поле полезности решений» на четыре части. В плоскостном изображении каждая из этих четырех частей имеет вид бесконечного треугольника. В сопоставлении с анализируемой точкой (ТАБ) все точки, расположенные в части I, при максимуме дохода и минимуме риска лучше, чем анализируемая точка. Соответственно все точки части III в этом отношении хуже точки ТАБ. Поэтому часть I называют областью предпочтения, а часть III — областью антипредпочтения. Оценка качества точек в этих двух частях «поля полезности решений» в сравнении с анализируемой точкой (ТА) проста и однозначна. Оценка же точек, расположенных в частях II и IV «поля полезности решений», является далеко не однозначной, вследствие чего их называют областями неопределенности. В рассматриваемой системе факторов «доход — риск» оценочная функция носит название функции предпочтения. Биссектриса, пересекающая области неопределенности (частиII и IV), выражает собой линию нейтралитета, или линию рынка капитала. Оценочная функция, выражающая позицию нейтралитета, представлена биссектрисой. Совершенно очевидно, что в областях неопределенности точки, расположенные слева и выше линии среднего уровня (биссектрисы), лучше, чем точки, лежащие справа и ниже биссектрисы. Те части областей неопределенности, где большинство точек принадлежат к числу лучших по сравнению с нейтральным критерием (биссектрисой), соответствуют оптимистической оценке функции предпочтения. И наоборот, там, где большинство точек принадлежит к числу худших по сравнению с нейтральным критерием (биссектрисой), возникает пессимистическая оценка функции предпочтения. Следовательно, чем ближе подходят линии функции предпочтения к областям предпочтения или антипредпочтения (части I и III), тем соответственно более оптимистическая или более пессимистическая оценка принимаемого коммерческого решения. В условиях неполной информации сознательно или несознательно принимаемое решение соответствует той или иной оценочной функции. Конечно, надо помнить, что принятие решения не есть чисто рациональный процесс, поэтому важное значение приобретает учет качественных характеристик анализируемых ситуаций, которые не всегда могут найти свое количественное выражение. Выводы 1. Капитал представляет собой сложное явление, имеющее несколько форм проявления в процессе своего функционирования. Первоначально капитал представляет собой вещь, деньги, стоимость, которые направляются в область хозяйственной деятельности, т.е. инвестируются. Поэтому капитал выступает в форме авансированной стоимости. Однако стоимость авансируется с целью получения прибыли, в связи с чем капитал становится стоимостью, обеспечивающей получение прибавочной стоимости. 2. В процессе своего движения капитал выполняет различные функции: создания условий для производства (денежный капитал), организации и управления производством с целью получения стоимости, превышающей авансируемую стоимость (производительный капитал), реализации произведенных товаров и их стоимости (торговый капитал). 3. Кругооборот капитала — это такое его движение, при котором, проходя различные стадии и выполняя соответствующие функции, он возвращается в первоначальную форму. Оборот капитала совершается в том случае, когда полностью возмещается авансированная стоимость. Скорость оборота капитала измеряется временем оборота капитала и числом оборотов его в год. 4. Капитал по характеру своего движения распадается на основной и оборотный. Основной капитал, участвуя в процессе производства, переносит свою стоимость на выпускаемую продукцию по частям. Стоимость износа основного капитала, аккумулируемая в амортизационном фонде и предназначенная для возмещения средств труда, называется амортизационными отчислениями. Отношение суммы амортизационных отчислений к стоимости основного капитала, выраженное в процентах, называется нормой амортизации. Оборотный капитал затрачивается на наем рабочей силы и покупку предметов труда, которые в процессе производства полностью переносят свою стоимость на готовую продукцию, т.е. входят в ее стоимость. 5. Важную роль в хозяйственной жизни общества играет ссудный капитал, с которым, с одной стороны, связана аккумуляция свободных денежных ресурсов, с другой — возможность получения денежных ресурсов для развития хозяйственной деятельности. Эти отношения называются кредитными отношениями, для которых характерны следующие признаки: возвратность, срочность, платность, гарантированность. 6. Другой превращенной формой капитала является фиктивный капитал, представленный ценными бумагами и получивший самостоятельное движение параллельно с реальным капиталом, который он призван представлять. Ценные бумаги приносят доходы в виде дивидендов и процентов. Они продаются и покупаются. Ценные бумаги имеют номинальную и реальную стоимость. Номинальная цена — это сумма, обозначенная на ценной бумаге. Реальная стоимость зависит от ее цены на рынке. При прочих равных условиях рыночная цена акции (курс акции) находится в прямой зависимости от величины дивиденда и в обратной — от процентной ставки. 7. Ценные бумаги подразделяются на титулы собственности (акции) и долговые обязательства (облигации, векселя, ноты). Акция — это ценная бумага, свидетельствующая о внесении определенного пая в капитал акционерного общества и дающая право на получение дивиденда. Акции бывают простые и привилегированные. Долговые обязательства выражают кредитные отношения. 8. На рынке капиталов важное значение имеет равновесие между инвестиционным спросом на деньги и их предложением (сбережениями). Всякий доход после уплаты налогов распадается на потребление и сбережение. Поэтому можно говорить о склонности к потреблению и склонности к сбережению. Склонность к сбережению возрастает по мере роста процентных ставок по вкладам. Что касается инвестиционного спроса на деньги, то он тем больше, чем ниже процентная ставка по ссудам. Таким образом, регулирующей равновесной ценой на рынке капитала выступает процентная ставка, которая всегда сопоставляется с величиной ожидаемой нормы прибыли инвестора. Васильева Е.В. Экономическая теория | Душенькина Е.А. Экономическая теория |