Корпоративное налоговое планирование

5.1. Содержание корпоративного налогового планирования и прогнозирования

Современная организация налогового планирования на российских предприятиях, помимо своей узкопрактической направленности на снижение налоговых

поступлений, отличается чрезмерно высокой ролью бухгалтерии предприятия в данной области планирования и некоторой толерантностью и индифферентностью

экономических и финансовых служб. Последние либо вовсе не принимают участия в планировании налогов, либо занимаются сбором статистической информации, причем

постфактум. Термин «налоговое планирование» достаточно часто встречается в специальной литературе, посвященной налоговой проблематике, однако понимают его

по-разному: «минимизация налогового бремени через финансовое планирование, включая инвестиции с отсрочкой уплаты налогов, покупку не облагаемых налогами

ценных бумаг и использование различных налоговых убежищ»; «систематический анализ различных налоговых альтернатив, направленный на минимизацию налоговых

обязательств в

текущем и будущих периодах»; «…деятельность налогоплательщика, направленная на минимизацию его налоговых обязательств»; «…создание системы договоров и

комбинации различных форм налогообложения с целью максимально снизить налоги и

минимизировать в рамках действующего законодательства возможную ответственность, а также сохранить заработанные капиталы»; «целенаправленные правовые

действия налогоплательщика, направленные на минимизацию налоговых платежей».

Таким образом, как зарубежные, так и отечественные исследователи под налоговым планированием понимают, прежде

всего, деятельность, направленную на уменьшение налоговых платежей, воспринимая его через призму противостояния налогоплательщика, с одной стороны, и

фискальных органов, с другой. В то же время, налоговое планирование призвано не только уменьшать налоговые платежи предприятия, а оптимизировать налоговые

потоки, стать регулятором, наряду с планом маркетинга и производства, процесса управления предприятием. Оптимизация налогового бремени организацией

закладывает основу для роста массы налоговых поступлений в бюджетную систему в перспективе.

Корпоративное налоговое планирование представляет собой интеграционный процесс, заключающийся в упорядочивании хозяйственно-финансовой деятельности в

соответствии с действующим налоговым законодательством и стратегией развития предприятия. Этот процесс можно также определить как предварительное

рассмотрение, оценка решений в области финансово-хозяйственной деятельности организации с учетом величины возможных налоговых платежей и выбор из них

наилучших решений с позиций целевых установок организации. Такая трактовка корпоративного налогового планирования предполагает, что любое решение, например

инвестирование

средств, реорганизация предприятия, создание филиала, выход на новый рынок, увеличение объема производства, выбор делового партнера и т. п., должно быть

оценено с учетом налоговых последствий. Следует отметить, что на уровне предприятия такие функциональные элементы корпоративного налогового менеджмента как

налоговое планирование, налоговое регулирование и налоговый контроль неразрывно связаны и происходят как единый процесс, вследствие чего складывается

впечатление, что на предприятии имеет место только налоговое планирование, хотя налоговое регулирование и контроль сохраняют свою относительную

самостоятельность в составе корпоративного налогового менеджмента. Для успешного налогового планирования важнейшее значение имеет стабильность налогового

законодательства. в странах с развитой рыночной экономикой существенные изменения в налоговую систему вносятся не чаще, чем раз в десять лет, а многие

налоговые законы действуют без значимых изменений в течение десятилетий. В России существенные поправки к налоговым законам принимаются ежегодно. Очевидно, в

таких условиях строить какие-либо перспективные схемы довольно рискованно, хотя и необходимо. Налоговое планирование, как и любую управленческую

деятельность, можно представить в виде системы, включающей оперативный, тактический и стратегический элементы, в зависимости от которых видоизменяются

мероприятия по планированию налогов. Фундаментальным звеном в процессе налогового планирования выступает

оперативный уровень, также часто именуемый в литературе текущим внутренним налоговым контролем. На

тактическом уровне налоговое планирование становится частью общей системы финансового управления и контроля, производится специальная подготовка

(планирование) контрактных схем типовых, крупных и долгосрочных хозяйственных договоров, в частности: составляются прогнозы налоговых обязательств

организации и последствий планируемых схем сделок, которые учитываются при формировании прогнозов финансовых потоков предприятий, являющихся базовым

критерием принятия инвестиционных решений; разрабатывается график соответствия исполнения налоговых обязательств и изменения финансовых ресурсов организации;

прогнозируются и исследуются возможные причины резких отклонений от среднестатистических показателей деятельности организации и налоговых последствий

инноваций или проводимой сделки; разрабатываются текущие и среднесрочные инвестиционные планы, включая экономию на налогах как один из источников

финансирования.

Стратегическое налоговое планирование – заключительный, наивысший уровень налогового планирования. Это деятельность, связана с выработкой способов

оптимизации налоговых потоков предприятия; результатом этого процесса выступает налоговый план, направленный на достижение стратегических интересов

предприятия. Таким образом, налоговое планирование начинается с определения стратегических целей предприятия, именно они формируют потребность в принятии тех

или иных управленческих решений, в зависимости от них строится структура предприятия и связи внутри нее. Основной целью стратегического налогового

планирования является разработка на основании прогнозов и тенденций развития налоговой системы России, эволюции финансовых рынков таких моделей и вариантов

ведения хозяйственных операций хозяйствующими субъектами, которые бы в наибольшей мере отвечали поставленным стратегическим целям предприятия, с учетом

возможных изменений во внешней среде. Деятельность по стратегическому налоговому планированию требует не только знания современного налогового

законодательства, анализа современной рыночной конъюнктуры, но и способности прогнозирования изменений в налоговом законодательстве в весьма отдаленной

перспективе, видоизменений и появлений новых экономических институтов, так или иначе способных оказать воздействие на налоговую систему; что, в свою очередь,

требует знаний в области юриспруденции, экономики, менеджмента, финансов, понимания экономической сущности налогообложения, изучения основных научных теорий

по налогообложению как российских, так и зарубежных исследователей. При налоговом планировании не следует ориентироваться только на налоговые ставки.

Напротив, их размеры с точки зрения налогообложения хозяйственной деятельности имеют второстепенное значение. Иначе трудно бы было понять, почему в условиях

полной свободы движения капитала компании продолжают действовать в странах с уровнем налога на прибыль корпораций по ставкам в 44–50 % и не перебираются в

«налоговые гавани», где ставки этого налога 2–5% или он вовсе не взимается. На самом деле, и в странах с «нормальными» (оптимизированной) ставками налогов

компании с хорошо поставленным налоговым планированием платят налоги по «эффективной» (т. е. пониженной) налоговой ставке, которая не превышает 20–25 %. А

эти ставки уже сравнимы с уровнем налогообложения в странах с более низкими налоговыми ставками. Поэтому выбор между странами с нормальным налоговым режимом

и “налоговыми гаванями” далеко не всегда предопределен в пользу последних; во многих ситуациях и те, и другие играют на равных.

5.2. Классификация и виды корпоративного налогового планирования

Говоря о классификации налогового планирования, необходимо иметь в виду, во-первых, логику и структуру построения цепочки наилучших способов достижения

поставленных целей, во-вторых, временные рамки, с одной стороны, ограничивающие постановку невыполнимых задач и целей, а с другой – выступающие индикатором

эффективности планируемых действий путем сравнения прогнозируемого и фактического результата. Обобщая различные точки зрения, можно дать следующую

классификацию видов налогового планирования: - по объектам управления:

внешнее (учредителями, сторонними консультантами, представителями государственных органов и т. п.);

внутреннее (исполнительными органами организации, его структурные подразделения);

- по юрисдикции (территории действия):

внутри страны (национальное);

международное;

-

по длительности периода и характера решаемых задач:

оперативное; тактическое; стратегическое;

- по законности действий налогоплательщика:

законное (манипулирование положениями существующего законодательства, используя его несовершенство, сложность и противоречивость);

противозаконное налоговое планирование, при котором применяются противозаконные методы в целях уменьшения налоговых платежей;

- по стадиям

финансово-производственного цикла: налоговое планирование

на стадии создания предприятия; в период его существования; на стадии ликвидации;

-

по ожиданиям, возлагаемым на налоговое планирование:

оптимистическое; пессимистическое; реалистическое;

- по воздействию на налоговую нагрузку:

оптимизационное (направленное на оптимизацию и минимизацию налоговых потоков предприятия);

классическое (направленное на расчет будущих налоговых платежей).

Приведенное разграничение налогового планирования и мероприятий процесса

налогового планирования на виды призвано не только понять сущность данной экономической конструкции, но и способствовать реализации налогового планирования

на предприятии с научно-обоснованных позиций.

5.3. Принципы корпоративного налогового планирования

Существует достаточно большое количество различных вариантов принципов налогового планирования. Здесь представлены наиболее грамотно отражающие налоговое

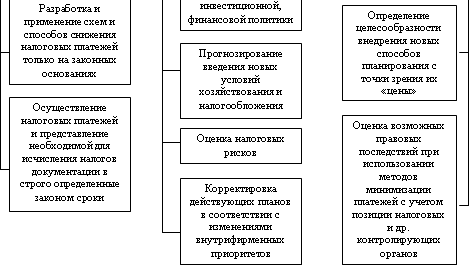

планирование идеи, начала. Налоговое планирование на предприятии основывается на особых принципах, которые представлены на рис. 11.

Рис. 11. Принципы налогового планирования на предприятии

Другой подход представлен следующей группой принципов:

1. Принцип разумности означает, что «все хорошо – что в меру». Применение грубых и необдуманных приемов будет иметь только одно последствие –

государство таких действий не прощает. Схема налоговой оптимизации должна быть продумана до мелочей; нельзя упускать из виду ни одной малейшей детали.

2. Нельзя строить метод налоговой оптимизации на использовании зарубежного опыта налогового планирования и исключительно на пробелах в

законодательстве.

3. Нельзя строить способ оптимизации налогообложения только на смежных с налоговым отраслях права (гражданском, банковском, бухгалтерском и т. д.).

4. Принцип комплексного расчета экономии и потерь. При формировании того или иного способа налоговой оптимизации должны быть рассмотрены все

существенные аспекты операции, а также деятельности предприятия в целом.

5. При выборе способа налоговой оптимизации с высокой степенью риска необходимо учитывать ряд

политических аспектов: состояние бюджета территории; роль, которую играет предприятие в его пополнении и т. д.

6. При выборе способа налоговой оптимизации, связанном с привлечением широкого круга лиц необходимо руководствоваться правилом «

золотой середины»: с одной стороны сотрудники должны четко представлять себе свою роль в операции, с другой, они недолжны осознавать ее цель и

мотивы.

7. При осуществлении налоговой оптимизации уделите пристальное внимание

документальному оформлению операций.

8. При планировании метода налоговой оптимизации, ключевым моментом которого является несистематический характер деятельности, следует подчеркивать

разовый характер операций.

9. Принцип конфиденциальности, который означает, что при использовании методов налоговой оптимизации требует соблюдения требований

конфиденциальности. Распространение сведений об удачно проведенной минимизации налогов может иметь ряд негативных последствий.

10. Принцип комплексной налоговой экономии (принцип многообразия применяемых способов минимизации налогов).

5.4. Этапы корпоративного налогового планирования

Налоговое планирование – неразрывная часть общеэкономического планирования, а значит, работа в области налогового планирования должна состоять из тех же

этапов, которые находят свое отражения в процессе составления общего плана развития предприятия на перспективу, а именно: организационно-подготовительного,

исследовательского, планово-разработочного и основного этапа. Первый этап определяется формированием аппарата, который должен организовать всю работу по

составлению плана и подготовить условия для его реализации. Второй определяется выполнением основных исследований, в т. ч. действующего налогового

законодательства, предшествующих составлению плана. Здесь же осуществляется сбор требуемой информации, разрабатываются аналитические таблицы, выбираются

нужные технико-экономические показатели. Третий этап включает в себя составление самого плана. И четвертый этап – реализация данного плана. Рассматривая

корпоративное налоговое планирование как определенную последовательность действий, направленных на оптимизацию налоговых потоков можно выделить следующих

этапов налогового планирования для целей определения налогового поля

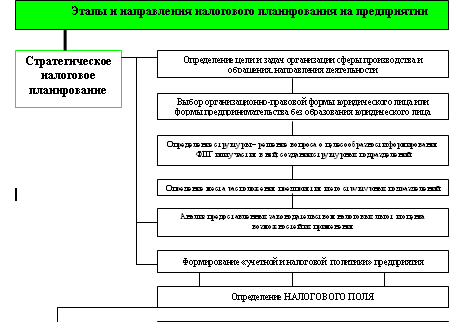

(рис. 12). В рамках этапа

стратегического планирования выделяются такие этапы, как: создание действующей хозяйствующей единицы; кардинальные изменения условий функционирования

предприятия и в процессе текущей деятельности предприятия, а также выделяются направления: определение целей и задач организации, сферы производства и

обращения, направлений деятельности (выбор организационно-правовой формы, структуры и места расположения предприятия и его структурных подразделений); анализ

предоставляемых законодательством налоговых льгот; формирование налоговой учетной политики. Таким образом в рамках данного этапа формируется налоговое поле

организации, т. е. определяются совокупные налоговые обязательства организации.

Рис. 12. Этапы корпоративного налогового планирования

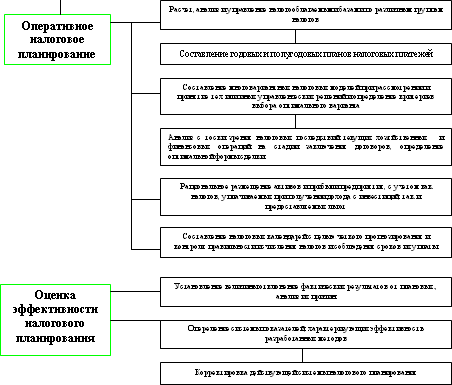

В рамках этапа

оперативного планирования выделяются направления: расчет и управление налоговыми базами, составление многовариантиых налоговых моделей, рациональное

размещение активов и прибыли предприятия, составление налоговых календарей. В рамках этапа

оценки эффективности налогового планирования выделяются направления: установление величины отклонений фактических результатов от плановых, анализ

причин; определение системы показателей, характеризующих эффективность разработанных методов. Результаты налогового планирования и оптимизации необходимо

оценивать не только суммами уменьшенных налогов и принесенных выгод, но и с точки зрения уменьшения возможного ущерба и издержек, которые были бы неизбежны

при ведении хозяйственной деятельности без учета существующих особенностей налогообложения, а также эффекта от реинвестирования налоговой прибыли. Ключевую

роль в налоговом планировании и оптимизации играет аналитическая стадия обработки информации для выработки управленческих решений, поступающей как от

налогоплательщиков, так и от официальных органов.

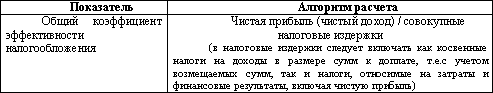

5.5. Показатели эффективности корпоративного налогового планирования

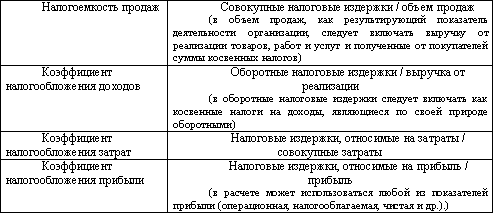

Эффективность налогового планирования определяется с помощью ряда коэффициентов, общая схема расчета которых предусматривает отношение совокупности

налоговых издержек или отдельных составляющих к объему продаж, себестоимости или прибыли. Показатели могут рассчитываться как в долях единицы, так и в

процентах. Совокупность показателей эффективности налогового планирования приведена в табл. 5.

Таблица 5

Показатели эффективности корпоративного налогового планирования

Однако в силу особенностей отечественной хозяйственной среды, сформулированных ранее, невозможно привести рекомендуемые значения всех

коэффициентов. Оценка эффективности возможна лишь на основе динамических расчетов, позволяющих выявить тенденции для каждой конкретной организации. Вместе с

тем в отношении показателя «налогоемкость продаж» существует следующая оценочная шкала: - если значение показателя составляет не более 20 %, то

налоговое

планирование может быть ограничено рамками четкого ведения бухгалтерского учета и внутреннего документооборота, использованием прямых льгот и

самообразованием главного бухгалтера;

- в интервале 20–45 % налоговое планирование должно стать частью общего финансового управления и контроля, для чего

требуется привлечение специально подготовленного персонала или участие внешних налоговых консультантов (аудиторов);

- в интервале 45–70 % налоговое

планирование должно стать важнейшим элементом стратегического планирования, необходимы обязательный налоговый анализ и экспертиза организационных,

юридических и финансовых мероприятий и инноваций, вероятнее всего потребуется сотрудничество с профессиональными налоговыми консультантами, а также юристами,

специализирующимися в области налогообложения и налогового права;

- если показатель превышает 70 %, вряд ли бизнес целесообразен в дальнейшем.

Очень

важное значение в налоговом планировании и в целом в корпоративном налоговом менеджменте играет

полученный результат, т. е. эффективность какой-либо оптимизации величины налогов. Чистый финансовый результат предприятия можно выразить формулой:

ЧФ = В – З – Нп – Нс – Нпр,

где: ЧФ – чистый финансовый результат; В – выручка (включая внереализационные доходы) без НДС; З – все затраты предприятия, кроме налогов; Нп –

налог на прибыль; Нс – налоги, относимые на издержки (себестоимость или финансовые результаты); Нпр – прочие налоги, выплачиваемые из чистой

прибыли. Обозначив ставку налога на прибыль (в процентах) Сп, можно выразить сумму налога на прибыль следующей формулой: Нп = Сп х (В – З – Нс), В таком случае, можно преобразовать формулу чистого финансового результата: ЧФ = В – З – Сп х (В – З – Нс) – Нс – Нпр. Выделим более жирным шрифтом чистый финансовый результат предприятия до оптимизации:

ЧФ = В – З – Сп х (В – З – Нс) – Нс – Нпр.

При этом курсивом выделим результат после оптимизации:

В – З – Сп х (В – З – Нс) – Нс – Нпр.

Тогда, можно рассчитать эффект (экономию) от оптимизации будет: Э =

ЧФ –

ЧФ =

В –

В –

З +

З – Нп х (

В –

В –

З +

З –

Нс +

Нс ) –

Нс +

Нс –

Нпр +

Нпр. Поскольку выручка до и после оптимизации одинакова (

В =

В ), то Э =

– З +

З – Нп х (–

З +

З –

Нс +

Нс ) –

Нс +

Нс –

Нпр +

Нпр. Эта формула позволяет оценить эффект от оптимизации налогов. При этом эффективность оптимизации зависит не столько от самого налога, сколько

от финансового состояния предприятия в целом, от его финансового результата.

5.6. Методы корпоративного налогового планирования и прогнозирования

На практике для обеспечения оптимального сочетания и использования налоговых схем используются ситуационный, численные балансовые методы и метод

определения финансовых потоков предприятия в двухкоординатной системе налогообложения.

Метод ситуационного налогового планирования – наиболее простой и доступный для любого предприятия, поэтому он нашел самое широкое применение. Суть

метода заключается в следующем. Предприятие на основе своего устава и иных учредительных документов, в соответствии с Налоговым Кодексом РФ и статистическими

нормативами, определяет спектр основных налогов, которые надлежит уплачивать предприятию, уточняет ставки и льготы. Формируется налоговое поле предприятия.

Далее подбираются типичные хозяйственные операции, в которых предприятие участвует, учитывая специфику вида деятельности и сложность производственного

процесса. Затем образуется система договорных отношений предприятия с учетом сформированного налогового поля. После этого разрабатываются различные ситуации

с учетом уже выполненных налоговых, договорных и хозяйственных наработок, охватывающие самые разнообразные стороны экономической жизни, реализуемые в

нескольких сравнительных вариантах. На основе всестороннего исследования ситуаций выбираются оптимальные варианты. При анализе различных ситуаций

целесообразно сопоставлять полученные финансовые результаты с возможными потерями, обусловленными штрафными и другими санкциями. Слабая сторона ситуационного

метода в его многовариантности, особенно для крупных предприятий, т. к. чтобы спланировать свою деятельность наиболее эффективно с точки зрения минимизации

налоговых отчислений, необходимо проанализировать огромный массив всевозможных модификаций взаимодействия предприятия с внешней средой, что под силу только

высокоэффективным автоматизированным программам. К

численным балансовым методам относятся: метод микробалансов, метод графоаналитических зависимостей, матрично-балансовый метод и статистический

балансовый метод. Метод микробалансов состоит в следующем. Чтобы оценить тот или иной вариант экономической деятельности предприятия в разных условиях

хозяйствования, выделяются крупные блоки хозяйственных операций, включающие главные отличия. Эти блоки оформляются в виде бухгалтерских проводок, и

выполняются расчеты балансов для каждого из них. Сравнение полученных микробалансов позволяет выбрать более выгодный вариант. Исследование с помощью

микробалансов основывается на выделении из всей совокупности хозяйственных операций одного какого-то определяющего блока и на рассмотрении его как

самостоятельного журнала хозяйственных операций с оформлением нескольких вариантов проводок и с составлением нескольких вариантов микробалансов. Их анализ

позволит выбрать наиболее экономичный. Если в блок хозяйственных операций включаются все необходимые налоговые платежи, то микробалансы позволяют также

определить вариант с минимальным уровнем этих платежей. Исследование с помощью

графоаналитических зависимостей основывается на выделении одного или нескольких важнейших параметров баланса, которые могут оказать решающее влияние

на финансовые итоги работы предприятия. Чтобы определить влияние на финансовый результат деятельности предприятия любого из экономических параметров,

выделяется крупный блок хозяйственных операций, в котором этот параметр участвует. Затем путем ряда последовательных расчетов микробалансов при разных

величинах исследуемого параметра получают графическую или аналитическую зависимость финансового результата от этого параметра. На основе этой зависимости

можно выбрать оптимальное соотношение.

Матрично-балансовый метод применяют для полных и всесторонних исследований. Это достаточно простой многопараметрический метод, позволяющий

прогнозировать финансовые результаты и выявлять критические места баланса. Методы исследования матриц позволяют устанавливать наличие сильных и слабых связей

между отдельными счетами и хозяйственными операциями. Математический анализ этих связей может быть дополнен экономическими условиями, позволяющими определить

неявные (опосредованные) связи.

Статистический балансовый метод состоит в том, что на основе балансов ряда коммерческих предприятий определяются осредненные величины параметров,

которые могут быть использованы для сравнения или для построения расчетной экономической модели. Отклонения в ту или иную сторону показателей конкретного

предприятия от среднестатистических характеризуют положительную или отрицательную динамику его деятельности. Экономическая среднестатистическая модель,

заложенная в алгоритм и дополненная конкретными блоками хозяйственных операций, может послужить основой для проведения тактического налогового планирования и

отработки различных видов хозяйственной деятельности. Применение данного метода ограничено тем, что в настоящее время в России нет широкой практики

публикации балансов и финансовых отчетов предприятия.

Метод определения финансовых потоков предприятия в двухкоординатной системе налогообложения строится на основе презумпции, что действуют всего два

налога, а именно: косвенный налог (НДС, акцизы) и налог на прибыль организаций. Ряд налогов игнорируется в силу своей незначительности либо выводятся с

помощью определенных итераций к одному из этих двух видов налогов. Записывают уравнение, которое показывает долю налоговых отчислений от валовой выручки

предприятия в рассматриваемой двухкоординатной налоговой системе, а также позволят получить прямую связь между ставками косвенного налога и налога на прибыль

организаций с другими макроэкономическими показателями (величиной налога на имущество организаций, величиной амортизационных отчислений, величиной единого

социального налога, объемом используемых предприятием собственных и заемных средств и величины процентов, выплачиваемых за их использование). Изменяя данные

показатели с помощью процедур налоговой оптимизации, можно оценить их влияние на величину двух основных (базовых) налогов, взимаемых с хозяйствующего

субъекта.

Барулин С.В. Налоговый менеджмент

|