Оптимизация налогов в практике современной России

6.1. Способы оптимизации налога на прибыль организации

При рассмотрении возможностей оптимизации налога на прибыль организации необходимо помнить все аспекты исчисления и уплаты данного налога. Занимаясь

оптимизацией налога на прибыль следует исходить из общей стратегии организации, ориентированной на удовлетворение интересов собственников как путем

максимизации чистой прибыли, так и другими путями, всесторонне оценивая влияние суммы налога м соответственно суммы чистой прибыли на величину показателей

эффективности финансовой деятельности организации. Основными направлениями оптимизации налога на прибыль являются: - обоснование и документальное

подтверждение расходов, направленных на получение дохода от реализации

продукции, работ, услуг и внереализационного дохода;

- обоснование критериев отнесения расходов к текущим, а не к расходам будущих периодов;

-

осуществление контроля за размером расходов, регулируемых для целей налогообложения прибыли в соответствии с положениями гл.25 НК РФ: представительские,

командировочные, страхование работников, имущества и др.;

- подписание договоров с покупателями, предусматривая во всех возможных случаях переход права

собственного по мере оплаты;

- обоснование в договорах наличия штрафных санкций исходя из положений ст.317 НК РФ;

- обоснование сомнительности долгов в

целях обеспечения возможности формирования резервов по сомнительным долгам;

- обоснование способа начисления амортизации по амортизируемому имуществу;

рассмотрение возможностей применения ускоренной амортизации, в т. ч. путем приобретения имущества путем финансового и оперативного лизинга;

- рассмотрение

возможности оформления безвозмездного получения имущества от акционеров, чья доля в капитале общества превышает 50 %; и другие направления.

Традиционно для

снижения нагрузки по налогу на прибыль используются следующие способы: - формирование резервов (данный механизм рассмотрен в § 4.3) позволяет более

равномерно распределять налоговую нагрузку по налоговым периодам, т. е. получать отсрочку по налогу на прибыль;

- использование элементов налогового учета:

выбор метода начисления амортизации, способа списания стоимости материалов и другие способы (также рассмотрено в § 4.3);

- перенос налогооблагаемой базы на

льготный налоговый режим либо на предприятие с меньшим уровнем налоговой нагрузки и рефинансирование без дополнительных налоговых обязательств.

На

последнем –

перенос налогооблагаемой базы на льготный налоговый режим либо на предприятие с меньшим уровнем налоговой нагрузки и рефинансирование без дополнительных

налоговых обязательств остановимся подробнее. Суть способа состоит в переносе прибыли предприятия, на субъектов льготного

налогообложения, а затем – в ее возврате в собственные средства этого же или другого предприятия (например, управляющей компании холдинга, аккумулирующей его

прибыль) без уплаты дополнительных налогов. К субъектам льготного налогообложения (СЛН) относятся следующие. 1. Предприятия и индивидуальные

предприниматели, перешедшие на упрощенную систему налогообложения. 2. Предприятия и индивидуальные предприниматели, переведенные на уплату единого налога

на вмененный доход. 3. Индивидуальные предприниматели на общем режиме налогообложения. (вместо фиксированной ставки налога на прибыль (24 %) они уплачивают

два налога – НДФЛ (13 %) и единый социальный налог по регрессивной шкале от 13,2 % до 2 %. Кроме того, предприниматели не являются плательщиками налога на

имущество, и могут уплачивать НДС в общем порядке, что для оптовой торговли и производства является плюсом, а не минусом. Индивидуальные предприниматели

всегда ведут учет доходов и расходов по кассовому методу). 4. Предприятия, в уставном капитале которых участие общественной организации инвалидов (ООИ)

составляет 100 %, среднесписочная численность инвалидов среди работников составляет не менее 50 %, а их доля в фонде оплаты труда – не менее 25 %. Налог на

прибыль у таких организаций снижается путем перечисления средств в ООИ на социальную защиту инвалидов, причем целями социальной защиты инвалидов также

являются направление средств на содержание общественной организации инвалидов (пп. 38 п. 1 ст. 264 НК РФ). Затем средства, направленные в ООИ, как правило,

реинвестируются в предприятие через взнос в уставный капитал или безвозмездную передачу имущества. Оба способа к дополнительному налогообложению не приводят.

При этом с целью соблюдения предельного количества инвалидов в среднесписочной численности работников и их доли в фонде оплате труда в штате может числиться

только один работник-инвалид (директор), всех остальных он может привлечь по схеме аутсорсинга (договор о предоставлении работников), или они могут работать

в неинвалидной организации-субподрядчике. 5. Предприятия, зарегистрированные в низконалоговых регионах, сохранившие в том или ином виде льготы по налогу на

прибыль (своего рода российские оффшоры). Фактически региональные льготы даются через систему субвенций из бюджета: предприятие фактически работает в одном

регионе, а регистрируется в другом, низконалоговом. Никаких региональных льгот фирме не предоставляется, и все налоги она платит в бюджет в полном объеме.

Затем в виде субвенции на развитие бизнеса возвращается 70–80 % от суммы налогов. Таким образом, предприятие платит 20–30 % налогов, а регион, в котором оно

фактически находится, не получает ничего (недобросовестная налоговая конкуренция). 6. Своеобразным СЛН можно считать и убыточные предприятия – имеющие в

текущем или прошлых налоговых периодах убытки (от основного вида деятельности) по налоговому учету. Перенося прибыль прибыльного предприятия на баланс

убыточного, фактически используются его убытки для снижения налога прибыльного предприятия, поскольку налог на прибыль платится не по отдельным операциям, а

по деятельности в целом. Один из распространенных способов использования убытков – реорганизация через присоединение убыточного предприятия к

прибыльному. Данный способ состоит из двух этапов: - перенос прибыли на льготный налоговый режим,

- реинвестирование (возврат) прибыли без

дополнительных налоговых обязательств.

На первом этапе полученная предприятием прибыль переносится в СЛН одним из способов.

Способы переноса прибыли в СЛН:

- выполнение СЛН работ или оказание услуг на сумму прибыли оптимизируемого предприятия:

- услуги по управлению – с заключением договора передачи

полномочий исполнительного органа, договора на организацию производства, договора на управление обособленным подразделением и т. п. (пп.18 п.1 ст.264 НК

РФ);

- услуги по предоставлению персонала (аутсорсинг);

- консультационные услуги в сфере производства или управления производством, коммерческой

деятельностью предприятия и т. п., содействие в привлечении финансирования;

- посреднические услуги – агентский договор (договор комиссии) на закуп сырья и

материалов или реализацию готовой продукции, Обязанности СЛН – поиск контрагентов, заключение с ними договоров от имени и за счет принципала, ведение

переговоров с ними, согласование условий договоров и цен, контроль за соблюдением условий договоров и т. п.;

- юридические и информационные услуги (пп.1

п.1 ст.264 НК РФ);

- маркетинговые услуги (пп.27 п.1 ст.264 НК РФ);

- автотранспортные услуги по перевозке пассажиров или грузов, а также услуги по

техническому обслуживанию автотранспорта;

- услуги по ведению бухгалтерского и налогового учета, подготовке и сдаче отчетности, по постановке,

восстановлению бухгалтерского (финансового) учета, анализу хозяйственно-финансовой деятельности, оценке активов и пассивов, консультированию в вопросах

финансового, налогового, банковского и иного хозяйственного законодательства, диагностика системы управленческого учета, бюджетирования и их автоматизации,

индивидуальные консультации по вопросам управленческого учета, бюджетирования, применения МСФО и другим финансовым вопросам (пп.17 п.1 ст.264 НК РФ);

-

работы по договору подряда (субподряда);

- услуги по кадровому консалтингу: анализ структуры персонала, разработка стратегии работы с персоналом;

постановка работы службы персонала; организация документооборота кадровой службы; организация подбора персонала; отбор, оценка и развитие персонала;

организация и сопровождение процесса сокращения рабочих мест; оценка морально-психологического климата и системы неформальных отношений (пп.15 п.1 ст.264 НК

РФ).

- Использование и обслуживание объектов основных средств и нематериальных активов (арендные и лицензионные платежи).

- Выплата процентов по

долговым обязательствам. НК РФ дает налогоплательщику инструмент налогового планирования: расходом признаются все начисленные проценты, при условии, что их

размер существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же квартале на сопоставимых условиях.

При этом существенным отклонением размера начисленных процентов по долговому обязательству считается отклонение более чем на 20 % в любую сторону от среднего

уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале на сопоставимых условиях.

Для отнесения на расходы в целях

налогообложения любых, сколь угодно больших процентов (в т. ч. дисконтов по собственным векселям) налогоплательщик может воспользоваться следующим: -

установить в налоговой учетной политике предприятия, что начисленные проценты признаются расходами, при условии, что их размер существенно не отклоняется от

среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же квартале на сопоставимых условиях, а также определить порядок определения

сопоставимости;

- выдать как минимум два сопоставимых долговых обязательства в одном периоде;

- регулярно начислять проценты за фактическое время

пользования заемными средствами и вне зависимости от характера предоставленного кредита или займа (текущего или инвестиционного) относить их на расходы.

-

В соответствии с условиями заключенных договоров предприятие может выплачивать штрафные санкции в адрес СЛН за нарушение условий оплаты, других договорных

условий (в настоящее время суммы штрафных санкций не облагаются НДС (постановление ФАС Уральского округа от 21 августа 2003 г. № Ф09-2548/03-АК,

постановление ФАС Московского округа от 12 ноября 2003 г. № КА-А40/8947-03, постановление ФАС Северо-Западного округа от 20 ноября 2003 г. № А56-

29845/03)).

Условия применения способов переноса прибыли

- Непритворный характер заключаемых сделок. Это значит, что СЛН на самом деле, а не формально (фиктивно) должен выполнять те или иные функции, вытекающие

из предметов заключаемых договоров с оптимизируемым предприятием.

- Экономическая целесообразность расходов, т. е. их связь с производством продукции

(работ, услуг) предприятия или управлением производством, их направленность на извлечение дохода. Причем операция (сделка) должна иметь свой собственный

экономический смысл. Снижение налога хоть и может являться ее следствием, но не может быть ее целью (тем более единственной).

- Рыночный уровень цен и

неаффилированность (ст. 40 НК РФ), чтобы не вступил механизм контроля со стороны налоговых органов и не были доначислены налоги.

- Самостоятельность СЛН

(должен нести все расходы, связанные с оказанием своих услуг (выполнением работ); расходы на содержание служебного автомобиля; связь; аренда офиса и т.

п.).

Однако эффект от реализации таких мероприятий достигается при рефинансировании данных потоков (прибыли) без дополнительных налоговых издержек. В этом

заключается второй этап рассматриваемого способа планирования налога на прибыль организаций. На втором этапе необходимо перенесенную на льготный налоговый

режим прибыль вернуть оптимизируемому предприятию.

Способы рефинансирования выведенной прибыли оптимизируемого предприятия:

- временное получение рефинансируемых активов с обязательством их возврата по истечению определенного срока (заемные средства);

- безналоговое получение

активов без возникновения обязательств по их возврату (собственные средства);

- получение денежных средств для финансирования проектов оптимизируемого

предприятия.

Выбор конкретного варианта зависит от уровня возникающих издержек и структуры собственников оптимизируемого предприятия.

1) Временное получение рефинансируемых активов с помощью беспроцентных займов. Кредиты и займы могут носить долгосрочный характер, а их получение не

приводит к возникновению облагаемой базы по налогу на прибыль (пп.10 п.1. ст.251 НК РФ) и НДС (ст.146, ст.39, пп.15. п.3 ст.149 НК РФ). Недостатки данного

направления: заемные средства нужно будет рано или поздно отдавать либо вечно продлевать сроки договоров, суммы займов непрерывно растут (ведь прибыль

предприятие зарабатывает все время), структура баланса оптимизируемого предприятия непрерывно ухудшается (растет доля заемных средств, уменьшается доля

собственных), что может неблагоприятно восприниматься банками-кредиторами, акционерами и потенциальными инвесторами.

2) Получение активов невозвратного характера через увеличение уставного капитала оптимизируемого, в виде инвестиций, целевого финансирования и в

результате реорганизационных процедур. Увеличение уставного капитала участниками – наиболее простой, традиционный вариант безналогового рефинансирования,

особенно для предприятий в форме обществ с ограниченной ответственностью. Налоговый режим взносов в уставный капитал благоприятный: начисления НДС не

происходит (ст.146 НК РФ), взносы в уставный капитал признаются в качестве необлагаемых налогом на прибыль (пп.3 п.1 ст.251 НК РФ). Данный путь практически

неприменим для акционерных обществ, т. к. увеличение уставного капитала связано с дополнительной эмиссией акций и регистрацией выпуска в Федеральной службе

по финансовым рынкам. Безвозмездная передача не учитывается при определении налогооблагаемой базы в случае, если имущество получено (подп. 11 п. 1 ст. 251

НК РФ): - от организации, если уставный капитал получающей стороны более чем на 50 % состоит из вклада (доли) передающей организации;

- от организации,

если уставный капитал передающей стороны более чем на 50 % состоит из вклада (доли) получающей организации;

- от физического лица, если уставный капитал

получающей стороны более чем на 50 % состоит из вклада (доли) этого физического лица.

Такие перечисления у получателя (оптимизируемого предприятия)

учитываются как внереализационные доходы, но не учитываются в целях налогообложения налогом на прибыль. НДС в этом случае не уплачивается ни одной из сторон,

так как перечисленная (переданная) безвозмездно сумма не связана с реализацией товаров (работ, услуг) (подп. 2 п. 1 ст. 162 НК РФ). Слияния и поглощения,

т. е. объединение СЛН со всем выведенным на него финансовым потоком с оптимизируемой организацией с одновременной консолидацией активов. В процессе передачи

имущества при слиянии и поглощении объекта обложения НДС не возникает (п.3 ст.39 НК). При реорганизации (поглощении одного юридического лица другим) у

налогоплательщиков-акционеров (участников, пайщиков) не образуется прибыль (убыток), учитываемая в целях налогообложения (п. 3 ст.277 НК РФ).

3) Инвестиции. При определении базы по налогу на прибыль не учитываются доходы в виде имущества, полученного налогоплательщиком в рамках целевого

финансирования (пп.14 п.1 ст.251 НК РФ). Также такие операции не подлежат обложению НДС, т. к. носит инвестиционный характер (ст. 39 НК РФ). Важно

отметить, что рассмотренные способы оптимизации налога на прибыль являются законными и позволяют сократить налоговые обязательства предприятия и его

налоговое бремя. Данные способы могут быть использованы в большинстве организаций.

6.2. Проблемы оптимизации налога на добавленную стоимость

Оптимизация НДС заключается в том, чтобы исходя из специфики расчета этого косвенного налога стараться уменьшить «выходной» НДС и увеличить «входной»

НДС.

НДС, подлежащий уплате в бюджет = Выходной НДС – Входной НДС

«Выходной» НДС исчисляется по всем операциям, которые являются объектами налогообложения согласно ст. 146 НК РФ, а «входной» НДС подлежит

налоговому вычету согласно ст.171–172 НК РФ при условии, что: - приобретенные ресурсы используются в операциях, облагаемых НДС (производство и

реализация

товаров, выполнение работ и оказание услуг, облагаемых НДС);

- приобретенные ресурсы приняты к учету (товары оприходованы, работы приняты, услуги оказаны),

что подтверждается соответствующими первичными документами (накладными, актами);

- приобретенные ресурсы оплачены;

- по приобретенным ресурсам имеются в

наличии счета-фактуры.

Оптимизация НДС отнюдь не заключается в том, чтобы освободиться от НДС в разрешенных НК РФ случаях, т. е. свести «выходной» НДС к

нулю, поскольку в этом случае «входной» НДС из бюджета не возмещается, а включается в издержки производства и обращения, уменьшая тем самым прибыль

организации. Более того, не имея возможности выставить покупателям (заказчикам) «выходной» НДС, организация, освободившаяся от НДС, лишает их права

произвести налоговый вычет на «входной» НДС, которого просто нет. Процесс оптимизации НДС зависит от: - является ли предприятие конечным в цепочке

производства и реализации продукции и ему целесообразно использовать освобождение от НДС,

- потребляют ли продукцию другие и, следовательно, не

целесообразно использовать освобождения, т. к. льготы носят «мнимый» характер.

Условием для получения данного освобождения является размер выручки, если за

3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей

без учета НДС не превысила в совокупности 2 млн руб. При этом размер выручки от реализации товаров (работ, услуг) определяется исходя из всех оборотов по

реализации товаров (работ, услуг), как облагаемых, так и не облагаемых НДС. Следует отметить, что ряду субъектов малого предпринимательства не требуется

получение специального освобождения от НДС, поскольку они и так уже освобождены от этой обязанности: - не являются плательщиками НДС организации,

перешедшие на упрощенную систему налогообложения (за исключением случаев, когда организации исполняют обязанность по удержанию налога у источника выплат и

уплате его в бюджет, то есть выполняют обязанности налогового агента).

- не являются плательщиками НДС организации и индивидуальные предприниматели,

перешедшие на уплату единого налога на вмененный доход для определенных видов деятельности (за исключением случаев, когда организации и индивидуальные

предприниматели исполняют обязанность по удержанию налога у источника выплат и уплате его в бюджет, то есть выполняют обязанности налогового агента). Вместе

с тем следует подчеркнуть, что организации и индивидуальные предприниматели, осуществляющие виды деятельности, которые не подпадают под налогообложение

единым налогом на вмененный доход, являются плательщиками НДС по этим видам деятельности в общеустановленном порядке.

Однако освобождение организаций и

индивидуальных предпринимателей от исполнения обязанностей налогоплательщика НДС не применяется в отношении обязанностей, возникающих в связи с ввозом

товаров на таможенную территорию РФ, подлежащих налогообложению НДС (подп. 4 п. 1 ст. 146 НК РФ). Тем не менее, получив освобождение, налогоплательщики

должны ежемесячно отслеживать свою выручку и сопоставлять ее фактический размер с установленными условиями (ст. 145 НК РФ). Если в течение периода, в котором

организации и индивидуальные предприниматели были освобождены от обязанностей налогоплательщика, выручка от реализации товаров (работ, услуг) превысит

установленное ограничение (т. е. за три последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета НДС превысила в

совокупности 2 млн руб.), то налогоплательщики начиная с 1-го числа месяца, в котором имело место такое превышение, и до окончания периода освобождения

утрачивают право на освобождение и уплачивают НДС на общих основаниях (п. 4 ст. 145 НК РФ). Сумма НДС за месяц, в котором имело место превышение, подлежит

восстановлению и уплате в бюджет в установленном порядке. Статьей 145 НК РФ установлены также еще два случая, при которых налогоплательщики (даже при

наличии фактического размера выручки менее 2 млн руб. за три последовательных календарных месяца) теряют свое право на освобождение от НДС: - в случае

непредставления налогоплательщиком документов, необходимых для получения освобождения от НДС (либо представления документов, содержащих недостоверные

сведения);

- в случае реализации налогоплательщиками подакцизных товаров и подакцизного минерального сырья.

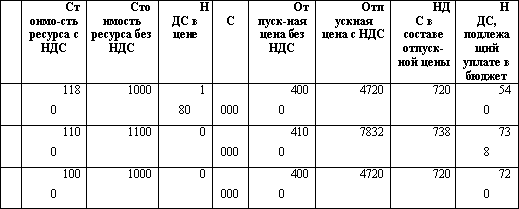

Рассмотрим на условном примере вопрос

оптимизации НДС через освобождение от налога. Имеются 3 поставщика одного и того же (взаимозаменяемого) производственного ресурса (сырья, материалов,

работ, услуг) со следующими условиями: поставщик А предлагает ресурс по цене 1000 руб., включая НДС 180 руб.; поставщик В предлагает ресурс по цене 1100

руб., без НДС (получил налоговое освобождение); поставщик С предлагает ресурс по цене 1000 руб., без НДС. Вопрос: у кого выгоднее приобретать ресурс, если

предприятие покупатель является плательщиком НДС и использует ресурс в переработке? Добавленная стоимость предприятия-покупателя составляет 3000 руб. на

единицу продукции.

Из этого примера очевидно, что приобретение производственных ресурсов по более низким ценам, но без НДС приводит к увеличению отпускных

цен и потере конкурентоспособности. Помимо всего прочего, сумма НДС, полученная, от покупателей в составе выручки, целиком перечисляется в бюджет, поскольку

к возмещению нечего предъявлять. Вместе с тем, если существует третий поставщик, поставляющий производственный ресурс по цене 1000 руб. без НДС, то данный

вариант дает тот же эффект, что и вариант А. При варианте С производитель перечисляет в бюджет сумму НДС в размере 720 руб., но при этом отпускная цена такая

же, как при варианте А. Таким образом, можно сделать вывод, что освобождения от уплаты НДС неэффективны в тех случаях, когда освобожденные от налога товары

(работы, услуги) передаются на следующий цикл производства, участвуя в промежуточном потреблении. В этом случае организация, приобретающая производственные

ресурсы, освобожденные от НДС, для процесса производства других товаров (работ, услуг), которые облагаются НДС в общеустановленном порядке, фактически

уплачивает НДС и за себя, и за того, кто был освобожден от НДС на предыдущей стадии народнохозяйственного цикла производства, при этом сумма НДС включается в

отпускную цену. Получается, что НДС, не уплаченный на одном цикле производственного процесса, перекладывается на следующий цикл. Получая освобождение от

НДС, налогоплательщики в указанных случаях облегчают свое налоговое положение, ухудшая тем самым налоговое положение покупателей, заказчиков реализуемых ими

товаров (работ, услуг) и делая неконкурентными по цене свои товары (работы, услуги). Освобождение от НДС становится выгодным, когда покупатели (заказчики)

не выделяют «входной» НДС и не предъявляют его к налоговому вычету из своих налоговых обязательств по НДС. Например, тогда, когда конечными потребителями

данных товаров (работ, услуг) являются физические лица, приобретающие их не для производственных целей, а для целей своего личного потребления, то есть для

конечного потребления. Особо следует остановиться на использовании пониженной ставки 10 %: организация, производящая (реализующая) товары, облагая их

«выходным» НДС по ставке 10 %, приобретает производственные ресурсы с «входным» НДС в 20 %. В результате сумма НДС, подлежащая уплате в бюджет, составляет

либо небольшую величину, либо вообще образуется дебиторская задолженность бюджета перед данной организацией, поскольку сумма «входного» НДС превышает сумму

«выходного» НДС. На практике применение ставки в 10 % становится даже выгоднее полного освобождения от НДС: - в случае полного освобождения от НДС суммы

«входного» НДС из бюджета не возмещаются, а включаются в себестоимость, уменьшая тем самым прибыль организации (а также и налог на прибыль);

- в случае,

если сумма «выходного» НДС по ставке 10 % меньше суммы, «входного» НДС по ставке 20 %, то бюджет на образовавшуюся разницу фактически финансирует данную

организацию; при этом не затрагиваются издержки производства и обращения данной организации и режим налогообложения НДС не влияет на размер прибыли.

Таким

образом освобождение от НДС экономически выгодно только в двух случаях: - если реализуемые без НДС товары (работы, услуги) потребляются в промежуточном

потреблении налогоплательщиками, освобожденными от НДС (как в соответствии со статьей 145 Н К РФ – в зависимости от размера выручки, так и в соответствии со

статьей 149 НК РФ – при осуществлении операций, освобожденных от НДС);

- если реализуемые без НДС товары (работы, услуги) потребляются в конечном

потреблении физическими лицами.

6.3. Возможности оптимизации единого социального налога

Глава 24 НК РФ, регламентирующая все вопросы исчисления ЕСН, содержит один ключевой момент, который может быть использован для оптимизации налога:

отсутствие объекта налогообложения приводит к тому, что отсутствует и необходимость исчисления ЕСН, что можно сформулировать:

нет объекта налогообложения – нет и ЕСН. Согласно статье 236 НК РФ объектами налогообложения ЕСН являются выплаты и иные вознаграждения,

начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание

услуг, а также по авторским договорам. Вознаграждения в пользу индивидуальных предпринимателей (физических лиц, осуществляющих свою предпринимательскую

деятельность в качестве предпринимателей без образования юридического лица) у источников выплат ЕСН не облагаются, поскольку индивидуальные предприниматели

являются самостоятельными налогоплательщиками ЕСН со своих доходов. При этом не являются объектами налогообложения выплаты, производимые в рамках

гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественных прав), а также

договоров, связанных с передачей в пользование имущества (имущественных прав). Таким образом, если налогоплательщик производит физическим лицам выплаты,

которые не предполагают со стороны их получателя выполнения каких-либо работ (оказания услуг) или исполнения трудовых обязанностей, то такие выплаты не

являются объектом обложения ЕСН. Если организация на основании

договора купли-продажи приобретает у физических лиц лично принадлежащее им имущество, то на выплаченный в их пользу доход ЕСН не начисляется.

Например, если слесарь по заданию организации по договору подряда выполняет слесарные работы, результатом которых является изготовленная им оснастка,

то выплаты по этому договору облагаются ЕСН, так как данные выплаты на основании п. 21 ст. 255 НК РФ включаются в состав расходов на оплату труда, которые

уменьшают налогооблагаемую прибыль. Однако в случае если слесарь исключительно по собственной инициативе выполнил слесарные работы, результатом которых

является оснастка разового использования, и продал эту оснастку (то есть свое личное имущество) покупателю-организации по договору купли-продажи, то выплаты

по этому договору уже не облагаются ЕСН (несмотря на то, что стоимость приобретенной оснастки согласно статье 254 НК РФ включается в состав материальных

расходов, которые уменьшают налогооблагаемую прибыль), а слесарь даже имеет право на применение к нему имущественных вычетов по налогу на доходы физических

лиц. Приобретение организацией у физических лиц имущества в виде печатных материалов (отчетов, брошюр, чертежей), принадлежащее им на праве собственности,

также не влечет за собой необходимости налогообложения дохода физических лиц ЕСН. Однако, систематическая деятельность от продажи имущества согласно ст. 2

ГК РФ является предпринимательской,

и поэтому лиц, занимающихся ею, налоговые органы вправе принудительно привлекать к регистрации в качестве индивидуальных предпринимателей со всеми

вытекающими из этого негативными налоговыми последствиями для физических лиц. Это нужно учитывать при оптимизации налогообложения ЕСН при замене договоров

подряда на договоры купли-продажи имущества. Другой аналогичный способ оптимизации ЕСН – использование

договора аренды имущества. Выплаты по договорам, связанным с передачей в пользование имущества (договоры аренды) или передачей в пользование

имущественных прав (лицензионные договоры), не относятся к объектам налогообложения ЕСН (п. 1 ст. 236 НК РФ). При этом имущество, арендованное организацией у

физического лица (или имущественные права, полученные в пользование), должно использоваться арендатором (пользователем) для осуществления деятельности,

направленной на получение дохода. В данном случае заключается договор аренды (например, автомобиля) с работником, на сумму, которая компенсировала бы

работнику большую часть оплаты труда. С этой сумму предприятие не платит ЕСН, и эти расходы уменьшают налогооблагаемый доход по налогу на прибыль. Однако

существует проблема с самим работником: захочет ли он работать на таких условиях, поскольку его будущая пенсия зависит от облагаемой ЕСН базы. Тем не менее

современные реалии говорят о том, что предприятие диктует условия своему работнику, и он в свою очередь соглашается на них и предпочитает «жить сегодняшним

днем». Достаточно распространенным способом оптимизации ЕСН в последнее время выступает

договор аутсорсинга, т. е. договор о предоставлении персонала. Суть его заключается в том, что для обеспечения деятельности основной организации

заинтересованными лицами создается новая организации, применяющая упрощенную систему налогообложения, а затем часть работников переводится в эту организацию

с сохранением заработной платы. Основная организация заключает с данной организацией договор о предоставлении персонала на сумму покрытия ее расходов (при

этом налог платится по минимальной ставке 1 %). В данном случае с заработной платы работников будет взиматься только 14 % в Пенсионный фонд РФ. В последнее

время получили популярность и другие способы оптимизации ЕСН, например, «выплаты из-за границы». По налоговому законодательству доходы физических лиц,

полученные от юридического лица – нерезидента, облагаются только подоходным налогом. Одной из разновидностей этого способа – аренда персонала у иностранной

компании. НК РФ разрешает относит расходы на оплату арендованных работников на производственные расходы, уменьшая не только ЕСН, но и налога на

прибыль. При этом следует избегать незаконных схем, к которым налоговики и большинство специалистов крупных предприятий относят «страхование жизни»,

фиктивный наем инвалидов, материальная помощь от нерезидента, материальная помощь от нерезидента, «профсоюзная схема» (профсоюз, получивший деньги от

вспомогательной компании работодателя, регулярно выплачивает сотруднику материальную помощь, не облагаемую налогами), фиктивные суточные, выплаты по

несуществующим изобретениям и авторским правам, использование банков и небанковских кредитных организаций, готовых проводить платежи по фиктивным займам и

депозитам.

6.4. Оптимизация налога на имущество организаций

Оптимизация платежей по налогу на имущество организаций – актуальная задача для большинства хозяйствующих субъектов, поскольку это самый неприятный для

предприятия налог. Ставка налога на имущество не зависит от деятельности предприятия, и чем больше будет сумма инвестиций в предприятие, тем больше

налог. Действующая глава. 30 НК РФ «Налог на имущество организаций» предусматривает перечень налоговых льгот в виде полного освобождения от уплаты налога,

которые предоставляются определенным категориям налогоплательщиков (ст. 381 НК РФ). Этот перечень льгот не исчерпывающий. Поскольку налог на имущество

организаций является региональным, законодательство позволяет субъектам РФ вводить дополнительные льготы по налогу в своих регионах. Регионы широко применяют

предоставленное федеральным законодателем право и устанавливают различные льготы. Часть льгот поставлена в зависимость от вида имущества, часть – от

использования той или иной деятельности, а часть – от вида самой организации собственника. Кроме того, главы части второй НК РФ, устанавливающие

специальные налоговые режимы, также освобождают налогоплательщиков, перешедших на спецрежим, от уплаты налога на имущество.

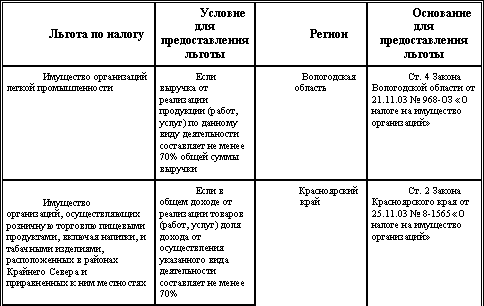

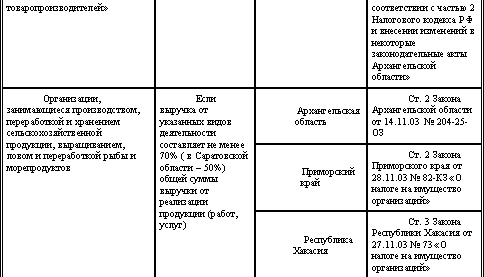

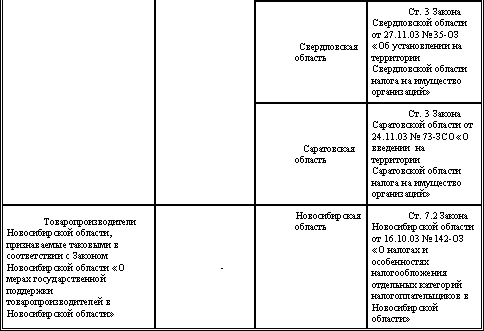

Таблица 6

Отдельные льготы по налогу на имущество организаций, предоставляемые в регионах России

Кроме того, на территории Саратовской области дополнительно льготируются организации – в отношении автомобильных дорог общего

пользования, находящихся в государственной собственности области; организации в отношении имущества, используемого (предназначенного) исключительно для

отдыха или оздоровления детей в возрасте до 18 лет; областные и муниципальные бюджетные учреждения; органы государственной власти области и органы местного

самоуправления; религиозные организации. Способов оптимизации налога на имущество существует достаточно много – это один из самых «легких» для планирования

налогов. Рассмотрим наиболее распространенные способы: - передача имущества оптимизируемого предприятия структуре, имеющей льготы по этому налогу;

-

переоценка основных средств.

Первый способ оптимизации налога на имущество организаций –

создание специальной структуры, имеющей налоговые льготы, и передачи ей имущества предприятия. Оптимизация платежей по налогу на имущество сводится

к передаче основных средств на баланс субъекта, который имеет льготы по этому налогу: - индивидуальные предприниматели;

- фирмы, применяющие

специальные

налоговые режимы;

- фирмы, использующие труд инвалидов;

- некоторые фирмы, зарегистрированные в российских оффшорах.

Такой способ более подходит для

крупных кампаний холдингового типа, в которых имеется особая фирма на льготном режиме и владеет имуществом оптимизируемого предприятия. Это специально

выделенное юридическое лицо, как правило, не ведущее никакой деятельности, кроме сдачи имущества в аренду, переведенное на один из льготных налоговых

режимов. При этом он не только обеспечивает оптимизацию налога на имущество, но и используется в планировании других важнейших налогов (на прибыль,

ЕСН). Другим способом оптимизации налога на имущество выступает снижение стоимости основных средств с помощью

переоценки. Данный способ является вполне законным и наиболее актуальным с точки зрения эффективной деятельности предприятия. Высокие технологии

стремительно развиваются, дорогостоящее оборудование быстро устаревает, а фирма продолжает платить налог с его прошлогодней, уже неактуальной

стоимости. Для использования данного способа предприятие должно издать приказ о переоценке, с указанием групп основных средств для переоценки. При этом,

однажды приняв решение о переоценке, необходимо проводить ее регулярно, не чаще чем 1 раз в год (по состоянию на 1 января). Для осуществления переоценки

необходимы документы, подтверждающие новую стоимость имущества. В качестве них законодательство разрешает использовать данные, полученные: от организаций-

изготовителей; у органов статистики; у торговых инспекций и организаций; в средствах массовой информации и спецлитературе; по оценкам БТИ; по экспертным

заключениям оценщиков. Выбор источников зависит от вида имущества. Так, для переоценки недорогих объектов обычно достаточно иметь прайс-листы производителей

или продавцов аналогичного имущества, письмо органов статистики или справочник с указанием цен. Стоимость дорогостоящих основных средств (например,

недвижимости или импортного оборудования) пересчитывают с помощью профессионального оценщика. Результаты переоценки должны быть зафиксированы в специальном

документе – бухгалтерской справке, с указанием коэффициента переоценки основных средств, новой стоимости имущества и порядка ее расчета, общей суммы уценки

основного средства, суммы, на которую надо уменьшить первоначальную стоимость основного средства, суммы, на которую надо уменьшить начисленную по нему

амортизацию.

Важная деталь: после проведения переоценки стоимость основных средств в налоговом учете не изменится, следовательно, амортизацию по ним начисляют в

том же порядке и в тех же суммах, что и до переоценки. До 2006 г. распространенным способом оптимизации налога на имущество выступал

лизинг, т. к. основные средства, переданные в лизинг, не облагались налогом на имущество, если они учитываются на балансе лизингодателя. Поэтому все

новое имущество покупалось на специальную «лизинговую» компанию, уведомляя продавца, что оно предназначено для сдачи в лизинг. Затем заключался лизинговый

договор с основным предприятием, и оптимизируемое предприятие пользовалось всеми преимуществами лизинга. Важно и то, что в этой схеме не терялся «входящий»

НДС: все ее участники – плательщики НДС. В последние годы лизинг рассматривался как подозрительная сделка, за которым следила Федеральная служба по

финансовому мониторингу (если передаваемое в лизинг имущество стоит 600 тыс. рублей и более). С 2006 г. имущество, переданное в лизинг (аренду), включено в

состав основных средств, облагаемых налогом на имущество.

6.5. Оптимизация налога на добычу полезных ископаемых

Предприятия – плательщики налога на добычу полезных ископаемых (НДПИ), могут оптимизировать его, используя выгодный метод учета затрат. Оптимизация

налоговой базы по НДПИ основывается на одном из вариантов формирования расчетной стоимости добытых полезных ископаемых (гл. 26 НК РФ). Расходы на

производство и реализацию продукции делятся на две группы – прямые и косвенные (п. 1 ст. 318 НК РФ). Перечень прямых расходов в налоговом законодательстве

носит закрытый характер. Косвенными же являются все иные расходы, осуществляемые налогоплательщиком в отчетный период, за исключением внереализационных.

Причем косвенные расходы полностью списываются в отчетном периоде. Специфика расчета налоговой базы по НДПИ основывается на технологическом процессе добычи

сырья и производства из него продукции, который включают несколько стадий, например: 1) добыча горной породы и ее доставка в цех первичной переработки; 2)

первичная переработка (обработка до получения продукции по государственным стандартам качества); 3) вторичная обработка (дальнейшая обработка до получения

конечного продукта). Для плательщиков данного налога основным элементом налоговой политики является метод определения количества добытого полезного

ископаемого (пп. 1, 2 ст. 339 НК РФ): - прямым методом, т. е. с применением измерительных средств и устройств;

- косвенным методом, т. е. расчетным

путем

по данным о содержании добытого полезного ископаемого в извлекаемом из недр минеральном сырье.

Выбранный метод применяется в течение всего периода

осуществления деятельности по добыче полезного ископаемого. Скорректировать этот метод можно только при изменении применяемой технологии добычи полезных

ископаемых. Оценка стоимости добытых полезных ископаемых определяется одним из 3 способов: - исходя из сложившихся у налогоплательщика за

соответствующий

налоговый период цен реализации;

- исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации добытого полезного

ископаемого;

- исходя из расчетной стоимости добытых полезных ископаемых.

В состав расчетной стоимости полезного ископаемого включаются суммы прямых

расходов первой и второй стадий: т. к. расходами по добыче полезных ископаемых являются все расходы, связанные с приведением добываемого минерального сырья в

соответствие с требованиями государственного (или иного) стандарта. Кроме того, в состав расчетной стоимости включаются косвенные расходы, связанные с

добычей полезных ископаемых (п. 4 ст. 340 НК РФ). На практике горнодобывающие предприятия могут определять расчетную стоимость полезного ископаемого двумя

методами, которые отличаются друг от друга порядком учета косвенных расходов. Первый метод основан на распределении всех понесенных за налоговый период

косвенных расходов

пропорционально доле прямых расходов, относящихся к добыче полезных ископаемых, в общей сумме прямых расходов. При использовании второго метода

необходимо вести отдельный налоговый учет косвенных расходов, связанных и не связанных с добычей полезных ископаемых. При применении второго варианта

перераспределяются косвенные расходы. В зависимости от величины косвенных расходов, связанных и не связанных с добычей полезных ископаемых, существует

возможность варьирования расчетной стоимости полезных ископаемых. Налогоплательщик, проанализировав состав своих косвенных расходов, просчитав различные

варианты их распределения (используя оба варианта формирования расчетной стоимости полезных ископаемых), может закрепить наиболее выгодный из них в налоговой

учетной политике. Рассмотрим возможность налоговой оптимизации при использовании обоих методов определения расчетной стоимости полезных ископаемых на

примере изготовления цемента.

Пример Величина прямых расходов, связанных с добычей, составляет 60 тыс. руб., а не связанных – 56 тыс. руб. Поскольку прямые расходы для каждого

варианта одинаковы, в примере не рассматривается порядок их расчета. Отличия же существуют в порядке расчета косвенных расходов. Предположим, что суммы

косвенных расходов на каждом из переделов составляют: Первый передел «Добыча» – 20 тыс. руб. Второй передел «Первичная обработка» – 30 тыс. руб. Третий

передел «Вторичная обработка» – 80 тыс. руб. Прочие косвенные расходы (общепроизводственные расходы) – 70 тыс. руб. Рассчитаем налоговую базу для

определения НДПИ двумя описанными выше методами.

Вариант 1

Расчет доли прямых расходов, относящихся к добыче полезных ископаемых, в общей сумме прямых расходов производится по формуле: К (доля) = Прямые расходы,

связанные с добычей: (Прямые расходы, связанные с добычей + Прямые расходы, не связанные с добычей) = 60 тыс.: (60 тыс. + 56 тыс.) = 0,52. Сумма косвенных

расходов для определения расчетной стоимости рассчитывается по формуле: Косвенные расходы для расчета НДПИ = (Общая сумма косвенных расходов) x К (доля) =

(20 тыс. + 30 тыс. + 80 тыс. + 70 тыс.) х 0,52 = 104 тыс. руб. Следовательно, расчетная стоимость полезных ископаемых, используемая при исчислении НДПИ,

составит

164 тыс. руб.

(60 тыс. + 104 тыс.).

Вариант 2

Для анализа этого варианта необходимо уточнить условия примера. Пусть величина косвенных расходов второго передела делится на две части: - косвенные

расходы, непосредственно связанные с добычей полезных ископаемых, – 20 тыс. руб. (в частности, расходы по содержанию и выполнению работ химической

лаборатории, горноспасательного отряда, непосредственно связанных с добычей);

- прочие косвенные расходы – 10 тыс. руб. (например, различные общецеховые

или общепроизводственные расходы, произведенные в цехах второго передела).

Расчет доли прямых расходов, относящихся к добыче полезных ископаемых, в общей

сумме прямых расходов (аналогичен расчету при первом варианте) составит также 0,52. Сумма косвенных расходов для определения расчетной стоимости

определяется по формуле: Косвенные расходы = К1 + К2x К (доля), где К1 – косвенные расходы, непосредственно связанные с добычей полезных ископаемых; К2 – «общие» косвенные расходы, подлежащие распределению. Таким образом, сумма косвенных расходов для включения в расчетную стоимость составит 81,6 тыс. руб.

(20 тыс. + 20 тыс. + (10 тыс. + 70 тыс.) x 0,52). Косвенные расходы третьего передела в расчете не участвуют, поскольку не имеют отношения к добыче полезных

ископаемых. Следовательно, расчетная стоимость полезных ископаемых составит

141,6 тыс. руб. (60 тыс. + 81,6 тыс.). Как видно, налоговая база при расчете НДПИ вторым способом на

22,4 тыс. руб. (164 тыс. – 141,6 тыс.) меньше, чем при первом варианте. Недостатком способа является трудоемкость ведения раздельного учета косвенных затрат. Кроме

того, он применим для тех организаций, которые добывают полезные ископаемые не для их дальнейшей реализации, а для производства продуктов более высокой

степени технологического процесса. Главное достоинство такой оптимизации является то, что она основана не на пробелах налогового законодательства, а на

более трудоемком, но выгодном методе учета затрат. Это позволяет минимизировать риск налоговых претензий и сэкономить компании суммы, значительно превышающие

затраты на реализацию схемы. Кроме того, именно такой подход к определению расчетной стоимости полезных ископаемых рекомендован ФНС России.

Барулин С.В. Налоговый менеджмент

|