Анализируя полученные результаты расчетов, следует отметить общий рост показателя устойчивости экономического роста компании «Акваарт-М» на 12,8%. Это стало следствием воздействия следующих факторов. Так, рост доли реинвестированной чистой прибыли в 2010 г. на 182 тыс. руб. привело к росту показателя устойчивости на 7,2%; снижение рентабельности продаж на -30,4% привело к снижению показателя устойчивости на 5,7%; рост оборачиваемости (отдачи) капитала (совокупных активов) на 0,343 привело к росту показателя устойчивости на 32,6%; рост финансового рычага на 38,83 привело к увеличению показателя устойчивости на 3,4%. Положительное влияние на динамику показателя устойчивости экономического роста оказало большинство показателей, что позволило компенсировать воздействие негативных факторов снижения рентабельности продаж. Следовательно, можно позитивно оценивать динамику показателей деловой активности предприятия как фактор более эффективного использования капитала.

Выводы по второй главе.

Подводя итог, следует, что за анализируемый период (с 31.12.2006 г. по 31.12.2010 г.) ключевыми стали следующие моменты:

На основании проведенного анализа в целом динамику изменения актива баланса можно назвать положительной, но следует обратить внимание на следующие моменты: (увеличение краткосрочной дебиторской задолженности увеличение статьи «готовая продукция и товары для перепродажи» увеличение статьи внеоборотных активов в общей структуре баланса).

Изменение за анализируемый период структуры пассивов следует признать в подавляющей части негативным.

Рассматривая динамику доходов и расходов ООО «Акваарт-М» можно сказать, что в целом за анализируемый период ее можно назвать положительной. Однако следует обратить внимание на следующие моменты: (увеличение коммерческих и управленческих расходов, уменьшение сальдо по прочим доходам и расходам).

За анализируемый период значения большинства показателей рентабельности либо уменьшились, либо остались на прежнем уровне, что следует скорее рассматривать как негативную тенденцию.

Анализ типа финансовой устойчивости предприятия в динамике, показывает снижение финансовой устойчивости предприятия.

И на 31.12.2006 г., и на 31.12.2010 г. состояние ООО «Акваарт-М» по 3-х компонентному показателю финансовой устойчивости, можно охарактеризовать как «Кризисно неустойчивое состояние предприятия», так как у предприятия не хватает средств для формирования запасов и затрат для осуществления текущей деятельности.

На начало анализируемого периода чистый цикл оборачиваемости занимал 70,80 дн. За анализируемый период продолжительность чистого цикла увеличилась на 50,12 дн. что говорит об отрицательной тенденции, так как увеличилось количество текущих активов профинансированных за счет непосредственных участников производственного процесса и финансирование производственной деятельности в большей степени осуществляется за счет внешних по отношению к производственному процессу источников финансирования — прироста собственного капитала, кредитов.

Следует отметить общий рост показателя устойчивости экономического роста компании «Акваарт-М» на 12,8%.

Глава 1 Оптимизации структуры капитала ООО «Акваарт-М»

1.1 Проблемы формирования и использования капитала предприятия

Проведем анализ движения денежных средств косвенным методом для выявления путей совершенствования.

Таблица 3.1

Анализ движения денежных средств косвенным методом

| Влияние факторов | 2008 | 2009 | 2010 |

| 1. Увеличение (+), уменьшение (-) нераспределенной прибыли | 200 | 338 | 637 |

| 2. Увеличение (-), уменьшение (+) внеоборотных активов | -705 | 392 | 249 |

| Увеличение (-), уменьшение (+) основных средств (остат.стоимость) | -705 | 392 | 249 |

| 3. Увеличение (-), уменьшение (+) оборотных активов | -30908 | -140571 | -201468 |

| Увеличение (-), уменьшение (+) запасов | -5809 | -22230 | -109611 |

| Увеличение (-), уменьшение (+) НДС | 12 | 0 | -5451 |

| Увеличение (-), уменьшение (+) дебиторской задолженности | -25111 | -104140 | -100607 |

| Увеличение (-), уменьшение (+) краткосрочных финансовых вложений | 0 | -14201 | 14201 |

| 4. Увеличение (+), уменьшение (-) капитала за исключением нераспределенной прибыли | -141 | -200 | -338 |

| 6. Увеличение (+), уменьшение (-) краткосрочных обязательств | 31202 | 150643 | 185299 |

| Увеличение (+), уменьшение (-) кредитов и займов | 0 | 12200 | -12200 |

| Увеличение (+), уменьшение (-) кредиторской задолженности | 31202 | 138443 | 197499 |

| поставщики и подрядчики | 3829 | 30470 | 314658 |

| задолженность перед персоналом организации | -218 | 0 | 425 |

| задолженность перед государственными внебюджетными фондами | -1 | 0 | 264 |

| задолженность перед бюджетом | 163 | -181 | 129 |

| авансы полученные | 27429 | 108154 | -117977 |

| Изменение денежных средств | -352 | 10602 | -15621 |

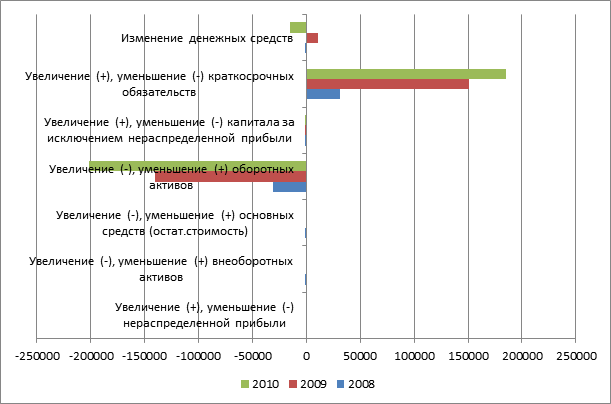

По данным таблицы 3.1 построена диаграмма 3.1. Проведенное исследование позволило выявить, что основным направлением расходования финансовых ресурсов является финансирование оборотного капитала – до 99%.

Рис. 3.1. Направления использования финансовых ресурсов в 2010 году

На финансирование инвестиций расходуется незначительное количество капитала.

По результатам анализа можно сделать следующие выводы:

- компания в целом имеют положительную динамику собственного капитала, однако как и во всех в быстро растущих компаниях, увеличивающих задолженность, наблюдается тенденция к снижению темпов его роста. При неизменной величине уставного капитала, а также при постоянной величине добавочного капитала рост общей суммы собственного капитала компаний достигается за счет увеличения нераспределенной прибыли;

- важную роль в структуре капитала играют заемные средства, прежде всего, кредиторская задолженность но не используются облигационные займы и другие формы финансирования. При отсутствии долгосрочных заемных ресурсов в целом в финансовой структуре капитала преобладает краткосрочный капитал;

- уровень и динамика долговой нагрузки компании растет.